我国仍是一个年轻的汽车市场,目前汽车保有量2亿台,假设7年换车,每年产销规模也在4000万台左右,相较于2016年2800万辆规模,销量上还有较大的提升空间,这意味着汽车零部件面临的下游还有较大增长空间。短周期看,到2018年底汽车行业将总体处于低增长状态,零部件行业总体面临成本压力。

2008-2015年乘用车燃料消耗量平均每年降幅3.1%,根据2020年油耗限值,2015-2020年油耗法规平均每年降幅达6.6%,2020年油耗相较现在下降38%,整车厂油耗下降压力将徒增。

2016年工信部征求意见稿规定对乘用车企业新能源汽车积分核算,要求年产量大于5万辆的传统乘用车企需生产或者进口一定比例的新能源乘用车,2018-2020年,新能源汽车积分比例要求分别为8%、10%、12%,新能源汽车积分管理制度在未来的出台也会极大地刺激新能源汽车产业和汽车节能化的发展。

随汽车技术不断进步和互联网公司搅局者的加入,汽车产业正在产生变革,零部件和汽车系统的智能化提升了产品的附加值,并且使得市场份额进一步向优质龙头集中。

行业新机遇下,汽车零部件行业的发展会以较为多元化的方式进行,大概可以分为聚焦主业、整合资源、向外扩张三种方式。

聚焦主业:产生细分领域市场的冠军,多依靠内生增长。此方式取决于细分行业产品属性和公司战略,该类配件在零部件中属于门槛较高、不可被替代的领域,例如车灯、汽车玻璃等,产生了福耀玻璃、小糸车灯、热管理领导者银轮股份等一类优秀零部件公司。

零部件整合兼并:汽车零部件技术更新迭代速度较快,新产品不断取代旧产品,汽车电子渗透率提升,在这种情况下,部分零部件公司采取了剥离原有低毛利率的传统业务,整合新业务的方式不断引领行业趋势。例如汽车零部件巨头博世集团,国内汽车电子领军者均胜电子。

零部件扩张:零部件公司往往以第三方的形式独立存在,所以客户关系是重要一环,另外技术、产品上的协同效应使得零部件公司往往加快扩张之路,以取得新客户,获得新产品。例如不断外延扩张的中鼎股份等。

长期看,迫于成本的压力,外资的采购体系开放程度将会大幅提高,零部件国产化速度提升,自主品牌的优质供应商有望抢占更多的市场份额。

自主崛起+合资降本,本土优质配件企业获取新客户

零部件产业在新的汽车行业背景下面临新的机遇。在自主品牌崛起背景下,合资品牌降成本压力日渐加大,必然推动零部件国产化进程的加快。供应商由合资体系逐渐切换至优质的自主供应商企业。对于优质的自主零部件企业来说,其客户结构也得以升级。

零部件采购体系分为两种,一种是以日韩系为代表的纵向一体化,另外就是其他厂商为代表的社会化分工模式。纵向一体化模式是供应商体系以主机厂关联企业为主,而社会化分工模式中主机厂以采购独立第三方配件为主。

国内自主零部件供应商受益于国内本土化研发和生产,其用工及沟通成本会较低;响应速度快。外资零部件供应商其研发体系多在国外,成本更高,且外资供应商的国内国外两套体系会延长决策机制和响应时间。自主零部件供应商优势显著。

更低的采购价格和更高的年降幅度驱动零部件国产化加速

现在国内自主车企的年降一般在5%左右,而外资车企由于零部件采购体系中外资供应商占比较高,商务政策较宽松一些,总体年降相对较低一些。自主品牌供应商的初始报价比外资供应商低15-30%左右。对于合资车企来说,愈加激烈的竞争使得其转向采购价格更便宜、年降空间更大的自主品牌供应商体系。近几年汽车零部件进口金额震荡下行,而出口金额在提升,也间接证明了零部件国产化加速。

配件供应商选择与主机厂的盈利能力关系紧密。广汽集团的供应商体系较为开放,是广汽集团自主盈利能力较高的原因之一;长安的供应商体系以国际一流配件厂为主,配件端降价难度相对较大。

自主品牌整车崛起助力优质自主配件厂成长

过去自主品牌整车自身经营形势较为严峻,对配件商采取了严苛的商务政策,优秀的自主配件企业优先选择配套合资厂,自主品牌主机厂不是它们的重点客户。近年来优秀的自主品牌整车企业取得了不错的经营成果,产销规模也上了台阶,对上游的商务政策更加规范,原先以外资车厂为主的零部件企业将选择性的切入到优质自主车厂供应链,享受自主崛起带来的配件蛋糕。

随着自主品牌整车厂的不断进步和商务政策的规范,会有大批的自主零部件供应商得以跟随成长;同时外资整车企业迫于成本压力也会选择本土配件供应商,因此本土配件供应商也会在外资供应链体系中得到更多份额。

新基地投产迎来收获期

实现国际化战略大概分为海外独资建厂、合资建厂、海外并购等方式,现阶段国内零部件企业大多数采用了海外并购这种国际化布局战略,海外并购方式速度较快,但是后续有一定的协同整合风险。有少量企业采取了独资建厂的方式,独资建厂前期投入大,需要考虑多种风险因素,但是建成后将会提升该配家企业配套的长期竞争力。

一般来说,实现国际化战略的公司一般在国内的业务已经具备较高的市占率,在国外处于起步阶段,通过布局海外基地的方式,有助于其提高海外的市场份额,并且充分形成协同效应,业绩开启新一轮的成长周期。汽车配件布局先发优势非常明显,类似铅蓄电池、汽车玻璃等运输物流成本较高的产品,一般需要在主机厂周边配套建厂,国内基地需要卡位布局,先布局者具备其它对手难以撼动的先发优势。

新产品量产、打开长远市场空间

汽车行业在经历大变革,新能源、节能化和智能化深刻改变汽车产业链,创造了许多新的零部件配套体系,提高了产品的附加值,也创造了新的市场空间。比如汽车玻璃由于天窗的配备和面积的提升,ASP会逐渐提升;比如车灯的智能化趋势;还有许多其他汽车零部件产品附加值得以提高,拥有更广阔的市场空间。

优质零部件企业:外有护城河、内有进取基因

汽车零部件行业种类繁多,产业链较长,但是优质的零部件企业都具备相同的特点,即有宽广的护城河。护城河的形成可能依赖于长期持续的研发投入形成了技术门槛,可能是抓住了行业高增长期形成了庞大产能规模,也可能是绑定了优质的客户,而汽车行业配套关系一般长期稳定,优秀配件企业可以与客户共同成长。

固定资产投资规模较大,并且产品规格较为统一,会产生非常强的规模效应。比如福耀玻璃,其2016年固定资产折旧占营业成本比例为11%,在汽车零部件种类中处于前列,属于重资产的汽车零部件,规模门槛较高,汽车玻璃行业市场份额高度集中,公司国内市场占有率约60%,规模门槛的存在,会使得强者恒强赢家通吃,具备较强的产品定价权,保持较高的业绩增速和盈利能力。

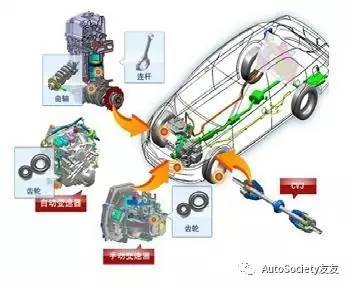

汽车零部件大致可以分为动力总成、底盘、内外饰、电器设备等,其中技术门槛较高的主要是动力总成中的精密锻造件,底盘的刹车和转向控制系统,座椅,电器设备中的车灯、点火系统等。其技术门槛主要体现在可靠性、精度要求高、控制匹配数据需要长时间的积累。

在细分零部件领域中,汽车电子和变速箱的研发费用收入占比较高,高于行业平均水平,同时其技术门槛也相对较高,大量的研发投入保障了其技术持续处于领先水平,并且保障了其高盈利能力。

国际零部件巨头博世连续多年收入保持正增长,利润率较为稳定,这与其持续不断的研发投入有关,2016年博世集团研发费用收入占比9.03%,远高于国内零部件行业3%的平均水平。在底盘和汽车电控产品等多个领域其产品也处于行业领导者地位,高研发投入使其能够不断把握行业趋势,并且在这些业务上持续投入精力,应对未来发展。

汽车零部件中具备比较高技术壁垒的零部件随国内的企业的技术不断积累,其水平逐渐逼近国际大厂,从而取得一定的客户配套。现在自主供应商在自动变速箱、车灯、座椅领域已经小有突破,进入某些主机厂配套体系,其中车灯领域进展最快,自动变速箱和座椅领域进展稍慢。

汽车产业链配套关系一旦达成均较为稳固,由于涉及到整车的稳定性和可靠性,主机厂一般不会轻易切换供应商,具备优质客户的供应商相当于拥有护城河。

以合资客户为主的供应商在行业景气度发生变化时,其毛利率等盈利指标波动相对较小,这主要是由于合资占比高的企业其客户销量稳定性较高,所以其盈利能力也相对稳定。

国内汽车零部件企业的生存环境相对恶劣,自主品牌OEM商务政策较为严苛,而合资车企采购核心配件多选用国际著名汽车配件企业的产品,但是通过近几年的努力,国内供应商也取得了长足的进步,一些具备进取精神的零部件企业已经初步崭露头角。

行业下行背景下寻求拥有优质客户的供应商

由于2017-2018年整体汽车行业下行压力较大,销量大概率微增,甚至有可能出现负增长,整车企业盈利承压,部分向上游传导,零部件企业原有产品和业务毛利率上会短期承压,原有客户的份额也会面临下滑的风险。

在整体行业不景气背景下,需要寻找能够逆势增长的零部件企业,其应该有正处新品周期的大客户,或者自身具备优异的成本管控和管理能力,可以不断提高市场占有率,抵消行业下滑风险。

合资车企客户一般来说对产品、服务的要求会更高,以合资车企客户为主的供应商平均来说资质也更加优秀。在未来两年行业周期下行的背景下,需要去寻找具备优质客户资源、客户处于新品周期的品种,毛利率受行业下行影响较小,收入端依然可以维持较高的增速,另外在拓展自主品牌优质客户上优势更大。