来源:泰联信金融

近些年来,国内互联网金融大潮涌动,银行联合企业向大众和社会提供了很多创新的金融服务。今天,小泰向大家介绍工商银行与汽车金融之间的发展历程。

三平台 一中心

互联网的普及将人们必需的各类生活场景网络化,需要在满足供需双方网络化需求的同时,改善并提升了供需双方的使用体验。

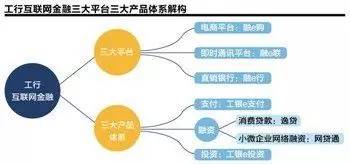

为了更好地提供服务,工商银行开展互联网金融业务,有着鲜明的“工行印记”。2015年,工行率先发布e-ICBC互联网金融发展战略,构筑起以“三平台、一中心”为主体,覆盖和贯通金融服务、电子商务、社交生活的互联网金融整体架,其中就包括了汽车金融行业。

“三平台”是指融e行开放式网络银行平台、融e购电子商务平台、融e联即时客服平台。它们集中承载中国工商银行的互联网金融业务,并作为面向客户的主要应用入口,通过开放共享机制,形成一个服务数亿客户群的互联网金融新生态。“一中心”则指的是网络融资中心。

“三平台、一中心”的模式建立意味着……

用户由离柜到离行,金融服务必须无缝嵌入到各种商业、生活场景中,形成无处不在、无时不有、触手可及的banking而非bank。

三个平台之间既保持各自特色,又实现高度的协同和联动,一个中心保证后台运行正常,从而为客户带来更简单、更高效、更随心的极致体验。

汽车金融行业高速发展的时代里,工行“三平台,一中心”整体架构能保证快速运用大数据、区块链、人工智能、生物识别等金融科技应用到借贷、财富管理、支付、保险、众筹、征信、消费金融、交易、供应链金融等多个领域,而这些领域恰恰是汽车金融行业所涉及到的。

工行互联网金融业务的特色与优势

工商银行的互联网金融业务主要有外在和内在两大核心竞争力。

从外在来看,工行拥有先进的信息技术、庞大的客户基础、广泛的业务范围、丰富的风控经验、海量的信息数据以及雄厚的资本与资金实力。工商银行从2000年开始就构建了以网上银行为主体的电子银行体系,从起始之初的PC网银到手机银行再到移动金融,从单个互联网金融产品创新到整体互联网金融架构的搭建,再到互联网金融总体发展战略的确立,工行始终因时而变、因需而变,加快金融与互联网的融合,打造新的服务模式和发展动力。

从内在来看,工行的互联网金融业务一是有着突出的信用优势。工行推出的互联网金融每一个平台、每一项产品,都将用户为本、信誉至上贯穿始终。比如跨境经营的电商平台融e购,始终坚持“名商、名店、名品”的“三名”定位,对商户有较高的准入门槛,对商品有严格的质量要求,对用户体验有持续的动态监测,对商户不良行为实行“零容忍”,及时清退不诚信商户。

二是有着遍布境内境外、联通线上线下的网络优势。工行在境内有近1.7万家网点,在全球40多个国家和地区有300多家境外机构,这是区别于其他纯“线上”互联网企业的最大优势,只有强大的落地服务与高效的线上服务完美结合,才能创造出更大的活力和空间。

三是有着大数据挖掘应用优势。银行作为信用中介,擅长信息收集、数据分析、模型构建,具备风险甄别、风险定价、风险监测、风险处置等核心能力。工行大力发展互联网金融,通过互联网平台,实现资金流、商品流、信息流“三流合一”,进一步拓展信息数据的积累,挖掘信息应用的广度和深度,这为工行把控实质风险、提升融资服务效率,创造了重要基础条件。

工行在汽车金融行业的优势又是如何

汽车金融发展到今天,可以说短短几年内取得了非常大的成绩,但汽车金融业愈开放、产品体系愈复杂,对参与的金融机构在业务管理和风险控制方面的要求就愈高。工行三大平台在风险防范方面采取了诸多举措。

构建了完善的安全体系。多年来,工行陆续在同业率先推出一代U盾、电子银行口令卡、手机短信认证、二代U盾、电子密码器和通用U盾等安全产品,形成客户身份认证工具体系,根据不同身份认证工具的安全级别和风险防范特点,兼顾风险导向和服务导向,形成了完整的交易限额体系,有效保护了客户资金安全。

着力打造事中风控系统。应用大数据分析技术,采集客户特征、行为特征、账户特征、位置特征、设备特征等多维度数据,研发专业监控模型及监控规则并对可疑交易实施事中干预。仅2016年,工行的互联网金融事中风控系统就有效拦截欺诈交易超过5万笔,避免客户资金损失超过1亿元。

上述措施有效审核贷款买车的客户,大大减少了汽车金融行业中的贷款不良率。