来源:新财富杂志(ID:newfortune)

作者:周莹

2017年刚刚开了头,1月15日,迄今为止欧洲最大的跨境并购交易之一就浮出了水面。

交易的一方是法国镜片制造商依视路(Essilor International S.A., EI.FR),另一方面则是意大利眼镜制造商陆逊梯卡(Luxottica Group SpA,LUX.MTA, LUX.NYSE) 。目前,两家已经同意合并。在经过了相关部门的批准以及各种复杂的手续之后,诞生的将是一家市值达463亿欧元、年收入150亿欧元的眼镜行业巨头。

据知情人士称,该合并交易已经酝酿多年。也是,一个是镜片行业的老大,另一个是镜框和墨镜行业毫无争议的霸主,强强联手,总得格外慎重。

镜片+镜框=“垄断”视力

那么,问题来了?这个巨无霸到底有多大的体量呢?在做数学题之前,我们先来了解一下两位主角的实力。

依视路的名字,相信近视的同学一定都听说过了,配镜片时通常的选择包括了蔡司、尼康、豪雅和依视路等。如今早已成为主流的树脂镜片,21年前就是由依视路创造的,同年,它还发明了全球第一片渐进镜片,命名为“万里路”。作为眼视光学领域的领导者,依视路在全球56个国家和地区拥有460处厂房,销售网络遍布全球115个国家和地区。

相比之下,陆逊梯卡的名号大众可能要陌生许多,但对业内人士来说它几乎就是“神”一样的存在。雷朋(Ray-Ban)大家总是听说过的,事实上,陆逊梯卡不仅是雷朋品牌的所有者,阿玛尼(Armani)、香奈尔(Chanel)和宝格丽(Bvlgari)这些奢侈品牌的墨镜,其实也都是出自陆逊梯卡之手。“无名英雄”说的一定就是它了。

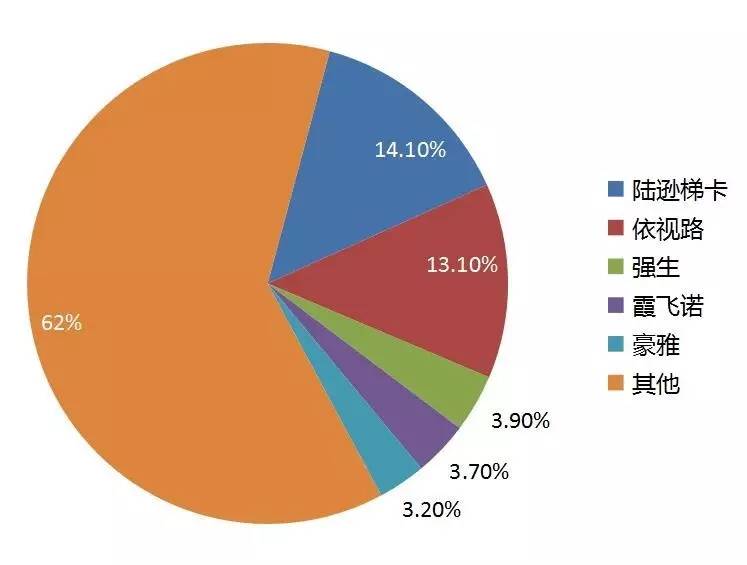

看一眼两家的市场占有率,就知道这场合并的规格是有多高。依视路+陆逊梯卡,拿下的是这一市场超过27%的市场份额(图1)。Euromonitor 估计,眼镜市场的整体规模约为1210亿美元,27%的市场份额就意味着326.7亿美元。

墨镜是你家的,镜架是你家的,镜片也是你家的,这是要“垄断”视力么?

图1:2015年隐形和框架眼镜市场分布

数据来源:Euromonitor

其实,还不只这些。

陆逊梯卡是市场上出名的全能王,集产品的设计、制造和经销于一身,用行话说,简直就是垂直一体化的教科书级案例。

它不仅是阿玛尼、香奈尔和宝格丽这些品牌眼镜共同的制造商,高端眼镜品牌雷朋的所有者,更拥有全球最大的眼镜销售网络,旗下拥有Sunglass Hut和亮视点(Lens Crafters)等零售品牌,截至2015年底,在全球拥有近7200多个零售网点,全年共出售眼镜9300万副。

反正,不管怎样,在与依视路合并前,陆逊梯卡早已通过不断打通产业链的上下游,从昔日的零配件提供商成长为今天全球最大的眼镜集团。它在成功吸引了一众奢侈品牌与之合作的同时,也为自己筑造了一道坚实的“壁垒”,将竞争对手远远甩在了身后。

如今,陆逊梯卡又装点上了依视路的“两片光明”,这完全是不给竞争对手留活路〜

没有对比,就没有伤害。

“眼镜公司”们都知道强生的强项是隐形眼镜,豪雅的强项则是镜片,所以说白了,框架眼镜市场最大的竞争对手其实就两家:陆逊梯卡和全市场排名第四的霞飞诺(Safilo,SLF.MI)。

如图2所示,本来陆逊梯卡的规模就足已碾压霞飞诺和其他一众竞争对手了。听到合并的消息,不知霞飞诺此刻的内心作何感想?

图2:框架眼镜市场主力选手规模对比(单位:百万欧元)

数据来源:法国巴黎银行(从左至右依次为陆逊梯卡、霞飞诺、迈创、德礼高、Marcolin)

再来看看合并前,陆逊梯卡和霞飞诺的实力对比。

表1:陆逊梯卡和霞飞诺基本情况对比

陆逊梯卡 |

霞飞诺 |

|

创立时间 |

1961年 |

1934年 |

上市时间 |

1990年1月/2000年12日 |

2005年12月 |

销售收入 |

88.37亿欧元 |

12.79亿欧元 |

经营利润率 |

15.57% |

0.06% |

市值 |

220亿欧元 |

5.05亿欧元 |

市场分布 |

北美 59% 欧洲18% 亚太13% 拉美6% 其他国家和地区4% |

北美41% 欧洲40% 亚太12%-17% 其他国家和地区7% |

零售业务占比 |

41% |

7% |

产量 |

9300万 |

- |

零售网络 |

全球7000余家 |

39个国家(HAL:4800家) |

垂直一体化程度 |

设计、生产和销售全部自有 |

60%外包生产 |

数据来源:公司财报、新财富

注:除市值外,所有数据均截至2015年12月31日。

市值截至2017年1月13日(陆逊梯卡宣布合并的前一个交易日)

品牌“集邮王”

接下来,我们来帮陆逊梯卡盘点一下,这么多年来它到底是傍了多少大牌?

目前陆逊梯卡100%全资掌控的品牌数量为7个,占到了旗下所有品牌数量的25%(图3)。尽管从2012到2015年,陆逊梯卡的自有品牌数量从12个减少到7个,但从对集团收入的贡献来看,降幅很小。当年12个自有品牌的销售收入更是占到了集团总收入的70%,如今7个照样贡献了68%。可见,自有品牌是集团名副其实的“现金奶牛”。而在这其中,雷朋和Oakley两大品牌更是分别贡献了27%和11%的销售额。

图3:陆逊梯卡自有品牌谱系

数据来源:公司财报

这些个自有品牌,都是陆逊梯卡通过一连串的买买买得来的。其最近的一笔收购是2013年上半年拿下了法国设计师品牌Alain Mikli。而纵观其收购史,最浓墨重彩的一笔无疑是于1999年拿下了雷朋。

彼时,雷朋虽然名声在外,但实际早已衰败多年,质量、价格、渠道、宣传,问题重重,相机器材店、烟草店、折扣店里都能看到雷朋的身影,毫无品牌价值和身价可言。陆逊梯卡让其停产6个月,在进行了广泛的市场调研后对雷朋的品牌DNA进行了重塑。与之相配套的是,渠道商经历大换血;墨镜的生产被集中到意大利,每年推出3——4个新系列;而售价在实现统一的基础上,也由此前的29美元左右上调至最低89美元。自此,雷朋眼镜上的标签从“父母辈的古董”换成了“耍酷”,而众多明星更是自觉自动地成为了飞行员系列“蛤蟆镜”的代言人,让品牌一直风行至今。

雷朋品牌的重振雄风,使得陆逊梯卡的行业地位不断提升。当然在收购雷朋的同时,原本隶属于雷朋的两个品牌Arnette和Killer Loop也顺理成章地被归入陆逊梯卡旗下,多品牌战略得以不断加强。

再来看授权品牌(图4)。

图4:陆逊梯卡授权品牌谱系

数据来源:公司财报

1988年,阿玛尼成为了首个授权陆逊梯卡生产品牌眼镜(Giorgio Armani和Emporio Armani)的时尚品牌。虽然事隔10年后,陆逊梯卡才迎来了第二、三个合作的奢侈品牌宝格丽和香奈尔,但自2000年起,包括Dolce & Gabbana、普拉达(Prada)和蔻驰(Coach)在内的多个奢侈品牌相继与其签署了授权协议。而从2013年开始,之前转投霞飞诺的阿玛尼也重回陆逊梯卡的怀抱。加上收购品牌时附带的代理协议,截至2015年年底,陆逊梯卡旗下共拥有21个授权品牌。

授权品牌与陆逊梯卡的合作年限短则3年,长至10年,从目前的情况来看,多数品牌都选择了长期与陆逊梯卡合作,到期后继续与其续约。在统一的制造平台上,每个品牌都配有专门的项目经理和独立团队,分别与集团的设计、生产和营销部门沟通,开发新产品。作为“回报”,陆逊梯卡需向各品牌支付销售收入的6——14%作为授权费,另外还有5——10%的营销费用。

2016年12月,陆逊梯卡又与拉夫·劳伦(Ralph Lauren,RL. NYSE)续约10年,后者旗下两个品牌Polo和Ralph Lauren的墨镜与框架镜将继续将交由陆逊梯卡生产。

授权品牌再高端,但终究不是自家孩子,除了分成之外,终止协议的风险时刻都存在。如今,由陆逊梯卡打理的阿玛尼品牌,原先的合作伙伴是霞飞诺。2010年,阿玛尼1.65亿欧元的销售额占到了霞飞诺总收入的15%。因此,当前者宣布终止与霞飞诺的代理协议时,冲击显而易见。为了防范此种风险,陆逊梯卡21个合作品牌仅占到了销售收入的32%。

对比一下霞飞诺的情况,其实从2012年到2015年,其授权品牌从20个增加到25个,其中也不乏Dior、Celine和 Fendi之类响当当的牌子。除此以外,它还拥有9个自主品牌,不管是自主品牌,还是授权品牌数量都差过了陆逊梯卡。尤其是在2015年,其强势地签下了包括纪梵希(Givenchy)在内的三个品牌,2016年又把Moschino和Love Moschino拉入了自家阵营。

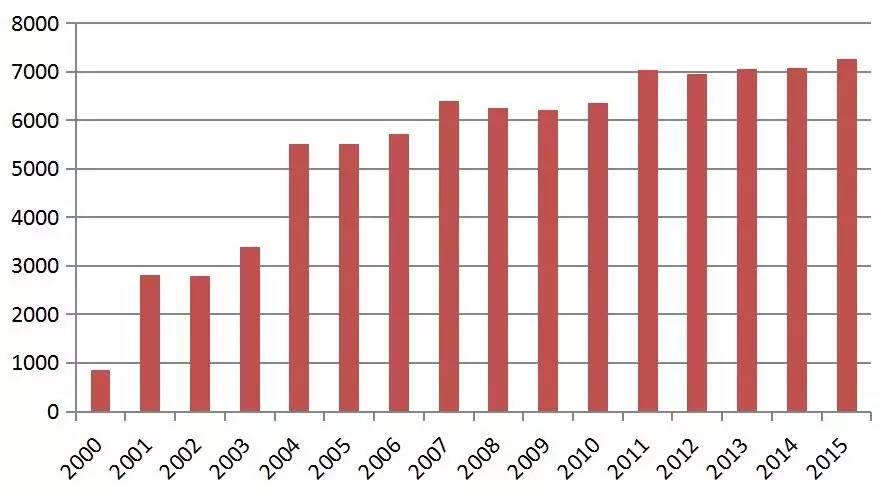

论资排辈的话,霞飞诺出道比陆逊梯卡早,第一次上市时间也比陆逊梯卡早,当年贵为第一家在米兰上市的银镜公司。可如今,它不仅盈利能力和小字辈的陆逊梯卡不是一个量级上的,双方规模上的差异也日渐扩大,从千禧元年的3.6倍到2005年的4倍,及至2015年,这一差距已经被放大到接近7倍(图5)。

图5:2000——2015年陆逊梯卡和霞飞诺的收入对比(单位:百万欧元)

数据来源:公司财报、新财富

到底是什么造成了二者之间如此大的差异呢?

垂直作业

其实,这个理由和陆逊梯卡重振雷朋且能吸引奢侈品牌对其伸出橄榄枝是一致的。答案都可以归结于陆逊梯卡自创立之时就一以贯之的垂直一体化布局。陆逊梯卡的优势,其一在于出色的硬实力,其二在于拥有庞大的自有零售渠道。

1961年,染料制造学徒出身的维琪奥(Leonardo Del Vecchio)创立了陆逊梯卡。在这之后的一段时间内,陆逊梯卡都只是眼镜行业里一家生产染料、金属零配件以及半成品的小作坊。随着不断尝试向产业链下游延伸,1967年陆逊梯卡终于推出了以公司名字命名的眼镜,从合同零配件商转型为独立的制造商,迈出了纵向整合的第一步。

此后,通过频繁的收购,陆逊梯卡不仅以较低的成本快速做大了规模,同时也收获了不少实实在在的“本领”。1981年,通过收购眼镜品牌Sferoflex的母公司,陆逊梯卡顺带拿下了镜脚活动铰链的一项专利权;而在拥有雷朋品牌的同时,其原本的生产能力以及 crystal sun lens 镜片技术都成为了陆逊梯卡的囊中之物。这些均为其日后的进一步垂直整合打下了坚实的基础。

现在回头来看,直到上世纪80年代末,陆逊梯卡与霞飞诺这对竞争对手不但商业模式类似,连销售规模也齐鼓相当,授权产品贡献了各自销售的半壁江山;但自此之后,陆逊梯卡着手将部分原本外包的制造业务全部收回,而霞飞诺则反其道而行之,将更多的生产外包出去,两位老对手的商业模式开始从内部出现差异。

今天,陆逊梯卡旗下所有品牌的产品,从碳化纤维镜片到镜腿,从设计到开发,从制模到组装,所有环节均在其的11个制造中心完成——其中本土地意大利有6家,而作为新兴市场的中国亦有2家,且都为全资所有。不仅如此,每个制造中心各有专长,以此来提高效率和产品质量,例如,所有运动型的眼镜都由巴西和美国的2家制造中心生产。

由于打通了整个制造环节,陆逊梯卡不仅每副眼镜的制造成本比霞飞诺低了约20%,且更具灵活性,每年推出上千款新设计,足以应对各种不同的市场需求。与之形成鲜明对比的是,霞飞诺旗下品牌的产品中,仅有40%由其自身的7家工厂生产,其余的60%则外包给了位于意大利、美国和亚洲的不同厂家。

在打磨制造实力的同时,陆逊梯卡也不忘布局渠道终端(图6)。

图6:陆逊梯卡旗下眼镜连锁销售终端一览

数据来源:公司财报

陆逊提卡2000年时的864家零售终端,基本来自于其1995年收购的美国鞋业公司(United States Shoe Corporation)。这起收购案不仅让陆逊提卡收获了北美最大的眼镜连锁亮视点(LensCrafters),也因此成为了第一家进入零售业的眼镜制造商,在实施产业链的后端垂直整合的同时,积极推进前端的整合。

而在2000年第二次于米兰挂牌上市后,越来越多的连锁渠道出现在陆逊梯卡的猎物中。美国时尚运动眼镜Oakley是这期间陆逊梯卡收入囊中的唯一品牌商,而事实上,Oakley旗下除全权拥有Oliver Peoples以及Paul Smith的特许经营权外,资产还包括了逾160家零售终端。不仅如此,陆逊梯卡还接连收购了四大连锁网络,极大地增强了在渠道上的把控力。

自有渠道通常意味着对产品形象以及服务质量等更严格的把控,加上可以掌握第一手的消费者资料,因此无论是陆逊提卡还是与其合作的品牌,都是益处多多。

事实上,只需历数各大品牌与陆逊提卡签订授权协议的时间便不难发现,其中的80%发生在2003年以后。而在此之前两年,陆逊提卡分别收购了全球高端墨镜连锁Sunglass Hut以及澳大利亚和新西兰眼镜连锁OPSM连锁,零售终端数量出现了质的飞跃,从新世纪元年的864家猛增至5509家,4年时间翻了逾5倍。这从一定程度上说明了终端渠道控制力对合作品牌的吸引力。

截至2015年底,陆逊提卡手中掌握着超过7265家零售门店,包括6589家直营门店和676家授权门店,分布在美加、欧洲、亚太以及拉美等多个区域,其中亮视点和Sunglass Hut主攻高端和奢侈品市场,产品的平均单价在300——400美元间(图7)。

图7:陆逊提卡零售终端数量不断攀升(单位:家)

数据来源:公司财报、新财富

除了更好地服务于成熟市场之外,零售终端也成为了陆逊提卡开拓新市场的排头兵。2005年,陆逊提卡以高端零售品牌LensCrafters为主打,进军中国市场。同年,它开始将Sunglass Hut推向中东、南非、泰国、印度和墨西哥等国。2011年,为了深入南美地区,陆逊提卡先后收购了在智利、秘鲁和哥伦比亚拥有多个连锁品牌、470多家门店的 Multiopticas集团以及同样实现垂直一体的巴西眼镜集团Tecnol。

2014年伊始,陆逊梯卡宣布从美国健康保险公司Wellpoint(WLP.NYSE)手中收购眼镜电商glasses.com及其虚拟3-D眼镜试戴技术,在已经拉开序幕的电子商务战中为自己赢得了一项最重要的筹码。

不仅如此,垂直一体化的商业模式更是让制造与零售之间的协同效应更加突出。2001年收购Sunglass Hut时,陆逊提卡旗下品牌的销售约占前者的两成,到了2015年,这一比例上升至九成。

对比陆逊提卡和霞飞诺的业绩表现,更能凸显自有渠道乃至纵向一体化的魅力。

霞飞诺一度模仿陆逊梯卡,在新千年之初收购连锁终端,但由于其在制造层面选择了将高达六成的产品外包,再加品牌自身的不足,最终导致的结果是在2009时高达8.9倍的债务/息税前利润比,同时期陆逊提卡则仅为2.7倍。霞飞诺后被迫将之前收购的连锁息数出售,即便这样也未能躲过金融危机的猛烈冲击,为求自保,于2010年3月向投资公司HAL出售了37.2%的股份。陆逊提卡虽也未能幸免地遭遇了打击——2009年零售收入下滑了1.8%,第三方渠道销售收入下滑6.8%,但程度远不及霞飞诺,且恢复能力更强。

延伸阅读

奢侈品牌入门级产品:墨镜

上世纪80年末,眼镜开始由单一的功能性向具备一定的装饰性演化。也正是在这个时候,丰富产品线的横向扩张成为奢侈品行业的趋势,而墨镜或是框架眼镜作为入门级产品的重要性日益突显。双方厂商于是一拍即合。

只是,与其他奢侈品细分行业内的大包大揽不同,绝大多数的奢侈品牌都选择了将眼镜业务委托给第三方打理。梳理各个奢侈品集团旗下的品牌,很长一段时间里,大概也只有LV和卡地亚(Cartier)两家连眼镜业务属于自我承担,而其他品牌则多数分散于陆逊梯卡、霞飞诺和Marcolin(MCL.MI)三家意大利集团手中,因此造成了这个行业的集中度要远高于其他奢侈品细分行业。不仅如此,这三家集团还都是高中低三个档次“通吃”,形成了各自的品牌金字塔,牢牢把握着市场绝大部分的份额。

不过,这个高利润率的市场将赢来新对手,那就是三大奢侈品集团之一的开云(Kerring)。2014年9月,开云宣布分三次支付总计9000万美元的补偿金给霞飞诺,以将Gucci眼镜的授权协议从2018年底提早到2016年底结束。

开云之前将旗下品牌的眼镜业务外包给五个不同的厂家,每年能获得5000万美元的版权费,但它认为这一市场的价值能达到3.5亿美元,因此决定从Gucci开始,撸起袖子自己干,成立自己的眼镜团队。“高端眼镜市场保持着两位数的快速增长。”开云在为此召开的新闻发布会上指出。对比时下奢侈品行业普遍个位数甚至5%以内的增幅,也就不能理解开云对这一领域的垂涎。

不过,想做和能不能做好显然是两码事。

开云并不是第一家想做眼镜生意的奢侈品集团,早在1999年,普拉达就终止了陆逊梯卡的授权合同,与另一家眼镜框架眼镜公司De Rigo合作成立公司,自己打理眼镜业务。短短3年后,普拉达把眼镜业务又交回了陆逊梯卡手中。其时,这家短命的公司销售额站在了3360万美元。而陆逊梯卡则霸气地宣布,1年后,普拉达品牌的眼镜销售收入将达到1.2亿美元。专业运作、广泛渠道以及规模经济,都是陆逊梯卡的底气所在。