|

本公司及董事会全体成员保证公告内容的真实、准确和完整,没有虚假记载、误导性陈述或者重大遗漏。

2016 年 12 月 28 日公司披露了子公司中油金鸿华北投资管理有限公司收购宽城博瑞供气有限公司67%股权的相关事宜(公告编号为2016-077,详情请参阅同日刊登于巨潮资讯网的《关于子公司收购宽城博瑞供气有限公司67%股权的公告》)。根据深圳证券交易所信息披露的相关要求,现将该事项做如下补充公告。

一、交易对手方补充信息

本次交易对手方为承德宽清新型燃气有限公司及唐鑫安(自然人),两者均与上市公司及上市公司前十名股东不存在关联关系(截止2016年7月20日)。

二、目标公司相关情况说明(一)目标公司基本经营情况

宽城博瑞供气有限公司(以下简称“宽城博瑞”)主要业务为城市民用、工业供气、以及汽车加油加气等业务。其中城市供气业务中含有两部分业务收入,其一为城市居民、非居民开户收入;其二为城市居民、非居民用气收入。另外,宽城博瑞现有四个加油加气站,分别为龙须门加气站1、龙须门加气站2、南环加气站、安达石加气站,主要为城市机动车、矿区自卸车进行加油加气。

宽城博瑞2015年开始逐步实现城市管道供气,2016年度完成含北河苑小区、天宝富力湾小区、垄上新居小区、滨河苑小区、广盛居小区、南苑小区和中大文笔园小区等8个小区在内的入户安装5900户。目前工业用户开通3户,其中实现管网供气工业用户有1家,为新通源;另外槽车供气工业用户2家,广盛居,康美食品、兆丰酒店等工商单位也已实行通气,预计未来3至5年城市管道供气将逐步实现覆盖城区所有燃气用户。宽城博瑞将以宽城县为中心向周边县辐射,开发周边市场。近期通过CNG/LNG等多种形式对管线路径区域各类用户进行供气,最终由管道替换CNG/LNG,完成管道气全覆盖的发展规划。公司将一方面积极配合政府“美丽乡村”建设,加快相关村镇天然气建设;另一方面充分利用省大气污染防治计划实施方案对高耗能企业燃气锅炉实行“煤改气”要求的机遇,寻求政府支持,对相关工业企业进行“煤改气”项目。同时进一步加大相关矿区加气站建设和小区开发力度,继续做好商服用户开发,加快出租车辆油改气进度。

该公司已与宽城县住建局签署了关于天然气的特许经营许可协议,拥有宽城县行政辖区管网供气以及汽车加气的独家经营权,特许经营年限为30年。

(二)目标公司基本财务数据

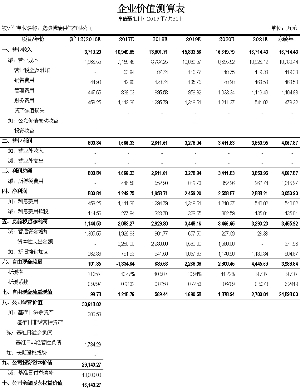

2014年度、2015年度、2016年1至7月的财务状况和经营成果如下表所示:

近两年一期的资产状况及经营成果

金额单位:人民币万元

上表中列示的财务数据,2014年由企业财务提供,2015年、2016年1~7月经立信会计师事务所审计,并出具报告号为“信会师报字2016第211767号”无保留意见专项审计报告。

三、目标公司评估相关情况说明(一)评估方相关情况

评估方为天健兴业资产评估有限公司,该公司2009年获得从事证券业务资产评估许可证,可从事与上市公司相关(如公司上市、股票发行、上市公司收购、股权及资产转让等)的资产评估业务。

(二)评估结果对比说明

1、收益法评估结果

经采用收益法对宽城博瑞股东全部权益价值进行评估,评估后的股东全部权益价值为16,140.27万元,较宽城博瑞在评估基准日2016年7月31日的企业净资产账面值966.66万元,增值15,173.61万元。

2、资产基础法评估结果

经资产基础法评估,宽城博瑞总资产账面价值为16,061.62万元,评估价值为16,620.29万元,增值额为558.67万元,增值率为3.48 %;总负债账面价值为15,094.96万元,评估价值为15,094.96万元,无增减值;净资产账面价值为966.66万元,评估价值为1,525.33万元,增值额为558.67万元,增值率为57.79 %。

资产基础法评估结果汇总表

单位:人民币万元

3、最终评估结论

资产基础法是立足于资产重置的角度,通过评估各单项资产价值并考虑有关负债情况,来评估企业价值。收益法是立足于判断资产获利能力的角度,将被评估企业预期收益资本化或折现,来评估企业价值。相比较而言,前者评估企业价值的角度和途径是间接的,难以全面反映企业品牌、商誉等不可辨认无形资产的价值,而后者则是按“将本求利”的逆向思维来“以利索本”,直接评估并能全面体现企业价值。

本次评估宽城博瑞的市场价值。体现在宽城博瑞作为宽城县城区域内唯一的燃气供应企业,具有得天独厚的优势,该区域内现有的工业用气客户、居民用户客户资源将成为宽城博瑞的价值保证。其市场价值的所在,除了其经营所依赖的固定资产、营运资金等有形资源之外,还包括管理团队、客户资源、独家特许经营等重要的无形资源。收益法评估能将上述非账面的无形资产的价值体现出来。而资产基础法评估的范围仅仅为宽城博瑞账面现有的资产,这并不能客观的来衡量企业客户资源、特许经营权、管理团队和商誉等无形资产为企业带来的价值。综上所述,评估人员在综合考虑了不同评估方法和初步价值结论的合理性及所使用数据的质量和数量的基础上,基于本次评估的目的与企业状况,认为收益法评估结果在这次评估中更具合理性,故采用收益法评估结果作为最终评估结论。即,本次评估的宽城博瑞在基准日2016年7月31日的股东全部权益价值为16,140.27万元。

相关具体评估技术说明、评估结论等方面内容详见《中油金鸿华北投资管理有限公司拟收购宽城博瑞供气有限公司部分股权项目资产评估说明》。

(三)关于评估其他情况的说明

评估方在收益法评估附表中对目标企业年度营业利润的预测与股权收购合同业绩承诺存在较大差距。

净利润预测与业绩承诺对比表

单位:人民币万元

评估预测净利润与股权收购合同业绩承诺存在较大差距的原因主要有两方面:

第一、评估方因素:评估方出于谨慎考虑,在评估过程中根据企业所在地县城楼盘建设情况和企业介绍,考虑完工、预售到宽城博瑞供气确认收入还存在一些不确定性因素,在宽城博瑞初装费收入确认时,在预计完工数量上做了保守估计;另外在企业经营成本测算方面,参照历史成本结构进行了分析,未考虑并购后产业协同效应、管理优化等因素对企业成本控制的正面影响。

第二、收购方因素:一方面从2014年起公司相继对目标公司及周边市场等相关情况进行了长时间考察,认为随着目标公司由大规模建设期逐步转入市场开发期,市场开发工作将会实现提速,积极利用京津冀环境治理一体化、“煤改气”、“油改气”、“美丽乡村”建设等良好契机,可实现目标公司收入较快增长;另一方面由于根据股权收购合同,目标公司委托唐鑫安经营管理;提出较高业绩目标有助于对唐鑫安及相关管理团队形成较强激励和较好约束;当业绩承诺未完成时,公司可通过扣减剩余股价转让款或实现质押权来更好地维护公司权益。

四、项目进展程度

2016年7月20日,中油金鸿华北投资管理有限公司与承德宽清新型燃气有限公司、唐鑫安签订股权转让协议;2016年7月28日,注册资本变更为5000万元,实缴到位;2016年8月12日宽城博瑞供气有限公司股东变更为中油金鸿华北投资管理有限公司与唐鑫安,持股比例分别为67%与33%。2016年8月25日宽城博瑞供气有限公司更名为宽城金鸿燃气有限公司;2016年8月29日依据收购合同,办理完成唐鑫安相关股权质押登记手续。目前项目已支付6000万元(全部使用自有资金),收购工作已经完成。

五、备查文件目录

1、《中油金鸿华北投资管理有限公司拟收购宽城博瑞供气有限公司部分股权项目资产评估说明》及《收益法评估附表》。

特此公告。

中油金鸿能源投资股份有限公司

董 事 会

2017年1月20日