2016年,因e租宝、快鹿等事件影响,P2P 网贷行业在年初一度万马齐暗,互联网金融风险专项整治在4月启动以后,网贷平台开始审视自身,朝着合规方向靠拢。《网络借贷信息中介机构业务活动管理暂行办法》 出台后,网贷行业合法身份确立,监管硬性要求已立,循规之路自此铺开……

这一年,网贷 行业既有显性潮流,也有暗流涌动。显性潮流方面,2016年交易额大幅增加、问题平台不断,网贷平台集团化事例不断。暗流上,隐性停运和转型平台退出行业,网贷同业收购/并购初现端倪。这些,一起铺陈了网贷行业风起云涌的一年。

网贷行业累计成交规模突破3.36万亿

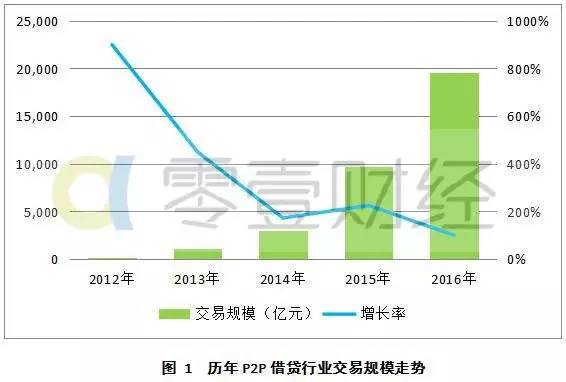

从2007年到2016年底,P2P 网贷行业在中国发展已历经9年多时间。在2013年之前,P2P 网贷几乎不被大众所关注。2013年,因互联网金融概念的普及和金融基础建设如第三方支付全面切入网贷平台,网贷行业开始为大众所瞩目,P2P 网贷交易规模也在这一年突破千亿大关,达到1100亿元。

从2013年步入高速发展期,到2016年底,P2P 网贷累计成交规模已经达到3.36万亿。2007-2012年,P2P 网贷行业累计交易额为222.7亿元;2013年全年网贷规模首次突破千亿元,共1100亿元,为此前六年总和的4.94倍,同比2012年增长450%。2014年,交易额达到2997亿元;2015年为9750亿元;2016年达到1.9544万亿。

2013年到2016年四年间,网贷年成交额增速惊人,达到237%的年均同比增幅。2014年之前,由于交易额基数小,同比增幅较大,2012年、2013年的交易额同比增幅高达900%和450%。

零壹研究院《2016年中国 P2P 网贷年度报告》预测,2017年网贷行业交易规模有望达到4万亿,贷款余额将达到1.5-2万亿,这意味着到2017年底,网贷行业贷款余额将达到中等全国性股份制银行贷款余额规模。网贷行业累计成交规模也将达到7.5万亿左右。

网贷监管趋严:监管主体确立、政策出台、专项行动三位一体

网贷监管趋严直接表现为监管主体体系初步建立、监管政策出台和互联网金融风险专项整治的进行。

监管主体方面,2016年8月24日出台的《网络借贷信息中介机构业务活动管理暂行办法》(下称“网贷暂行管理办法”) 对网贷主管机构银监会和地方金融监管机构职能进行了分工,实行“双负责”原则,即由银监会及其派出机构对网贷业务实施行为监管,制定网贷业务活动监管制度;地方金融监管机构负责网贷机构的监管。

监管政策方面,除网贷暂行管理办法外 ,据不完全统计,2016年,各地方金融主管部门和行业自律组织至少出台了十数份网贷相关政策。

作为互联网金融风险专项整治的一部分,《P2P网络借贷风险专项整治工作实施方案》的出台和整治行动的进行,将2016年网贷监管行动推向高潮。

整体看来,2016年是互联网金融监管发力的一年,监管主体、政策、自律体系已建成,为2017年及未来几年互联网金融和其细分业态网贷行业的合规发展定下基调。

问题平台占比大幅上升达到65.9%

如果以某一时间点作为网贷行业的拐点,2016年2月,2290家问题平台(不含转型平台)与累计上线平台(4536家)的比值首次超过50%界限,达到50.5%,或可作为网贷行业由高速增长步入平稳发展或洗牌阶段的拐点。这一拐点之后,正常运营平台占比加速下降,行业整体成交额仍持续高速增长。

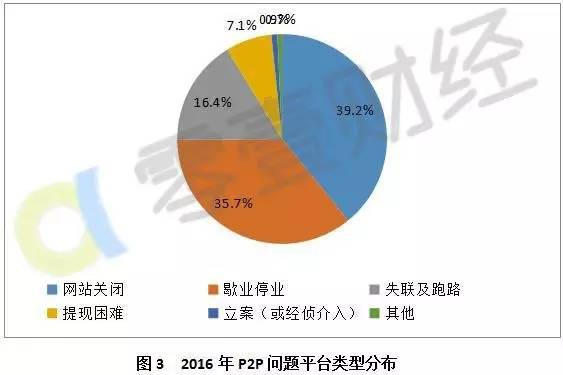

截至2016年12月31日,零壹研究院数据中心统计的问题平台(不含转型平台)共有3,201家,占平台总量的比例高达65.9%。2016年有1,106家平台出问题,同比减少15.4%,月均问题平台数量为92家。

2016出现的问题平台中,网站无故关闭的平台共有433家,占到39.2%的比例;歇业停业的平台共395家,占35.7%,这一比例与去年(39.5%)基本持平;失联跑路及提现困难的平台分别有181家和79家,分别占16.4%和7.1%。

问题平台频现的原因,总结可分为几点:一是平台定位不准,偏离了信息中介平台的定位,常常引发资金链断裂,进而跑路;二是经营不善,导致坏账率高升、成本高昂等;三是监管体系未完善,准入门槛、风险和违规行为方面监管未能很好的触及。

网贷平台集团化

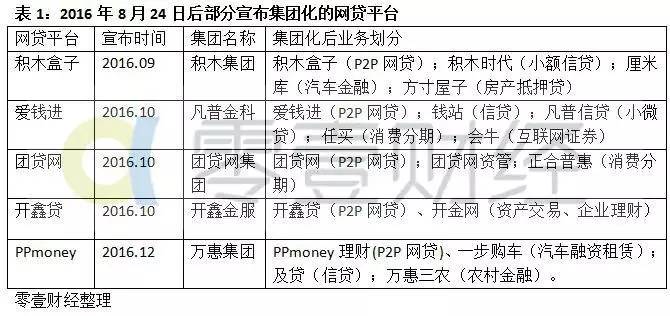

2016年以来,特别是8月24日之后,宣布“集团化”成为网贷行业一大现象,包括积木盒子、爱钱进、团贷网、开鑫贷等。

网贷平台集团化的行为,很大原因可追溯到网贷暂行管理办法的禁止混业经营原则,在网贷暂行管理办法的第十条中表述为:禁止“自行发售理财等金融产品募集资金,代销银行理财、券商资管、基金、保险或信托产品等金融产品”;禁止“开展类资产证券化业务或实现以打包资产、证券化资产、信托资产、基金份额等形式的债权转让行为”;禁止“除法律法规和网络借贷有关监管规定允许外,与其他机构投资、代理销售、经纪等业务进行任何形式的混合、捆绑、代理”。

这一负面清单下,网贷平台混业经营如代理基金销售、代销银行理财产品等成为违规模式。并且,“穿透式”监管原则已确立,即透过互联网金融产品的表面形态看业务实质,将资金来源、中间环节与最终投向穿透联接起来,监管部门按照“实质重于形式”的原则甄别业务性质,根据业务功能和法律属性明确监管规则。这一原则下,已不存在网贷平台不承认自己为网贷平台即可免于被监管的情况。这意味原有混业经营模式需要分拆。

网贷平台基于业务条线的扩张——如果说集团化是出于管理和发展的需要,那么剥离与重组,则一定程度是对监管的顺应。许多网贷平台在原有混业经营基础上,集团化整合与重组,显现出资金端与资产端的分而治之的特征。

互联网金融平台的集团化另一原因,可归结为业务整合、统筹的需要。许多平台除主流资产如抵押、担保贷款外,三农金融业务、消费金融业务也逐步增加,由于业务差异性大,基于场景的客户需求以及 IT 架构差异性较大,出于统筹与核算、风控结构的需要,“集团化”之举顺理成章。

从已进行集团化的平台来看,资产端和资金端的剥离是常规之举,并形成相互支撑之势。

在网贷机构混业经营已成既定事实的背景下,网贷暂行管理办法出台后,网贷平台迎来阵痛期,混业经营已经不被允许,在互联网金融业界,尽管不少“集团化”还存在空壳造势现象,但当下集团化或是一个既品牌化又合规、多赢的举措。

网贷市场优胜劣汰三种现象:良性退出、隐性停运和转型

2013年网贷行业出现爆发式发展,交易规模和新增平台呈现大规模递增的同时,问题平台也大幅增加。诈骗、跑路、失联、网站关闭成为2013年、2014年年问题平台的主要问题类型,2015年下半年开始,零壹财经开始注意到“良性退出”和“隐性停运”的现象。

良性退出是网贷平台自主宣布退出网贷市场,停止发布新标并进行资金清偿的行为。网贷暂行管理办法发布后,形成了新的准入门槛,网贷平台合规成本大幅上升,其中资金存管的成本最高,隐性成本则包括“限额”要求下的资产端业务转型等。

从实际案例来看,良性退出在行业进行得并不十分顺利,盈灿咨询以30家宣布清偿退出网贷市场的平台为案例进行调查,发现其中仅有12家平台做到投资人认可的良性退出,仅占四成;另有6家平台宣布“退出”后不久便跑路,另有12家出现了严重逾期或坏账。

网贷市场优胜劣汰的另一种结果是“隐性停运”。这些平台表现为既没有发布停运公告,也无任何证据说明其有问题,大都表现为默默清偿。零壹财经数据中心统计,截至2016年底,累计歇业停业平台共计1155家,其中2016年有395家。歇业停业中隐性停运的平台共计845家,占比73.1%,其中2016年隐性停运平台344家,占总隐性停运平台数的40.7%。

与良性退出、隐性停运相比,网贷平台转型为非网贷业务平台类型较少,截至2016年底,共有30家网贷平台转型为非网贷业务公司,其中2016年度转型的平台为23家,每月在1-2家左右,转型方向为互联网众筹、电子商务等。

良性退出和隐性停运都是网贷监管和市场竞争的结果,在网贷行业马太效应持续加剧的背景下,良性退出和隐性停运将成为2017年的常态。

行业马太效应:资本青睐大平台;交易规模两极分化

2016年下半年以来,网贷行业马太效应迹象显现端倪,网贷暂行管理办法出台后,受借款限额、合规要求等因素的影响,马太效应加剧。

网贷行业的马太效应体现在两方面:一方面,网贷行业的用户和资金流越发显现出向具有雄厚资本、信用背景、风控实力的大平台靠拢趋势,而中小平台则表现出一定的衰退与萎缩。零壹研究院自2016年7月份以来开始观察这种现象,7月份交易规模前100家网贷平台成交额占据了行业58%份额,到12月份,交易额前30家平台(占总平台数仅1.8%)规模已占行业59%的比重。

与此对应的是,中小平台交易额有萎缩趋势。零壹研究院数据显示,约68%的平台在7月出现交易量下滑,考虑到大量交易额较小的平台,其比例保守估计85%以上,这一比例在8月份以后持续加大。

值得注意的是,资本对大平台的青睐,进一步助长了强者愈强、弱者愈弱的趋势;2016年,网贷行业融资事件明显减少,高轮次融资案例显著增加。2016年,B 轮及以后轮次融资事件共35起,占据本年度融资金额134亿元的70%;二是大额融资平台增多,据零壹研究院数据中心统计,累计有21家 P2P 平台获得亿元及以上融资,共计130亿元。

整体来说,在监管加码、资本助推的情况下,“马太效应”将进一步扩大,这将直接导致用户与资金萎缩的中小平台退出市场。

资产、资金转型;小额资产成竞争红海

8月发布的网贷暂行管理办法,贷款限额是最为直接的硬约束,也是最具杀伤力的条款。由于这一条款的限制,网贷市场空间被大幅压缩,绝大多数平台面临转型压力,转型的可选路径之一是“转型小额业务”,小额信用贷、消费金融、车贷和农村金融等领域为主要方向。零壹研究院认为,全方位转型小额业务意味着产品设计、风控体系等方面的重新构建,相对来说,具有品牌效应和足量投资用户的存量平台优势更大,业内多家成交额靠前的平台已有相关动作。

比较典型的是大单业务的平台在2016年纷纷上线车贷、消费金融业务,且资产占比越来越高。2016年开始,车贷、消费贷款越来越成为网贷市场的红海;相对来说,尽管农村金融市场前景大,且资产与网贷限额要求较为贴合,但由于进入门槛较高,进场网贷平台相对较少。

从数据来看,2016年网贷市场的车贷、消费贷款规模占比环比2015年均有所下降,这是由于网贷行业整体规模基数大幅增大的缘故,但整体规模正在急速增长。

2016年 P2P 车贷交易规模保守估计在1616亿元左右,约为2015年650亿元规模的2.5倍;占 P2P 行业的比重约为8.3%;2016年网贷消费资产合约991亿元,约为2015年519亿元的1.9倍。占网贷行业比重约5%。

与资产端转型相似的是,网贷资金端转型也出现一定的势头。网贷平台由于获客成本高昂,部分平台选择砍掉线上理财端,转而寻求机构资金,该类资金相对较为便宜、稳定;典型案例包括沐金农、美利金融等,美利金融线上理财平台于2016年7月20日宣布清偿用户资金,聚焦资产业务,进而引入机构资金。

应监管要求,网贷资产端转型是大势所趋,此前以企业贷款、房屋抵押贷款、保理等业务为主的大额资产在监管要求的12个月过渡期内面临整改,消费贷、车贷竞争将白热化,农村金融市场将进一步拓展。

行业整合:网贷同业收购/并购初现端倪

网贷行业同业收购/并购的端倪出现于2015年,2015年9月,融金所与团贷网及其投资方九鼎投资联姻为典型案例;2016年这种迹象越发明显,同业收购/并购的案例包括:2016年9月,短融网母公司久亿科技并购车贷公司齐海金融;10月,乐视投资的多赢金融与骑士贷合并;11月,团贷网投资沐金农1250万元,收购后者10%的股权。

从上述几家平台间整合行为来看,呈现出几大特点:一类是收购,具体形式是入资持股,其目的在于充实资产端等;一类是并购,该类整合往往包括目标平台的特定资产,如团队、资金端的用户、品牌等。

多赢金融和骑士贷合并案例中,合并后双方则以多赢金融为单独品牌运营,骑士贷平台用户逐步转入多赢金融。

2016年网贷行业同业收购/并购发生的原因主要有两点:P2P 行业分化进入中期,平台盈利能力逐渐显露,风险资本下注减少;市场占有率较高的平台出于对整体业务布局的考虑,开始通过收购、持股等方式扩宽资产端或资金端渠道。

在网贷行业资产荒和同质化竞争下,细分资产开发变得艰难,这一现状下,同业收购/并购成为出路之一,2016年网贷限额之后,此前以大单资产模式为主的企业,2017年或资产转型,或以同业收购/并购方式寻找满足合规要求的资产,相对2016年,2017年这一趋势将加重。

近期文章精选

1零壹财经2016年中国网贷行业年度报告

2 最新最全P2P平台银行存管名单曝光:121家仅占7.5%

3 2016年互金监管盘点:政策、自律、专项行动三位一体

4 万字干货 | 新金融ABS如何做?听听这几十家券商、互金高管的经验之谈

5 独家 |《消费金融技术驱动洞察报告》 附完整版PPT

6重磅北京金融业十三五规划:五大措施空前力推互联网金融

72017零壹财经新金融年会:行业高管、学者齐发声 发布四份重磅报告

8 为打破P2P平台数据孤岛 首个网贷协会主导信息共享系统上线

9 只因这三起事故、四大风险,央行对第三方支付动手了!

10证监会等动手整治各类交易所 起底互金平台嫁接金交所模式

更多新金融原创资讯与分析,点击最后阅读原文进入零壹财经网站!