1月20日下午2点多,一个大消息在市场中传开:

据财新网报道,财新记者确认,因近期流动性缺口过大,工农中建交五大行近日已获央行定向降准1个百分点,各家分批分次,期限为28天,并非择机恢复正常。

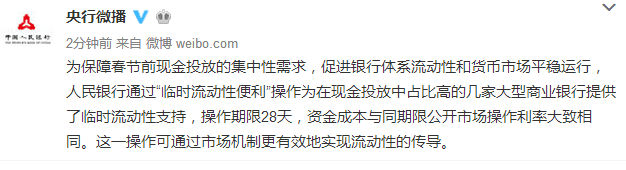

下午4点多,央行发布消息:

央行宣布,为保障春节前现金投放的集中性需求,促进银行体系流动性和货币市场平稳运行,人民银行通过“临时流动性便利”操作为在现金投放中占比高的几家大型商业银行提供了临时流动性支持,操作期限28天,资金成本与同期限公开市场操作利率大致相同。这一操作可通过市场机制更有效地实现流动性的传导。

点击查看大图

不过,消息内未提降准。

事实上,央行一周之内通过逆回购等方法,放水量规模已再次创下记录!

据路透上海1月20日报道,随着月度缴税和春节取现高峰双重发酵,叠加MLF到期抽离流动性,本周资金面一度紧张势头加剧,中国央行顺势加大公开市场操作力度,单周净投放逾万亿创历史新高,同时通过对几家大型商业银行提供了临时流动性支持,前所未有大手笔援助,令资金面趋于改善,亦为市场跨节流动性信心注入强心剂。

史上首次!央行使用定向与定时降准?

如果真如市场传闻的那样,工农中建交五大行近日已获央行定向降准1个百分点的话,中金固收预计此次大约释放6000亿资金。这是历史上货币当局第一次使用定向与定时降准。以往的降准都没有限制期限,而这次是临时性的,在春节后会恢复正常。主要为了应对春节前提现、缴税、补缴存准等的影响。

报告称,如果央行只是依靠MLF和逆回购投放流动性,因为期限较短,效果会较差,而且目前总量投放也不足。为了应对这一局面,此次央行定向定时降准缓解了燃眉之急。毕竟降准不需要银行质押债券,避免了质押券不够的问题,而且降准对银行而言成本也低于逆回购和MLF。

说到底,其实是因为市场太缺钱了,如果不放水可能出现“钱荒”,那样股市、债市、期货市场都可能受到连锁反应,可能引发金融风险。

2016年以来,央行为了避免给市场造成“货币政策放松”的感觉,暂时搁置了“降低存款准备金率”的做法,而是通过逆回购、中期借贷便利(MLF)和补充抵押贷款(PSL)等方式释放流动性。这样做有两个好处,资金释放的时间可控,方向可控,但同时等于提高了市场资金成本。

本周央行公开市场净投放11300亿元

近日,为应对节前资金面紧张,中国央行公开市场接连“大手笔”投放流动性。本周,央行公开市场累计净投放11300亿元,为史上最大单周净投放,其中周二净投放2700亿元,为一年来最高。

今日shibor连续第六天全线上涨。其中3个月shibor上涨1.83个基点,报3.8213%,为2015年5月7日以来高点。

2016年3月1日起,央行普遍下调金融机构人民币存款准备金率0.5个百分点,以保持金融体系流动性合理充裕,引导货币信贷平稳适度增长,为供给侧结构性改革营造适宜的货币金融环境。这也是去年全年唯一一次降准,向市场投放了大约相当于6930亿元的基础货币。

不过此后,尽管在多个时点降准似乎“呼之欲出”,但央行始终保持了“克制”,利用被市场称为“酸辣粉”(SLF)、“麻辣粉”(MLF)的各种工具解流动性之渴。

央行为何迟迟没有动用准备金?

央行以借贷便利工具替代掉降准,实质上是一种流动性顶层的期限错配,这意味着央行更愿意创造短期资产(对应增加银行的超额准备金),而银行作为该操作的债务人,债权人缩短其资金供应的久期实质上会加速影响到债务人的资产配置决策以及风险管理策略(比如应对LCR以及NSFR等监管指标)。

交通银行首席经济学家连平此前表示,外汇占款负增长了,市场流动性偏紧了,但是准备金这个工具却迟迟没有动用,其制约因素有两条。

第一因素是人民币贬值。货币政策继续向松调整,降准有可能对人民币贬值带来进一步的刺激,所以至少这个时候不适合。如果人民币汇率稳定,它调整一下也不是不可以,这是一方面的制约因素。

第二因素是对银行业信贷的影响。连平称,只要你准备金放下来,很容易增加信贷,今年信贷已经比较多了。“事实上今年实际新投放信贷对银行来说不是恐怖的所谓11万亿,全年我们估计接近12万亿,再加5万亿,那就是放了17万亿的信贷。”