【预计2017年中国外债负债率为6.2%,短期外债占外债的比重为55.5%】

□顾海兵 李长治

2015-2016年,中国外债余额结束了过去十几年的增长态势,外债规模特别是短期外债规模逐步下降。2001-2014年,中国外债余额和短期外债余额规模的年平均增长率分别为12.1%和17.5%。在当前这个时间节点,对外债情况进行监测和预测,能够加深对中国财政外部压力情况的了解,也便于“十三五”时期的调整与监控。 |

目前中国对外债的定义为:境内机构对非居民承担的以人民币或外币表示的债务,其中“非居民”指的是境外的机构、自然人以及其在中国境内依法设立的非常设机构。相对于国债,外债反映的是中国对外融资的能力和财政面临的外部压力。如果外债水平过低,反映对外融资能力较差,如果外债水平过高,则财政会受到比较大的外部压力。一些学者的研究显示,外债的规模风险和结构风险是外债风险指标中最为重要的部分。鉴于此,本文拟选取外债负债率和短期外债占外债的比重两个指标对2016-2017年中国财政外部压力情况加以分析。

外债负债率指的是一国当年的外债余额与GDP的比值。其中外债余额表示国家对外负债的总存量,GDP衡量一国的经济总量水平。负债率是评价外债风险的基础指标,反映的是外债的规模风险。目前国内外对外债规模的影响因素方面的研究比较丰富。Reinhart、Rogoff和Savastano(2003)发现历史因素对外债规模的影响很大,有违约史的国家发生再次违约的可能性大大增加。Aylward和Throne(1998)研究指出一国偿还债务的历史会影响其外债规模。Detragiache和Spilimbergo(2001)发现流动性因素是影响外债规模的重要因素。傅红等(2013)分析得出,实际GDP是影响中国外债的最大因素,除此之外,进出口总额、国家预算内固定资产投资、外汇收入也是影响中国外债规模的重要因素。王永菲(2013)也发现影响中国政府外债规模的主要因素在于外商直接投资、财政收入和国家预算内固定资产投资。

短期外债占比衡量的是期限结构风险。相对于中长期外债,短期外债通常更具有流动性和不稳定性,一旦国际收支形势发生变化,短期外债项下的资金极易发生逆转,给国家经济金融安全带来风险和隐患。在研究1997年亚洲金融危机时,负债率、金融一体化、监管失位等因素都不足以解释金融危机爆发的原因,经济学家提到最多的就是短期外债占比。2001年以来,中国短期外债余额占外债余额的比重长期超出25%的国际警戒线。国内研究把中国短期外债的快速上升和国际游资大量进入中国联系起来。王海怡(2011)认为短期外债已成为国际投机资本出入中国的主要渠道,无论是从改善国际收支角度,还是从防范金融风险角度,中国都应尽快对短期外债管理方式加以完善。也有学者将短期外债的快速扩张和中国贸易信贷的快速增长联系起来。此外,王红梅(2009)指出进出口总额的增加会引起短期外债余额的增加,其传动媒介为贸易信贷。

监测和预测方法

监测是与国民经济活动同时进行的并行过程性的测度,旨在对国民经济做完整的综合性观测、分析和评价。预测是一种对事物的内在联系与外在联系的延续与突变进行综合研究的过程,是一种提前量的研究。在本文中,监测是用2016年的季度数据推测2016年底的数据;而预测则是根据历年的年度数据推测2017年的年度数据。在研究中国财政外部压力情况时,本文对两个外债指标2016年的情况进行监测,并对2017年的情况进行预测。

外债数据公布的官方机构是国家外汇管理局。根据外汇管理局的数据公布规则,每季度公布截止到上一季度末的外债数据,所以到截稿为止,最新的外债数据截止到2016年6月末。在2016年监测部分,我们要预计2016年底负债率和短期外债占外债的比重。根据负债率=外币外债余额/GDP*100%和短期外债占比=短期外债余额/全部外债余额*100%的数量关系,可以先分别预计2016年末的外币外债余额、GDP、短期外债余额和外债余额,再通过计算得出两个指标的2016年底预测值。本文使用了平均值法和专家机构调查法两种方法进行预测。

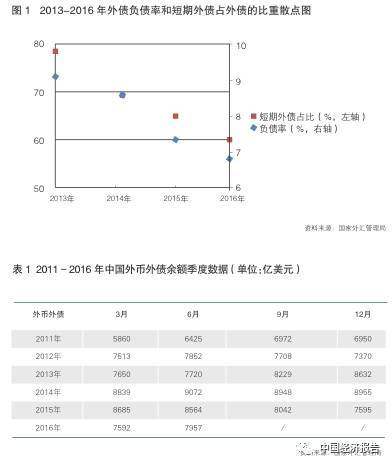

在现实的经济活动中,有些经济变量的变化呈现某种趋势,因而在预测时,我们需要找到数据内部的规律性特征,利用趋势来对未来做出预测。本文用2013-2016年的历史数据来预测2017年外债负债率和短期外债占外债的比重两个指标。在选择具体的预测方法前,先观察历史数据散点图。从图1可以看出,2013-2016年外债负债率和短期外债占外债的比重逐年下降,可以考虑使用固定增长率法进行预测。固定增长率法非常适合于非线性趋势型经济变量的预测。它要求经济变量按照某个固定或者近似固定的发展速度即变化率变化,或者说经济变量的变动可以用指数函数逼近。

2016年外债压力监测

1.外债负债率。在预计2016年底外币外债余额时,使用平均值法。平均值法是根据经济变量历史数据的数量特征,对指标进行预计的方法。使用平均值法要求相关经济变量历史数据呈现出稳定的数量特征。以表1外币外债余额为例: 每年3月末和6月末数据的平均值与9月末数据的比值相对平稳,故可以用(3月末数据+6月末数据)*比值的平均值预计9月末数据。同理,再用3月末、6月末和预计出的9月末数据预计12月末的数据。最后得出,2016年底外币外债余额预计值为7909亿美元。

在预计GDP时,使用专家机构调查法。专家机构调查法是一种间接分析经济预测方法。考虑到GDP预计并非本文的核心工作,故本文对中科院预测科学研究中心、中国人民银行、IMF等机构的预测结果进行加权平均,得到2016年底中国GDP的预计值。世界银行数据库显示,2015年中国GDP为108664亿美元。中科院预测科学研究中心发布《2016中国经济预测》认为2016年GDP增速为6.7%左右。中国人民银行发布《2016年中国宏观经济预测》认为2016年GDP增速预计为6.8%。IMF发布最新《世界经济展望》报告预计2016年中国GDP增速为6.5%。厦门大学与《经济参考报》联合发布《中国季度宏观经济模型(CQMM)2016年春季预测报告》预计2016年GDP增速为6.66%。中国建投投资研究院及社会科学文献出版社共同发布的《中国投资发展报告(2016)》预测2016年中国GDP增长率为6.7%。根据国内外专家、机构的预测结果,共获得了5个2016年中国GDP增速的预测值。中科院、人民银行和IMF数据权威性更高,分别赋予25%的权重,其余两者赋予12.5%的权重,得到2016年中国GDP增速为6.7%。依此增长率,2016年中国的GDP将达到115944亿美元。

综上算得,2016年末中国外债负债率平均值为6.8%。

2.短期外债占比。使用分子分母分别预计法预计短期外债占比,在估计短期外债余额和外债余额时,均使用平均值法。

同理,预计2016年底短期外债余额为8415亿美元,预计2016年底外债余额为13904亿美元。

综上算得,2016年底中国短期外债占外债的比重的预计值为60.5%。

2017年外债压力预测

本文使用固定增长率法预测2017年负债率和短期外债占比的情况。从表2中可以看出,各年的两个指标数据基本上是逐渐增长的,因此分别计算各年两个指标的增长率。

先预测外债负债率。从表2可以计算出,2014-2016年负债率与上年负债率之比分别为94.5%、84.9%、93.2%,因此我们可以用简单的算数平均法计算固定比率为90.9%。由此,可以预测2017年中国外债负债率为6.2%。

同样预测短期外债占外债的比重。从表2可以计算出,2014-2016年短期外债占外债比重与上年短期外债占外债比重之比分别为88.5%、93.7%、93.1%。因此我们可以用简单的算数平均法计算固定比率为91.8%。由此可以预测2017年的短期外债占外债的比重为55.5%。

综上所述,2017年外债负债率的预测值为6.2%,短期外债占外债的比重的预测值为55.5%。

总结与思考

2016年监测部分。外债负债率的估计值为6.8%,短期外债余额占全部外债余额的比例的估计值为60.5%。对比2015年的数据(负债率7.3%,短期外债占外债的比重65%),负债率和短期外债占外债的比重两个指标双双下降,这反映出2016年中国仍处于外债去杠杆的进程中。招商证券首席宏观分析师谢亚轩认为,造成外债余额下降的主要原因是欧美等发达国家之间经济和货币政策的分化。这种分化导致了美元持续走强,利率关系紊乱,由此中国持有外债的汇率和利率风险上升,所以中国经济主体加快了偿还外债的进程。

从进出口贸易的角度分析,进出口贸易的下降会导致短期外债中与贸易有关的信贷减少。根据国家外汇管理局的数据,仅2016年一季度,中国货物贸易进出口总额为5.2万亿元人民币,同比下降5.9%。受此影响,2016年3月末贸易信贷与预付款余额相应下降,占总外债规模的比重下降到66%。从2015年前三季度来看,中国进出口总额仍未扭转下降趋势,也可以为2016年末外债规模继续降低的观点提供支持。

2017年预测部分。2017年末中国外债负债率水平的预测值为6.2%,短期外债占外债的比重为55.5%。对比2016年两个指标的预计数据(负债率6.8%,短期外债占外债的比重60.5%),预计2017这两个指标依然处于下降趋势,反映出中国去杠杆的进程未必像预计的那样接近尾声,可能会延续到2017年。当然从长期来看,外债规模的降低并非常态,在全球金融环境趋于稳定后,预计中国外债规模将与中国经济增长态势相匹配,回到平稳增长的路径上。

有几个促进中国外债规模回升的因素需要考虑在内:首先,金融机构和企业跨境融资便利化程度不断上升,根据《关于在全国范围内实施全口径跨境融资宏观审慎管理的通知》(银发〔2016〕132号),自2016年5月3日起,本外币一体化的全口径跨境融资宏观审慎管理试点扩大至全国范围内的金融机构和企业。对金融机构和企业,中国人民银行和国家外汇管理局不实行外债事前审批,而是由金融机构和企业在与其资本或净资产挂钩的跨境融资上限内,自主开展本外币跨境融资。

其次,随着全口径跨境融资宏观审慎管理政策的落地实施,外汇管理局下一步将继续积极构建和完善宏观审慎管理框架下的外债和资本流动管理体系。国家外汇管理局有关负责人也预计,中国外债规模将会趋于平稳。分析2016年上半年外债季度数据也可以看到这一点:自2015年中国公布季度全口径外债开始,从2015年外债变动看,除了6月末外债余额有小幅上升外,9月末和12月末外债余额环比分别下降8.9%和7.4%。2016年3月末外债余额环比下降3.6%,6月末环比增长2%。由外债余额环比变化速度不断上升可知,中国外债余额已经初步扭转下降趋势,但是外债发展速度如果想匹配中国国民经济的发展速度,仍需要更长一段时间的积累。

总的来说,2016年中国外债负债率和短期外债占外债的比重继续下降,而这种下降趋势将延续到2017年,这是中国主动加快偿债过程、规避外债的汇率和利率风险的结果。但是从长期来看,外债规模的降低不会是未来一段时间的主旋律,预计在全球金融环境趋于稳定后,中国的外债将平稳增长,这是与中国在“新常态”下的稳定增长态势相匹配的。

(作者单位为中国人民大学经济学院)