研究的价值在于传递真实有效的信息,为投资链产业而输出。“高山仰止,一步一行”,希望您能看到【国金策略 】对研究的执着与努力。国金策略团队:自上而下、行业比较、企业盈利、主题策略等。

(转载需注明:“国金策略李立峰团队”)

主要观点

一、海外:欧美经济数据造好,提振欧美股指上行;美元指数百元关口震荡,原油、黄金小碎步上行;因智利旷工重启谈判,期铜延续下跌。特朗普之前曾承诺增加基建支出等,后续有望成为焦点

周五披露的美国1月非农就业人数新增22.7万,远超市场预期,而失业率从12月的4.7%微升至4.8%,薪资增长略不及预期;欧元区制造业数据良好,1月欧元区制造业活动提速至近六年最快,制造业者信心创2012年中期以来最高。经济数据造好提振欧美股指上行,原油、黄金小碎步上行。必和必拓智利Escondida铜矿工人周五准备重启与公司的谈判,期铜下跌至近两周最低。

特朗普再次发出准备放弃“强美元”的信号,美元连续6周下跌,收止于99.35,当前美元指数更多的是围绕百元关口震荡。离岸人民币小幅上行至6.8024,新兴市场资金外流压力显著减轻,有助于新兴市场权益类资产价格上涨。

为了协助美国创造就业机会,日本首相安倍拟于2月10日在华盛顿与特朗普举行会谈,将提出一揽子措施,或考虑在“高速铁路、能源和人工智能(AI)”等广泛领域作出贡献,协助美国新增数十万人规模的就业岗位。特朗普在上任两周左右时间,签署近22余项决议,特朗普之前曾承诺增加基建支出等,后续有望成为焦点。

二、央行节后首日上调逆回购以及常备借贷便利(SLF)各期限利率,更多的意在“抑资产泡沫”,利率上调之后将步入“观察期”;客观上讲,当前国内经济与通胀的读数,并未到央行须立马动用“市场利率”的工具

继春节长假前调升中期借贷便利(MLF)利率后,央行节后首日同时上调公开市场逆回购以及常备借贷便利(SLF)各期限利率,其中逆回购利率为2015年1月重启以来首次调高。“政策利率上调”大势所趋,但上调的时间点上略超预期,“债市、大宗期货、股市”均录得“开门绿”。

随着前期货币市场利率水涨船高,央行调升逆回购利率10个基点,更多的应解读为“随行就市”,以防止更多套利空间产生;再则,或与1月份2万多亿天量信贷投放有关,“惩罚”的意味更浓,而不应过度解读为“货币政策全面转向至收紧,加息周期来临”等,当前“货币政策稳健中性”的基调并未发生变化。

客观上讲,当前国内经济整体平稳,但增长的基础仍不牢固(1月制造业PMI小幅降至51.3,仍高于荣枯线);通胀中长期存风险,但当前通胀趋势有所放缓(猪价小幅下跌),并未到央行须立马动用“市场利率”的工具,为时过早。

综上所述,我们不妨换个角度来评估对权益类资产的影响。本次央行节后首日上调逆回购以及常备借贷便利(SLF)各期限利率,更多的是“随行就市”。之后,央行需要有较长的时间来评估本次上调后对“国内经济、通胀、资产泡沫、金融去杠杆”的影响,而非连续的、大幅的上调利率。由此,对权益类资产的影响相对有限。

三、A股年报披露步入密集期,盈利好转趋势有望延续,主要集中在周期价格驱动的中上游行业

受益于供给侧改革的不断推进以及国内外需求端的提升,宏观经济数据体现在“PPI环比、同比改善,工业增加值的企稳回升”。 A股上市公司的盈利情况较去年三季报正在进一步改善。

截至2月5日,沪深两市共计有1826家上市公司披露了2016年业绩预警信息。预警类型为负面(预减、略减、首亏和续亏)的企业占比21.2%;预警类型为积极的(预增、略增、扭亏、续盈)企业占比75.5%;其余则为不确定。从不同增长类型来看,上述数据均较2016年三季报有了显著改善,其中预增、略增、扭亏和续盈的家数均有所增加。

进入2月份,沪深两市上市公司2016年年报披露也较之前更为密集。2月,沪深两市将有122家上市公司披露2016年年报业绩,其中,106家公司已披露2016年年报业绩预告,在预告中有79家公司业绩预喜,占比74.52%。从行业分布来看,主要集中在周期价格驱动的中上游行业,如煤炭、钢铁、化工、机械、建材、造纸等,如中泰化学等7家公司预增幅度超过100倍,晨鸣纸业预计2016年净利润同比增长90%至110%。

四、春节后将迎来“中央两会”,改革提升风险偏好

3月3日,全国政协会议开幕;3月5日,全国人大会议开幕。可以预计的是:改革成为“两会”期间主基调。近期各个部委、各地方省市主要部门均在忙于准备相关材料。其政策基调是强调2017年其首要任务是把防控金融风险放到更加重要的位置,货币政策定调为“稳健中性”,为结构性改革服务。

“深化改革”将成为 2017 年经济工作的“重中之重”。根据12月召开的中央经济工作会议来看,2017 年改革中,将着重推进“过剩产能供给侧改革”、“农业结构性供给侧改革”、“国企改革(特别是混合所有制改革)”等三方面内容,为A股市场指引结构性投资方向。

国企改革向“深水区”推进,“混改”的重要性不断抬升,并且进入落地阶段,2017年政策将会延续,市场将反复聚焦。

“一号文”正式披露日益临近,预计在2月上旬。“农业结构性供给侧改革”与“土地制度改革”成为主要看点,农业细分领域,如“种业粮食、农垦、土地流转、农业现代化”等有望受到资金的关注。

五、投资建议:立春一日,百草回芽,维持反弹的目标点位在3300点

面对“央妈”新年伊始的“政策利率”出手,使得不少机构又重回分歧的路径。站在当前时点,我们倾向于“小阳春”行情依旧具备。2017 年年度策略报告中我们率先提到“唤醒春季躁动”;在近期策略报告中,我们反复提出“躁动时点在春节前后,底部在3050点左右”观点。事实上,市场年初在调整到低点3044点后开始小碎步爬升,市场反弹的逻辑并未发生变化。

对于后市,诸多因素将有利于提升风险偏好。考虑到:①近期美元弱势,人民币的升值,热钱流出压力大幅缓解;②利率工具使用将暂现真空期,央行需要有较长的时间来评估本次“政策利率”上调后对“国内经济、通胀、资产泡沫、金融去杠杆”的影响;③A股年报披露步入密集期,上市公司盈利好转趋势有望延续;④市场对中央“两会”的改革憧憬预期;⑤地产实物配置需求下降,资金的回流等。

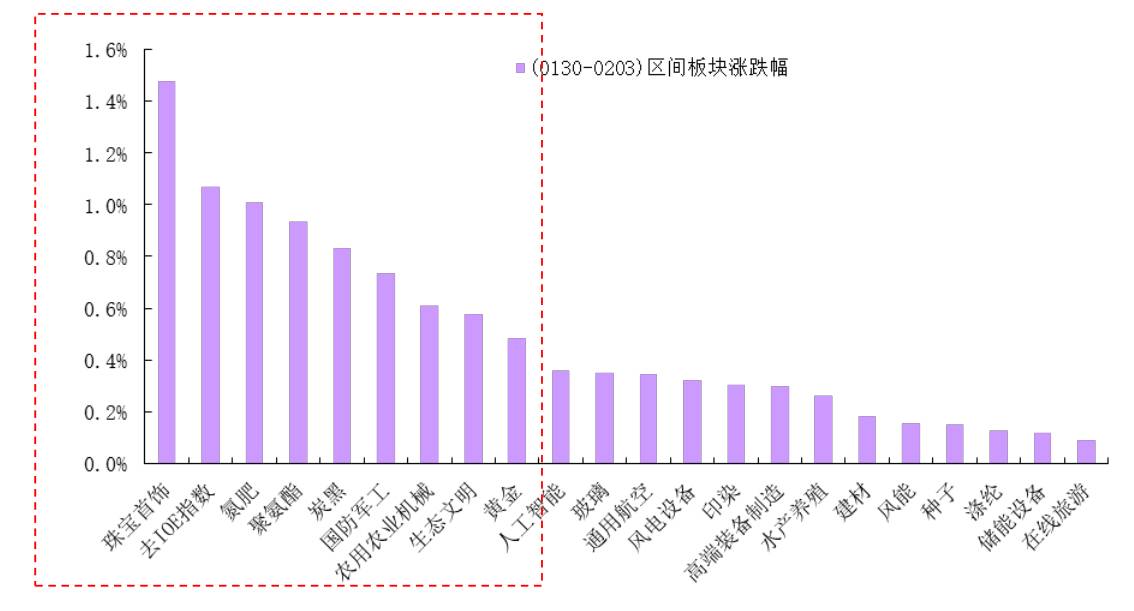

配置方面,主线仍在“涨价”与“改革”偏蓝筹。除了“农业结构性供给侧改革、混改、通胀主线”外,我们建议关注受益于“原油上涨”的“上游油气生产、优质油服以及部分石化品种”,受益于供给侧改革与整合预期的“建材”;另外,“黄金”板块我们亦看好;主题方面,建议重点关注“一带一路、军工”等。

对于高估值成长板块,目前依旧是处于偏左侧的阶段,建议耐心等待更多的确定性因素出现。

风险因素:海外黑天鹅事件、减持规模超预期等

重要事件前瞻梳理:

2月上旬(预计),一号文件发布;

2月中上旬,地方两会;

2月10日:日本首相安倍在华盛顿与特朗普举行会谈;

2月28日(截止),上海市国企员工持股试点企业报名截止;

一季度:“一带一路首脑峰会”的前期准备工作

一季度(预计),《石油天然气行业改革总体方案》或发布

一季度(预计),船舶工业“十三五”发展规划或发布

一季度(预计),航空发动机专项文件或出台

欢迎订阅我们公众号Guojin_Strategy,第一时间获取国金策略李立峰团队的最新研究成果!

特别声明:

本订阅号旨在沟通行业研究信息,交流研究经验,不是国金证券研究所的官方订阅号。如需了解详细的证券研究信息,请具体参见国金证券研究所发布的完整报告。在任何情况下,本订阅号的内容不构成对任何人的投资建议,本订阅号管理人和国金证券对任何人因直接或间接使用本订阅号所载内容或据此进行投资造成的一切后果或损失不承担任何法律责任。

本订阅号所载内容的版权为国金证券所有,任何订阅人如欲引用或转载本订阅号所载内容(包括文字、影像、图片等),务必注明出处,且不得对内容进行任何有悖原意的引用、删节和修改。

本订阅号管理人对本订阅号保留一切法律权利。

尊敬的畅言客户,您好。您所使用的网站评论功能已广告作弊被限制使用,如有疑问,请咨询客服电话400-780-9680。