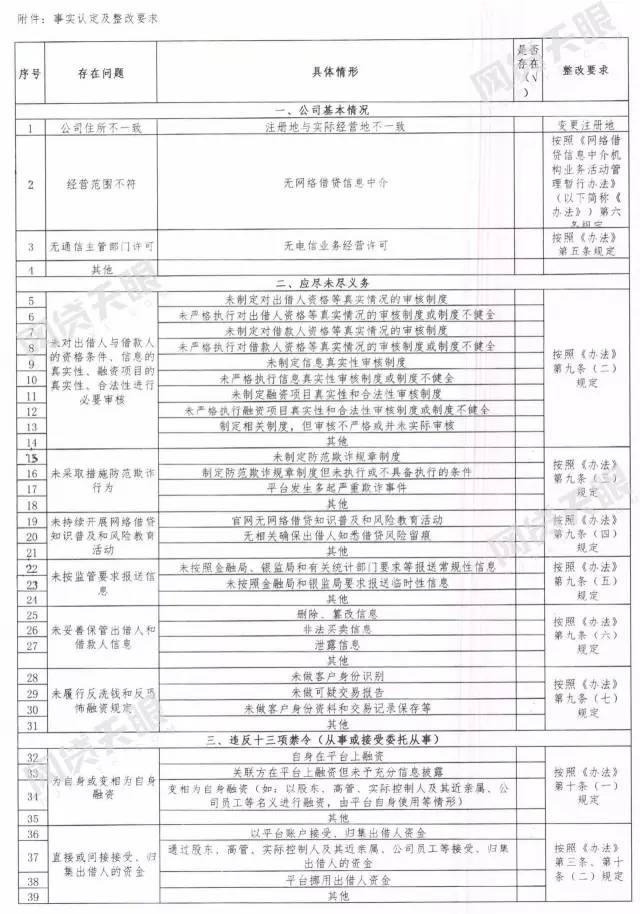

综合网贷天眼、网贷之家报道,自2016年8月24日《网络借贷信息中介机构业务活动管理暂行办法》公布后,各地监管部门开始结合本地具体情况起草实施细则。近日,北京监管部门向各网贷平台下发了一份名为“网络借贷信息中介机构事实认定及整改要求”(以下简称“要求”)的文件。要求全文共计8大项148条。

八个整改大项分别是:

1、公司基本情况;2、应尽未尽义务;3、违反十三项禁令;4、违反风险管理要求;5、违反科技信息系统风险管理规范;6、出借人与借款人保护;7、信息披露;8、其他风险提示。

在每一大项下,“要求”对“暂行办法”的重点条款细化分解,详尽列出了涉及违规的不同具体情形。和此前广东、厦门公布的监管细则相比,北京此次的“要求”可以称得上最具体、最严格。

另据网贷之家报道,从北京多家平台求证获悉,平台均表示确已收到与网传版一致的整改要求文件。

另据北京一位平台高管透露,北京监管部门要求平台每15日邮件汇报最新整改进度,且需在7月15日之前完成全部整改。

相较于2月份广东出台的监管细则,按照网传文件,北京此次事实认定及整改要求可以称为“史上最严”。

整改要求要点解读:

其中,第41条禁止:设立风险保证金、准备金、备付金等提供担保,或者以此进行宣传。

解读:此条从字面理解来看,基本算是禁设风险准备金。但若平台设立了类似风险准备金的专款账户,但并非作为担保使用且不以此作宣传,如质保服务专款,是否可行仍有待界定。

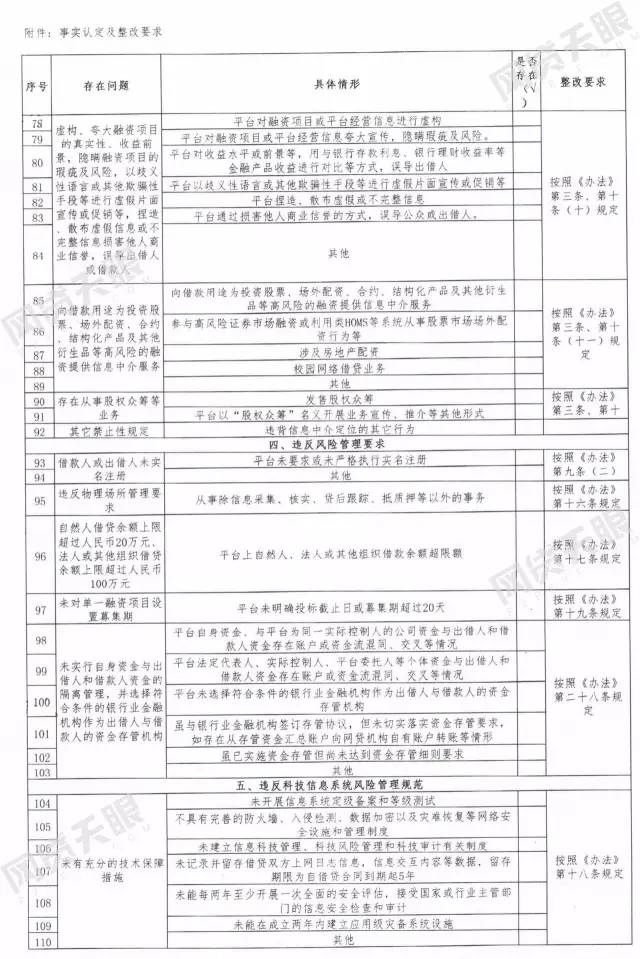

第63条禁止:网页和平台上有理财字样、预期收益率等理财产品特征的信息。

解读:当前不少北京地区平台网页存在理财字样,需要清除,但换成“投资”等其他字样也存在操作空间;另外,预期收益率变换成往期收益率、历史收益率应当也可行。

第70-75条禁止:资产端对接金融交易所产品、对接融资租赁公司产品、对接典当行、对接保理公司、对接小额贷款公司、对接担保公司等其他形式。

解读:这几项基本可以宣告北京平台P2N模式被封杀。

第88条禁止:校园网络借贷业务。

另外,业内曾热议的自融和担保界定上,北京整改要求留有了一定余地。

其中第33条禁止:关联方在平台上融资但未予充分信息披露;第44条禁止:平台与有关联关系的担保机构或保险公司合作,但没有如实充分披露信息。

解读:若信披充分,关联方融资、关联方担保或与有关联关系的保险公司合作皆被允许。

据网贷之家数据显示,截至2017年2月底,北京市正常运营的网贷平台共有443家,较上月减少8家;北京本月网贷成交量为426.32亿元,环比下降9.11%;另外,北京网贷平台贷款余额为3163.63亿元,位居全国第一,较上月上升2.21%;值得注意的是2017年2月,全国网贷行业综合收益率为9.51%,北京市网贷行业综合收益率为9.8%,较上月下降27个基点,高于全国网贷综合收益率29个基点。

例如,“要求”不仅封杀了各种承诺保本保息的风险准备金、备用金,还明令禁止P2P对接金交所、小贷公司、保理公司和典当行等的资产。这对很多平台来说等于彻底断了“口粮”,势必活活饿死。此前,曾有媒体引述知情人士的话说,北京的网贷监管细则不会一刀切地取消平台风险备用金。而此前已经发布地方网贷细则的厦门和广东,对风险备付金均没有提出更多要求。

据网贷天眼研究院不完全统计,2017年2月,北京地区P2P网贷行业成交额为454.63亿元,环比下降5.85%,占全国当月成交额总量的22.26%,贷款余额为3292.13亿元,环比上涨1.93%。截止到2月28日,北京地区累计平台数量达594家,其中累计问题平台255家,在运营平台为339家。

附“北京网络借贷信息中介机构事实认定及整改要求”全文:(建议点开大图查看)

来源:网贷天眼