今年上半年以来,中国乃至全球资本市场出现令人困惑的现象:在一个风险偏好很高的环境里,大盘股在大涨,小盘股却在暴跌。同时,大宗商品和美国金融业等周期敏感性资产也出现了明显的回调。对此,IMI 特约研究员,交银国际董事总经理、首席策略分析师洪灝对全球与中国资本市场状况进行了回顾与分析,认为单凭中国境内金融监管升级并不能解释这个全球性的现象。未来,市场变得越来越具有挑战性。漂亮的大盘股涨起来不要命,而要命的小盘股却充满了风险。

以下为文章全文:

我们的研究表明,经济增长放缓时大盘股往往跑赢,一如当下。正如70年代时对增长预期高度一致的市场共识推动美国资金大举买入“漂亮50”一样,当下中国资金纷纷涌入上证A50指数报团取暖,躲避风险。在市场风险不断升级的今天,这些大盘股不仅仅具有稳定的盈利,较高的知名度和行业主导地位,而且也是需要稳定市场操作时就手的工具。因此,持有这些大盘股其实让资金的利益与更高级别的市场力量的利益绑定一致。

然而高度一致的市场共识也容易滋生极端的市场逻辑。大盘股的相对回报正在趋向极致,暗示小盘股即将到来的技术反弹。然而,这种熊市反弹往往伴随着不断下降的高点,反而是交易员减少头寸的机会。随着美国和中国的增长在未来几个月内渐渐放缓,大盘股将继续跑赢,大宗商品的熊市反弹波动加剧,并继续考验交易员的交易技巧。建仓的时候,公司市值的大小是决定回报的关键。 收益率曲线将继续平坦化,信用利差将进一步扩大。当前香港高涨的情绪预示着恒指将不断创出新高,而盘整后向顶峰最后冲刺的力度很可能是惊人的,足以让那些空早了的仓位备受煎熬 - 直到高潮落幕,冬天降临。

“

市场风险不断升级

市场风险不断上升。垃圾债利差和VIX市场隐含波动率同时接近历史低点。这些低点与历史上的市场的危机时间点相吻合(焦点图表一)。这些极低的市场价格本身就是警告信号,暗示着市场风险偏好过于亢奋。然而,在2005年这些市场价格运行到了历史低点时,市场并没有马上走熊。在市场系统性风险爆发之前,这些指标可以保持在历史低位运行相当一段时间,使市场不断向新高推进。一如2007年下半年前,以及2015年夏季伟大的中国泡沫破灭之前。

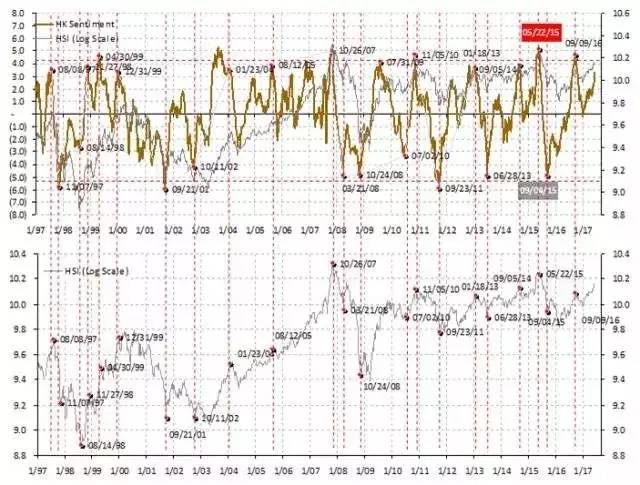

与此同时,我们注意到香港市场的市场风险溢价也已经下降到历史性低点,与1994年拉美危机,1997年亚洲危机,千禧年互联网泡沫和2008年全球金融危机相一致。(请参阅我们2017年5月24日的报告《新监管下的风险重新定价》)我们的短期市场情绪择时模型也显示市场情绪高涨。我们的量化模型有着优秀的历史记录,并帮助了我们在2015年中国市场泡沫破灭期间规避了风险(焦点图表二)。 总而言之,这些观察结果表明市场风险正在上升,交易员应密切监测。

焦点图表一:垃圾债利差和VIX市场隐含波动率接近历史低位,显示市场风险偏好高昂

焦点图表二:短期市场情绪择时模型显示市场情绪亢奋,但是还没有到极端

“

圣彼得堡悖论和“漂亮50”

中国上证A50指数主要由大盘股组成。这些股票已经大幅跑赢。专家们一直在试图解释这个现象。许多人把上证A50指数当前的表现和70年代时美国的“漂亮50”作比较。然而,两者之间的相似之处不仅仅是股票个数和这些股票在各自行业中的主导地位。

市场对于这些行业龙头一致看好的预期是这些股票大涨的关键。当年美国的基金经理并不惧怕“漂亮50”估值过高的风险,而是担心踏空了这些股票。现在,中国资金挤在A50股票中躲避风险,抱团取暖,而不太看重这些股票的增长前景。无论如何,中美这两个时期市场高度一致的预期是导致这些股票强劲表现的关键。我们稍后将会讨论到中国大小盘股的相对回报正在接近极端。现在一些人把中国的上证A50成分股称为中国版的新“漂亮50”。但实际的情况又是如何?

1738年,在一篇题为《圣彼得堡帝国科学院评论》的突破性论文中,丹尼尔•伯努利(Daniel Bernoulli)质疑了长期以来数学家们关于期望值的假设。伯努利开篇便写道:“数学里把每一个可能的收益乘以它们可能出现的次数,再除以所有可能和不可能情况出现的次数之和而得出期望值……虽然这个期望值的数字对于每个人来说都是一样的,但效用却因人而异……没有理由假设每个人预期的风险都必须是相等的。”他进一步论述道。

随后,伯努利提出了一个历史性的思想飞跃 - “由于财富小幅增长而带来的效用与已拥有的财富成反比。”这是历史上第一次有人试图计算出人类的情感。对于我们的世界观来说,这是一个巨大的飞跃。

为了证明他的效用理论,伯努利在论文中列举了许多例证。迄今为止最引人深思的是“彼得堡悖论”。这个悖论其实最初是由伯努利的“最高尚、最著名的表弟”,《推测的艺术》的主编Nicolas Bernoulli尼古拉斯•伯努利提出的。在一场抛硬币的游戏中,在抛到硬币正面前,彼得必须向保罗付款,而每次需要付出的钱都是上一次的两倍。由于保罗将赢得巨额的金钱,别人如果想要参与这场游戏,应该付多少钱以换取保罗的特权?尽管保罗可能赢得的钱的期望值理论上看来是无限的,但是伯努利指出“没有人会愿意为参与这个游戏付出高价 ”。这是因为“一千个金币对于穷人而言比对富人更重要 ”。

但是,如果金钱对于每个参与者的效用是相同的话,那么保罗的游戏特权的价值肯定是非常大的。这个悖论可以用于解释成长型股票在特定时期非常高的估值。在20世纪70年代,对于漂亮50的增长高度一致的市场预期导致了这些股票强劲的表现。但正如Jeremy Siegel杰里米•西格里教授后来计算的,如果在1972年高峰时期买入了等权重的一篮子漂亮50股票,在随后的20年内,这个组合每年跑输标普500指数一个百分点。虽然许多漂亮50 的成分股已经成长为各自行业的龙头,但由于估值高,他们最终仍然跑输。如果是这样,投资者是否应该担心上证50指数强劲的相对收益 - 特别是现在高度一致的市场预期使其相对于小盘股的回报接近极端?

“

为什么中国的大盘股跑赢?

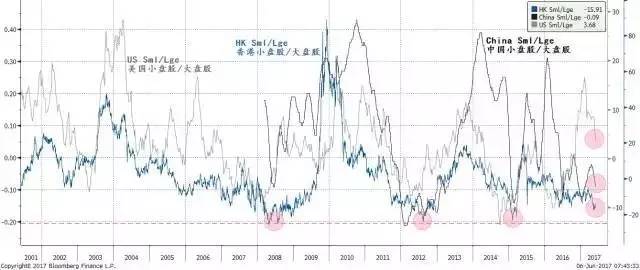

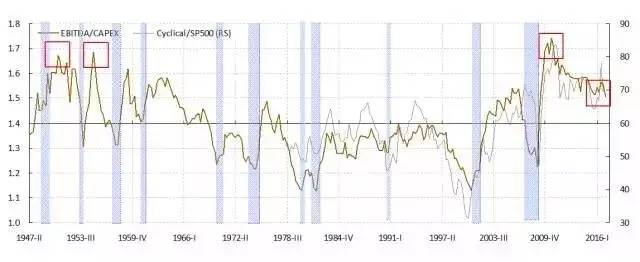

谜题:在高风险偏好的市场环境下,全球大盘股都在跑赢。在一个看似风险偏好高昂的大环境中,全球的大盘股都在跑赢小盘股,不仅在中国,香港和美国也是如此。这个现象令人困惑。通常情况下,在高风险偏好的市场里,小盘股以及其他周期性资产,比如大宗商品和金融股,往往会跑赢。但铁矿石已经从今年3月份的高点下跌了30%以上,美国的金融版块回吐了今年年初以来大部分的涨幅。(焦点图表三)

在我们之前的报告《新监管下的风险重新定价》中,我们指出大盘股跑赢可归因于不同质量债券之间信用利差的扩大。在融资成本趋于差异化的大环境里,我们有理由相信,大盘股由于拥有资金成本优势,应该跑赢小盘股。

但正如我们在焦点图表一中所指出的那样,海外市场的垃圾债利差正向历史低点靠近。但即使如此,在这些市场里,大盘股也在跑赢。因此,虽然中国监管升级带来潜在的中国市场独有的风险可能是中国信用利差扩大的原因,却并不能解释大盘股为何在全球范围内一致跑赢。这背后存在一个更高级别的因子。找到这个更高级别的因子将帮助我们布局下半年的投资策略。

焦点图表三:大盘股跑赢小盘股是一个全球现象;中国的离岸、在岸市场比美国表现得更加显著

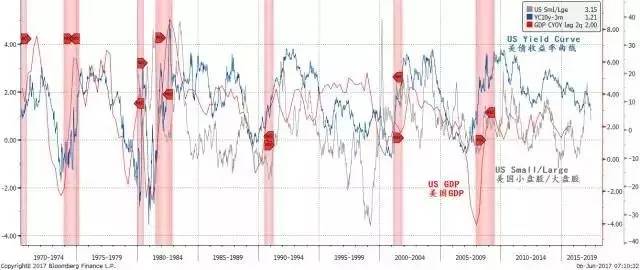

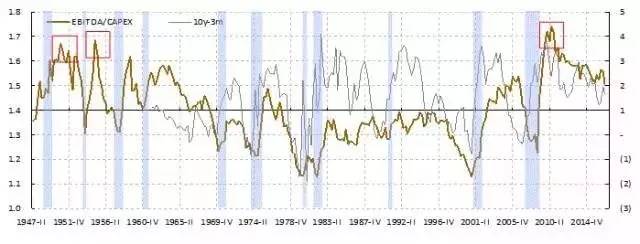

在经济增长放缓时大盘股往往跑赢。历史上,在经济增长放缓时大盘股往往跑赢,同时收益率曲线趋于平坦化(焦点图表四)。大小盘股的相对表现和美债收益率曲线领先美国经济增长约2个季度。当下情况正是如此。以史为鉴,大盘股跑赢以及正在平坦化的美债收益率曲线其实在预示着未来数月美国经济增长将放缓。直觉上,当经济增长放缓时,大盘股可以为投资者提供相对较好的盈利质量、可见度和现金流。

焦点图表四:以史为鉴,全球范围内的大盘股跑赢其实暗示着经济增长将放缓

“

中美经济增长将放缓

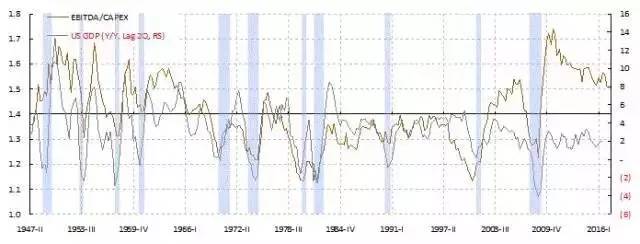

焦点图表五:美国长期经济领先指标预示着经济增速将放缓;同时美债收益率曲线平坦化,大宗商品价格回落

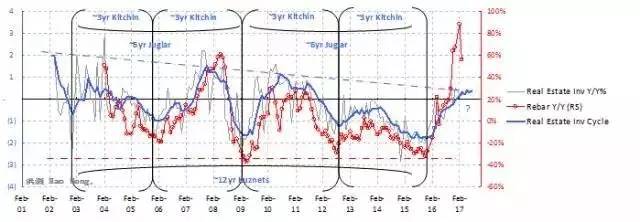

与此同时,作为另一个全球增长引擎,中国目前的经济周期已见顶。在我们2017年3月24日发表的报告《中国经济周期权威指南》中,我们讨论了中国的经济周期与房地产投资周期是如何紧密相连的。这个三年的周期与经济学理论中论述的“基钦周期”相一致。我们通过分析实际房地产投资增长数据与其长期趋势的偏差得出了我们三年投资周期的规律。这里非常清晰的界定了四个半周期,包括四个非常清晰的三年周期:2003-2006年,2006-2009年,2009-2012年,2012-2015年,以及从2015年第四季度至今的半个未完成周期。我们将中国的三年投资周期与螺纹钢价格周期以及中国M2广义货币供应周期进行比较,结果显示他们是密切相关的(焦点图表六)。

焦点图表六:中国当前的经济周期已见顶,增长动能将衰减。

中国信贷增速回落预示着经济增长前景放缓。自2011年年中的欧洲主权债务危机以来,中国信贷增长的速度开始超过广义货币供给的增长。信贷与货币供应增速之间的差距自2015年以来进一步扩大。这个差距表明许多新增信贷并没有最终进入实体经济。事后看来,所谓的“资产荒”其实就是过度负债。信贷增速回落往往预示着经济增长前景放缓(焦点图表七)。信贷增速正在放缓,并逐渐接近M2广义货币增速,暗示着金融监管正在生效。这个差距越窄,意味着监管进程越深入。

焦点图表七:信贷增速放缓,并接近广义货币的增长;金融监管逐渐生效

“

2017年下半年展望

香港仍将续创新高,但最容易赚的钱已成往事。上证还是鸡肋。经济增长放缓的大环境下,大盘股应继续跑赢,并支持股指走高,比如恒指和标普500,同时在一定程度上也能为上证提供一些支撑。这些股指的成分股由大盘股主导,因此将从大盘股走强中受益。然而,我们的配置模型显示,随着恒指在近期的不断上涨,它也在迅速失去配置价值(焦点图表八)。尽管恒指可能继续创新高,但最容易赚的钱已成往事。

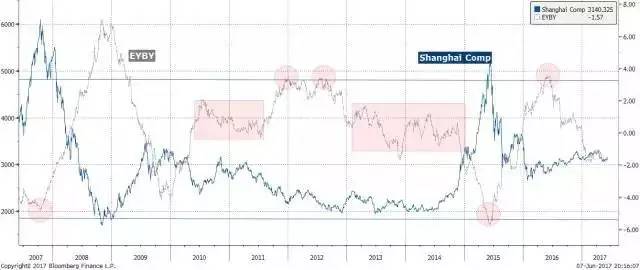

我们上证的目标价维持不变。我们的股债收益率比较模型(EYBY模型)曾帮助我们预测了2014-2016年中国股市泡沫的始末,并在泡沫破灭后帮助我们安全度过了股市的反复波动,该模型显示在2017年上证在2/3的时间里将在低于3300点运行,或者说3300对交易员来说是一个强劲的阻力位(焦点图表九)。这一水平刚好在2015年7月国家队救市资金入市时的点位左右。而2017年已经过半。

焦点图表八:恒指将继续走高。尽管它可能再创新高,但最容易获利的时点已过去。

焦点图表九:2017年,上证有2/3的时间将低于3300点

编辑 韦祎 肖子琛

来源 洪灝的中国市场策略

欢迎加入群聊

为了增进与粉丝们的互动,IMI财经观察将建立微信交流群,欢迎大家参与。

入群方法:加群主为微信好友(微信号:imi605),添加时备注个人姓名(实名认证)、单位、职务等信息,经群主审核后,即可被拉进群。

欢迎读者朋友多多留言与我们交流互动,推荐好文章可联系:邮箱imi@ruc.edu.cn;电话010-62516755

关于我们

中国人民大学国际货币研究所(IMI)成立于2009年12月20日,是专注于货币金融理论、政策与战略研究的非营利性学术研究机构和新型专业智库。研究所聘请了来自国内外科研院所、政府部门或金融机构的80余位著名专家学者担任顾问委员、学术委员和国际委员,70余位中青年专家担任研究员。

研究所长期聚焦国际金融、宏观经济理论与政策、金融科技、财富管理、金融监管、地方金融等领域,定期举办高层次系列论坛或讲座,形成了《人民币国际化报告》《金融机构国际化报告》《中国财富管理报告》《金融科技二十讲》等一大批具有重要学术和政策影响力的产品。

2016年,研究所入围《中国智库大数据报告》影响力榜单列高校智库第4位,并在“中国经济类研究机构市场价值排行榜(2016)”中名列第32位。

只分享最有价值的财经视点

We only share the most valuable financial insights.