资产的流动性而非资产价格本身影响了金融机构的行为甚至存亡。

2007年开始的次贷危机表明,次级贷款大量违约只是导火线,市场的信任危机引发了机构的资产流动性缺失。在危机中多数金融机构难以在短期筹集资金应对客户“挤兑“,由此垮掉。可以说,次贷危机中贝尔斯登之所以在极短时间内迅速崩盘,并不是因为它真的需要崩盘,而仅仅是因为人们怀疑它可能要崩盘。这体现了资产流动性对金融机构的价值。

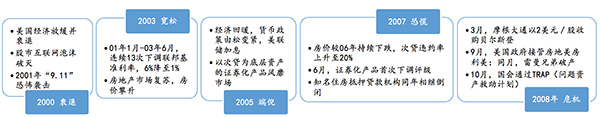

次贷缘起

次贷危机发生的前七年,2001年美股互联网泡沫破灭,“9.11”事件成为全美国人的梦靥,美国经济增速放缓步入衰退。为刺激经济复苏,美联储推行宽松的货币政策。美联储2001年1月至2003年连续降息13次,联邦基准利率从6%降至1%。美国房地产业在宽松的货币环境下复苏。低利率、高房价的环境下,次级贷款占比上升。而以次级贷款为主要底层资产的证券化产品问世后受市场青睐,代表产品CDS(信用违约互换)在2008年名义金额超过100万亿元,约占全球衍生品市场的32%。

然而随着经济回暖,2005年起货币政策收紧,随后两年中,次级贷款违约率增加,房价下跌,证券化产品潜在风险逐步暴露,引起市场恐慌,2007年次贷危机的序幕拉开。2007年6月,知名评级机构首次下调证券化产品评级;2008年3月,摩根大通以2美元/股收购贝尔斯登;同年9月,雷曼兄弟破产。

|

次贷危机前货币政策持续宽松产生房地产泡沫。 数据来源:美联储文件,美国参议院常设调查委员会调查报告,CIB Research.

次贷危机扩散三部曲

次贷危机的扩散蔓延分为三部曲。第一部是次级贷款违约率上升,房地产市场价格泡沫走向破灭;第二部是大型金融机构尽力控制资产流动性恶化;第三是市场信任瓦解,流动性枯竭,金融机构无力面对偿付压力,危机进一步蔓延。上一轮次贷危机中,资产的流动性是关键,流动性枯竭最终压垮金融机构。

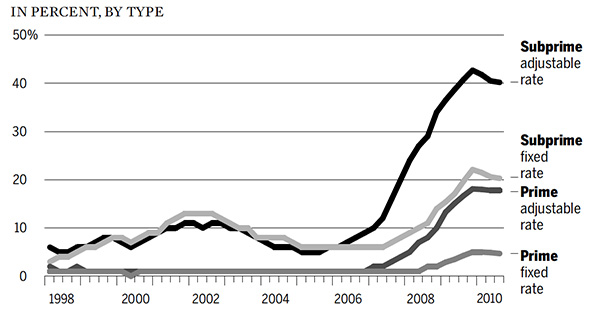

1.房地产市场泡沫破灭,贷款质量恶化。2006年美国房地产市场繁荣达到顶峰,市场产生了价值约6000亿美元的次级贷款,大部分次级贷款用于资产证券化。次级贷款总额占新增抵押贷款的23.5%。同时,泡沫下的风险开始暴露,逾期比例也在迅速增加。2006年初,浮动利率的次级抵押贷款逾期比例增加,2007年迅速提升到20%。美国房地产业价格受违约率上升的波及,房屋价格自2006年到达峰值后持续走低。大面积的次级贷款质量恶化首先沉重打击次贷按揭发放机构,美国第二大次级抵押贷款企业——新世纪金融公司2007年4月破产。

|

2006年起次级贷款违约率开始上升。

2.大型金融机构尽力控制资产流动性恶化,此时资产质量可控。2007年,由于底层资产中次级贷款违约率上升及美国房价下跌,购买证券化产品等工具的投资者遭受巨大损失。而以雷曼兄弟、花旗、高盛、汇丰等为代表的大型交易商银行(Dealer Bank,指在主要证券市场和场外衍生品交易市场里起中间商作用的金融机构),为保证资产流动性和获得市场信任,主动为客户提供追索权和资金支持,弥补投资者损失。2007年6月,贝尔斯登向旗下亏损严重的高等级结构化信用基金注资35亿美元,随后几个月,汇丰银行主动将350亿美元的SIV(以次级贷款为底层资产的结构化短期融资工具)纳入表内。

2007年8月,在次级抵押债券违约高峰后,交易商银行也尽量避免使用美联储提供的特殊信用便利,并将其视为轻易承认银行实力减弱,出现问题的信号。雷曼兄弟资本市场大宗经纪部曾在报告中说道,PDCF(一级交易商信用便利)被视作最后的救命稻草,只有在耗尽其他资源后才会使用。由于这个原因,自贝尔斯登并购(2007年3月)后,PDCF科目下的借款就此消失。

3.市场存疑,流动性危机爆发并蔓延。2007年7月穆迪和标普首次下调了数百只RMBS (住房抵押贷款证券)和CDO评级,成为直接引发金融危机的标志事件。设计精巧复杂的衍生产品逐步暴露出潜在风险,市场长久以来信任崩塌,交易商银行无法再掩盖资产的高风险性,从而产生恐慌,质疑金融机构的资产价值和偿债能力。

金融机构:无法抵抗的流动性危机

以交易商银行为代表的金融中枢,其业务资金的来源与运用高度依赖于批发融资市场。其中重要的手段就是通过质押回购协议获取短期融资,在2008年贝尔斯登未兼并,大宗经纪商质押金融工具融资的比例约在42%,其中贝尔斯登质押金融工具融资的比例为55%,雷曼兄弟质押比例为46%.

|

2008年上半年大宗经纪商利用金融工具融资情况。

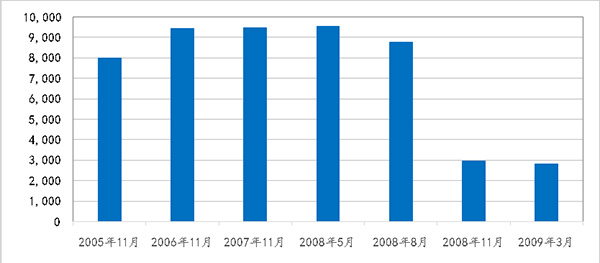

危机下金融机构的资产流动性迅速枯竭,短期基本无筹集能力。危机前,美国交易商银行将经纪客户账户集中形成资金池,通常以客户资产为抵押向其他客户提供融资。当交易商银行的偿债能力及流动性受质疑时,一方面,大宗经纪客户转移账户中的质押品,提取账户中的资金,导致交易商银行可质押的金融资产减少,面对客户挤兑压力增加;另一方面,交易对手拒绝更新回购协议或降低折扣率,交易商银行筹资渠道和能力受限。而以极低的价格出售证券资产,该行为会破坏市场上的抵押品价值,损伤市场其他交易对手的利益。资产流动性的迅速枯竭下,交易商银行无法支撑日常的交易和清算,如同银行遭受挤兑一般,迅速破产。2007年3月,知名交易商银行贝尔斯登破产4天前,流动性池迅速减少约160亿美元。

|

注:图表中是贝尔斯登流动性池的规模。

2008年贝尔斯登破产前资产流动性迅速枯竭。单位:十亿美元。 数据来源:SEC, CIB Research.

交易商银行交易业务敞口大,流动性危机效应易扩散。大型交易商和众多交易商及基金等机构联系紧密,来往业务联系复杂,交易产品种类繁复。2008年6月的高盛衍生产品交易业务包括信用衍生品、利率衍生品、大宗商品、货币产品等,其中利率及相关衍产品交易敞口最大,达13.2万亿美元,交易对手包括巴克莱银行、苏格兰皇家银行、摩根大通等十多家大型机构,分别对应的头寸不低于3000亿美元。

|

交易商银行业务联系紧密,交易敞口大。单位:亿美元。 数据来源:美国金融危机调查委员会报告,CIB Research。

一旦大型交易商银行违约,出现偿付问题,相关银行的资产流动性压力通过交易,在不同形式不同阶段不同国家的金融机构里面游走,危机向全球蔓延。在雷曼兄弟破产后,摩根士丹利交易中获得的可再抵押品急剧减少,流动性受限制。2008年8月至11月摩根士丹利减少了5830亿美元可再抵押证券。美林和高盛的可再抵押的客户资产也分别减少51%和30%。

|

2008年9月雷曼兄弟破产后摩根士丹利可再抵押品急剧减少。单位:亿美元,数据来源:SEC文件,Singh and Aitken(2009)整理,CIB Research。

流动性危机传导,实体经济融资也受限。对市场信心的缺失和风险一样扩散,使得交易活动更加谨慎,流动性无法放松。机构资金不能得到补充,难以再恢复。实体企业原本需要短期滚动筹资来满足活动经营资金,如投行基金等机构认购其日常发行商业票据(Commercial Paper)。但是在机构自身流动性紧张的情况下,没有能力向实体经济供血,实体经济被迫停摆,造成实体经济不必要的紊乱。

市场的恢复依赖于美联储主动为市场提供流动性。2008年11月起,美联储先后4次出台量化宽松政策,通过购买较长期国债、机构债等金融资产,为市场注入流动性,多次降息直至0-0.25%的水平,并在较长的一段时间内维持不变。总体上,金融市场处于宽松的环境,金融市场及实体经济逐步恢复,失业率持续下降。

|

美联储量化宽松政策为市场注入流动性。

流动性影响金融机构的存亡

雷曼兄弟、贝尔斯登等重要交易商银行倒闭或被收购是由多种复杂原因共同促成,监管不足、高杠杆、参与高风险交易敞口过大(包括证券化及场外衍生品交易活动)以及过于依赖短期融资都是促成破产或被兼并的重要因素。而整体市场风险暴露导致信心缺失,引发的流动性恐慌,直接将知名交易商拖入迅速破产的泥潭。

信任是支撑现代金融体系最重要的基础,这种信心体现在金融机构的资产流动性上。在保证资产流动性前提下,物理世界中的实物资产价值才得以体现。在金融危机中,交易者失去对市场的信心,资产缺失流动性最终导致了金融机构资产负债表的崩塌。

2017年年初以来,中国证监会出台的减持新规限制了定增业务及股票质押流动性;部分省市出台的房产限购限售调控政策也在影响房产的交易流动性。这种情况下,资产流动性监管对金融机构的潜在负面影响值得经营者和投资者关注。