互联网消费金融行业发展已有数年,从最初的小众产业到现在的蔚然成风,一步一个脚印,逐渐获得了稳定的客户群体和市场,随着业内平台的增多,产品同质化问题也日益凸显,就在行业都为毛利率低而困扰的时候,买单侠通过成立初期在人工智能方面的创新,为整个互联网消费金融行业带来了新的思路。

早在三年前成立之初,秦苍科技已经开始布局人工智能创新。目前已经达到平均审核时间2.8分钟的行业领先水平,打造了1秒内完成信用评分的评分机制,可以降低传统模型25%以上的坏账率。

秦苍科技旗下现有“买单侠”和“星计划”系列产品。“买单侠”面向中国年轻蓝领用户,提供移动端消费分期服务。“星计划”为医美商户和年轻用户提供分期服务。目前历史用户数累计200万借款客户,每月新增20万。

基于200万用户及其关联联系人的海量数据,秦苍科技主要在信用评分,社交网络反欺诈,金融产品量身定制上运用机器学习技术,优化传统行业流程和风控表现。

基于机器学习的信用评分

在信用卡申请流程中,银行会根据用户收入稳定性和偿债能力审核打分,判断用户资质。而秦苍科技采用了机器监督学习中的经典分类算法来进行用户信用评分。

相比传统手工开发的算法决策,可以把决策时间从分钟级别缩短至0.1秒,同时降低25%的坏账率,每年为企业节约高达上千万的成本。

评分过程分为数据导入和清洗,特征提取,模型选择和决策四个环节。

在剔除可用、不可计算的数据,以及空数据后,智能信贷平台“八爪鱼”会采集多达一万多个数据点,然后通过特征提取的方式提取几百个特征点,通过计算学习的分类算法,如逻辑回归、随机森林、XgBoost、神经网络等,学习最优的分类器。

选择模型时,秦苍科技会采取交叉验证的方式,同时运用基于ROC的AUC来决策模型的好坏。在信贷决策后,可以观察用户表现,重新提取数据训练模型,形成正向反馈循环。随着收集到更多、更新的数据,模型将不断自我迭代和进化。

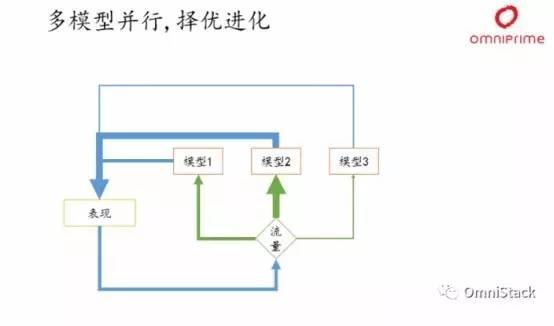

冠军挑战者模型:决策模型自我迭代进化

金融数据具有非常强的时间效应,越靠近现在的数据越具备越高的预测效力。并不是说拥有的数据越多,模型效果就越好。因此,不断定期更新模型至关重要。

而为了减少异常事件对系统预测稳定性的干扰,我们会同时开发多个模型彼此竞赛,根据不同模型的准确率动态调节流量。

如果某个模型表现好,就多分配一些流量,反之则减少流量。如果这个模型的效力长时间内持续下降,就将逐渐被淘汰,与此同时会有新的模型加入竞争。总而言之,多模型并行,择优进化,对于保持系统的稳定性十分重要。

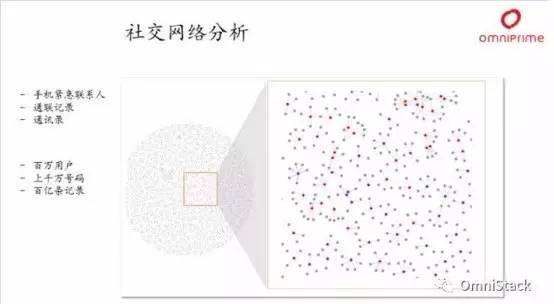

社交网络分析反团体欺诈

消费金融所面对的欺诈模式一般是团体欺诈,即“中介”团伙提供成套的申请信息和联系人名单。因此,通过用于社交网络分析的数据,可以有效防范团伙欺诈。

社交网络数据通常基于手机号码,比方说手机紧急联系人、通联记录、通讯录等。在上述社交网络关系结构示意图,图中每个点代表一个用户,通过线段连接的两个点互为手机联系人。

其中某些用户可以通过一个共同的节点联系到一起,视为一个团。以团为单位,可以提取到一些社交网络特征:

1.团内其他用户的表现,比方说逾期率、通过量等。这一特征判断的核心思想可以归纳为“近朱者赤,近墨者黑”。

2.团本身的特性,比方说节点数、团内用户的连接紧密程度等。

3.团内用户的属性,比方说团内的女性人数、地区分布、平均借款额度等。一般而言,团内女性人数占比越大,团内用户是“好人”的概率就越大。

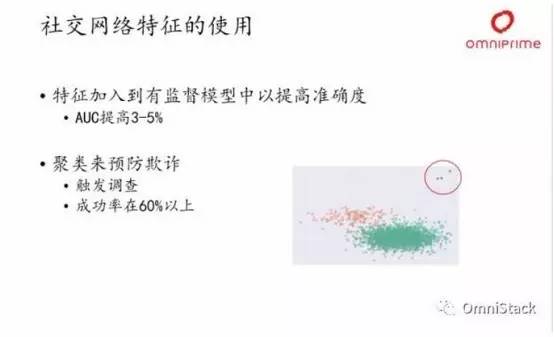

从社交网络中提取的特征主要可应用于两大方面:

一、将特征数据加入信用评分模型,提升其准确度。根据以往的经验,加入这些数据后,模型准确度可以提升3-5%。

二、通过无监督的聚类方法来预防欺诈。将某个地区的所有用户进行特征分析后,投影到二维平面,通常可以发现两到三个异常点,他们距离其他用户非常远。这时候就会触发我们的调查机制,调查这个用户是否真的存在欺诈行为。

实践检验,这种异常值检测的方法可达到60%左右的准确率,证明对于预防欺诈,社交网络特征分析确实行之有效。

金融产品量身定制

清华大学五道口金融学院讲席教授、常务副院长、清华大学国家金融研究院副院长廖理认为应该通过放款的方式、还款的方式、定价等把真正需要短期过桥资金的借款人筛选出来。二是借款周期需要足够借款人通过发薪周期,调整自己财务上的困境。

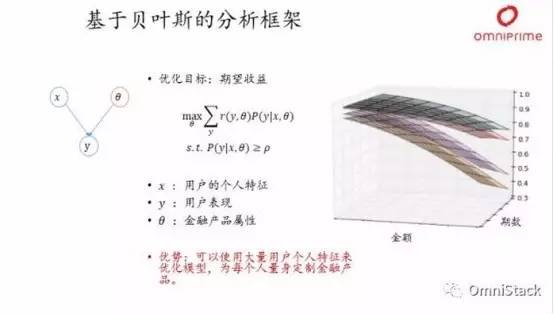

而机器学习的应用,打开了新的实现可能性:依据用户信用额度量身定制金融产品。设计金融产品的参数:额度、利率和期数时,一般考虑产品的接受度和风险控制。

产品额度越大、利率越低,用户接受的可能性就越大。而随着用户接受度提高,风险也在增加。因此需要提出折中的解决方案。

秦苍科技开发了基于贝叶斯算法的产品参数优化框架。在给定某个金融产品和用户的前提下,计算这个用户是“好人”还是“坏人”的概率以及相应的收益函数,从而估计出在该用户身上得到的期望收益。

同时,为了控制风险,在给定某个产品的前提下,我们希望用户是“成功还款”的概率大于某个阈值。

由此我们可以在给定风险阈值的情况下,优化出最大期望收益所对应的产品参数。相比传统方法,使用贝叶斯算法,我们可以通过大量提取用户特征,不断对模型进行优化,为每个用户量身打造合适的金融产品。

用户忠诚度的秘诀:延长优质用户生命周期

不论是消费金融还是信用卡,能够获取并维持优质信贷用户的长期关系,都是信贷行业盈利的不二法门。

提高用户黏性的本质是Alpha-Go原理类似的马尔科夫决策过程-增强学习模型,通过多步流程决策,优化累计收益。

在用户的整个还款周期中,我们可以通过用户在每一个还款节点的表现,判断其是“好人”还是“坏人”,并作出相应的产品策略调整。

如果用户还款表现好,可适当提升额度或降低利息,推荐其他金融产品。若用户表现差,则可以降低额度和提高利息,以防控风险。极端情况下,将启动调查或催收机制。

企业关注的是用户在整个生命周期中带来的累积收益,因此需要在每一步决策中不断优化策略。新用户注册后,八爪鱼智能信贷系统会抽取个人特征,预估用户的“价值函数”(value function),并给出初步的产品策略。

在当前策略下,当系统观测到用户最新的还款表现后,比如给我们带来的实际收益,系统后不断校正该用户在当前策略下的“价值”(value),从而采取相应的产品策略,如提额/降额,升息/降息。

如果某一步决策造成了损失,那么“价值”就会下降,反之,“价值”就会上升,而这个价值会反馈到下一步的决策中去。

通过对大量用户行为的观察和学习,八爪鱼智能信贷系统能够不断进化产品策略,持续为公司带来利润,也为客户提供量身订做的优质服务。

无论是在传统金融行业,还是在互联网消费金融行业,金融科技的运用都将成为大势所趋,未来,谁能够精准把握客户群体的消费习惯,谁就能推出受客户青睐的产品,买单侠在三年前就看到了人工智能的潜力,不得不说它十分具有远见。

文章来源:中国贸易金融网