三国演义开篇曰:“天下大势,分久必合,合久必分”。用这句话来形容股票市场中的筹码最贴切不过了,只要有股票的买卖交易就会有涨有跌,便会使筹码由从分散---集中---再分散---再集中,周而复始循环往复!做股票交易如果能够把筹码移动的规律参悟透,无疑会对自己交易的确定性、稳定性有极大的帮助。

筹码分布是指由于股票的流通盘是固定的,无论流通筹码在盘中如何分布,累计量必然等于总流通盘。即只要市场中的买卖双方在任何一个价位成交、成交多少,把它标注出来就构成了一幅所有筹码的分布状态,这种状态就告诉我们某一支股票不同价位的持仓成本。

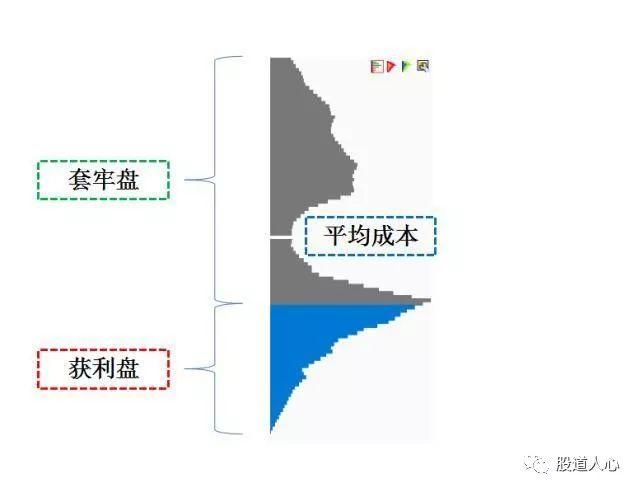

柱状条的长度代表了该价位筹码的量,蓝色表示获利盘,灰色表示套牢盘,中间白色的线代表的是平均成本。

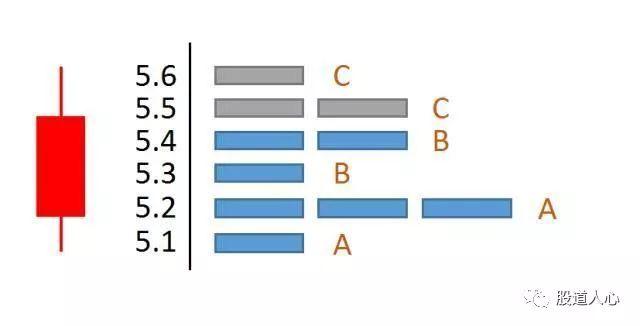

为了帮助大家更好的理解,这边举一个简化后的例子做说明:

X股流通盘1000股,共三位股东,分别是A、B、C。1月1日收盘筹码分布如下:

从上图中我们可以看到截止1日收盘,A、B两位股东均处于获利状态,C则处于亏损中。A持股4手;B持股3手;C持股3手。

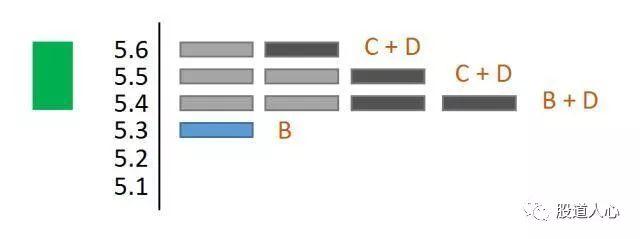

假设1月2日,A获利出场,将手中筹码分批卖给了D,那么当日的筹码分布图将呈现如下变化(深灰色代表新加入的D先生):

可以看到2号的筹码分布和前一日的有了明显的区别,这是由于成本处于低位的A离场所致,此时市场上的大部分投资者均处于套牢的状态中。这便是筹码的移动反映在筹码分布图上的结果。

此处要说明的是:由于证交所并不会对外提供投资者的交易信息,平时我们通过软件所看到的筹码分布图都是运用算法所计算出的近似值,这也造成了不同软件的筹码分布之间会有些微的差别。目前比较大众的算法原理是基于抛出概率与盈利程度和持股时长的相关度来确定公式,再抽样检测获得函数数值。

一、筹码的四个属性:

1、筹码的价位属性。在什么价位交易,自然会在筹码的统计当中体现出来;

2、筹码的数量属性。在某一价位交易了多少,用筹码的统计就是百分比。在行情分析软件里用水平线条或火焰山体现(与成交量和换手率相似,但成交量和换手率只体现统计周期内的股票交易数量,但不体现价位);

3、筹码的流动属性。在一只股票“实际”流通股本不变的情况下,由于每个交易日都产生交易和股价波动的原因,筹码自然发生流动。所以,我们在观察筹码时,要从左到右,移动鼠标来观察筹码的各种变化和形态,从而得出分析的结论。所以,在我们使用筹码这个技术指标时,要动态地来观察,而不能静止不动。

4、筹码的扩容属性。一个上市公司在经营和分配利润的过程中,股本扩容经常发生,(关于股本扩容的知识,我们曾经专题讨论过。)有些股本自然会流入到二级市场进行交易,这样筹码就会有新的形态变化。

另外,由于股改后大小非减持的特殊性(通过个股的信息地雷可以获知这方面的信息),实际流通的股本也自然发生改变。上面这些情况,都可以通过观察其他价位区间的筹码百分比减小但总体形态不变,新出现了一定区间的筹码而体现出来。

二、筹码的各种形态

首先大家要掌握一个原则,筹码的形态要结合K线的走势和价位综合判断,才能得出正确的结论。筹码的形态有静态筹码形态和动态筹码形态两个概念。

静态筹码形态分为单峰筹码、多峰筹码和缺失筹码。

1.单峰筹码:按部位来划分有底部单峰筹码、顶部单峰筹码和上升中途的单峰筹码,按形态来划分有针形筹码和三角形筹码。我们分别论述。

①底部单峰筹码:

股票经过长时间横盘后(或小幅度波动),或股票经过底部上涨进入平台休整,原来的底部筹码消失上移至新的高点平台后(这样的情况一般都是该股票更换主力),而形成的筹码形态。一般而言,中小盘股形成的是针形单峰筹筹码,而超级大盘股形成的则是三角形单峰筹码。

②顶部单峰筹码:

股价经过一轮行情大幅上涨以后,主力在高位平台区派发。(平台区的运行时间依据主力派发的难易程度和操作风格来决定,所以无法用恒定的交易日来界定。)底部筹码消失,形成高位的单峰筹码区。一般派发完成后的筹码形态为三角形。

③单峰针形筹码:

是明显的底部特征!在一轮多头行情中,一只股票的筹码会出现单峰筹码——多峰筹码(上涨)——单峰三角形筹码(主力派发)——再次单峰(平台或箱体)——再次多峰筹码(上涨)的循环变化,而且底部不断抬高。这个变化形态很普遍。

④三角形单峰筹码:

分为超级大盘股的底部三角形单峰筹码、派发完成后的顶部三角形单峰筹码和上升趋势中的三角形筹码。

(1)超级大盘股的底部三角形单峰筹码:

原因:首先,这类股票都是主力机构的长期压仓股,当机构买入后,大部分股票被锁仓,所以持股成本自然参差不齐,这样就会形成三角形筹码;其次,由于这类股票的实际流通股本也非常大,对运作股票的资金要求非常高,自然造成这类股票的流动性和活跃度比较差,这样也会形成三角形筹码;(示例股票工商银行,见前面图片内容。)

(2)派发完成后的顶部三角形单峰筹码:

主力派发时,不可能在同一价位全部派发,(但会在某一个价位出现明显的派发动作,那么这个价位的筹码比例就会较大。)只能在一定的股价空间内完成派发。而且要尽可能在较短时间内完成派发的动作,所以筹码既不凝集也不发散,因为筹码的凝集和发散都需要时间。这样筹码自然会形成一定跨度的三角形。这个部位这样的筹码形态极不稳定。后期两个方向,再次密集形成针形筹码,等待新一轮的上涨。破位下跌,形成自上而下的多峰筹码;

(3)上升趋势中的三角形筹码:

有些股票趋势向上,中长期均价线多头排列,长期均价线平行走势。没有主升浪,只有小波段的涨跌,但重心不断上移。这样的股票筹码也是三角形单峰筹码。但因为这样的股票可以通过趋势线或通道来指导操作,所以使用筹码来指导操作没有意义。(示例天坛生物,这样的股票都是黑马草上飞走势。)

2.多峰筹码:由单峰筹码发散而来。还可以由多峰筹码变成更多峰筹码。多峰筹码还有一个特点,多峰的形成可以是自下而上也可以是自上而下,它们代表的是多头行情或空头行情,两者的市场概念和含义截然相反。

3.缺失筹码:

当股价快速涨跌时,由于在这些价位区域运行的时间短,所以筹码稀少,会出现筹码凹陷,我们称为峰(之间的)谷。当股价急速涨跌并跳空高开或低开,并且后期没有回补这个缺口时,筹码则不会具有连续性,我们称之为缺失筹码。当股价跌回缺失筹码区时会有强支撑,当股价上涨到缺失筹码区时会有强压力。因为存在连续涨停和连续跌停的情况,所以支撑和压力的精确部位用筹码无法判断。此时,我们用缺口知识来分析、解释和指导操作应该更为完善。

跳空低开造成的筹码缺失比较少见。因为在熊市下跌中,都是下跌——企稳反弹——再跳空低开。这样,企稳反弹部位聚集的筹码就占据跳空低开的部位。即使产生跳空低开的筹码缺失,一般也会被小波段反弹而填补。

三、通过筹码可以判断主力的动向、意图和底牌

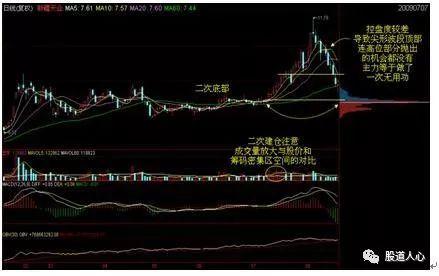

1、通过筹码来判断主力是否在底部吸筹和吸筹后的持仓成本。

如果股价经过长期下跌,上部套牢筹码大部割肉出局,基本形成底部单峰筹码,但这并不代表主力吸筹。如果成交量开始明显放大,而股价涨幅有限(一般在20%左右),股价在最底部的筹码密集区内运行,筹码的形态保持基本稳定,说明主力开始在底部吸筹。这种吸筹的效果比较差,因为筹码的原来持有者获利少或由于股价涨幅不够没有解放套牢盘,导致抛出的意愿不够强烈。欲想取之必先与之就是这个道理。

2、通过筹码来判断主力的洗盘动作。

无论主力如何做坏各项技术指标,但只要不大量动用自己收集到的筹码,就不可能使筹码的形态发生明显的改变。而此时,股价依然没有到达主力的预设派发价位,主力就不可能卖出收集到的筹码。如果底部筹码稳定,股价在相关的筹码密集区边缘得到支撑,现股价离主力成本区比较近等等,都可以判断为主力震仓。

3、通过筹码来判断主力的持仓数量和价位。

(1)当股价呈波段式上涨时,要进行多次上涨和休整的交替过程,所以筹码会呈多峰形态,最下面的筹码一定是主力的,而不是散户的。因为主力操作股票是一个中长期行为,所以这部分的筹码就会被主力长期锁仓,所以这部分筹码的价位和比例保持基本恒定,暨获利但不被抛售的筹码是主力筹码。

我们还可以通过F10中的股东研究与这部分筹码形成的时间来进行关联比对。这样,我们可以更进一步确认底部筹码,(因为底部既由下跌空间决定,也是由主力收集筹码的价位决定。)也可以统计出,现股价被主力拉升了多少空间。这个部位的筹码就是我们学习过的底量等顶量或潜收集所积累起来的筹码;

(2)股票出现深度回调时,股价介于多峰筹码之间。当股票再次上涨时,股价穿透高筹码密集区而成交量增加不明显,说明这部分的筹码是主力筹码;

(3)如果股票的涨幅在30%以上时,以现股价为基准,低于现股价30%以上的筹码绝大部分是主力筹码。因为短期获利的筹码很容易被主力的震仓行为所迷惑,而不断地发生频繁的换手,致使这部分筹码无法在某一个价位区间长期沉淀。这部分筹码的动态去向会随着股价的不断拉升逐步上移,并和主力拉升时买入的筹码一起最先到达顶部区域;

(4)在熊市行情中,主力机构会出现多次的诱多减仓行为,主力的筹码数量和价位不容易判断。因为此时的行情需要回避,所以分析主力的筹码也没有太多的实际意义。

4、通过筹码来判断主力的控盘度。

(1)当股价突破压力趋势线或前头部时,也就是股价脱离原来的筹码密集区,如果成交量没有出现明显的放量,说明主力高度控盘(轻松过头);

(2)当股价形成持续波段性上涨时,筹码出现多个峰值,而没有出现明显的增量量潮,说明主力高度控盘。也说明中间价位的筹码发生锁仓行为,这是主力在强收集过程中所获取的筹码;

(3)当股价长期上涨浮筹比例依交易日延续而逐步减小时,说明中长期筹码的比例在增加,则主力高度控盘。

5、通过筹码来判断主力是否派发。

中长期底部筹码迅速消失和上移,说明大部分长期获利筹码在进行获利了结,可以确认为主力派发。这个特性要比观察其他技术形态更为敏感和有效,这部分内容已经反复强调,相信大家都应该烂熟于心。也是筹码这个技术操作系统优势之所在!所以大家必须熟练掌握和运用!

四、应用精髓—看清筹码搬家的全过程

既然任何一支股票一定会经历筑底阶段、上升阶段、做头阶段、派发阶段,也就是筹码必将有一个乾坤大挪移互换过程,即筹码搬家。每一个投资者在交易前都想找到断清主力收集筹码、清洗筹码、拉高筹码、派发筹码全过程的方法,筹码分布就是最好的工具之一。

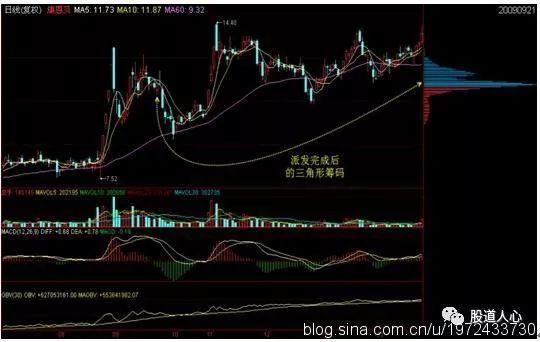

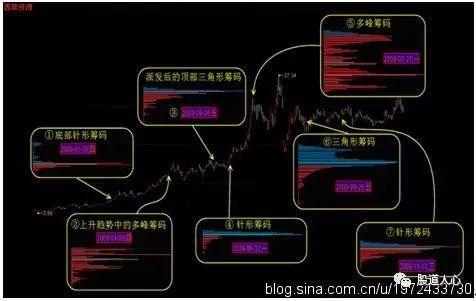

下面用深发展最直观的筹码分布图来介绍一下筹码搬家的全景。

1、筹码在高位集中。

这个时期筹码在相对高位密集,经过前期放量大涨后缩量上攻乏力,此时要小心向下变盘。

2、经过一轮下跌筹码在相对低位集中。

但此时高位的筹码并未转移到下方,并且股价也跌穿了底部的密集成交区,应继续看空。

3、再次大幅下跌后,上方的筹码已经移动到中部,仍然没有移动到底部。

此时说明上方的筹码在下跌过程中已有套牢盘割肉出局,同时也有部分投资者认为股价已经很低,这一阶段已经进行了筹码部分互换,可搬家是否彻底的标志是股价必须向上突破,遗憾是其选择了向下继续缩量寻底,仍然保持观望。

4、高位筹码消失,成功完成筹码大搬家。

此时,经过1年多的底部放量筑底,使得早期所有的上方密集筹码几乎全部消失在下方出现了高度密集的长峰状态,这是一次无以伦比的绝佳的乾坤大挪移,当股价放量突破下方的长峰密集区时便是一个绝佳买点。

5、同理我们再来看一下,低位如何转移到高位去。

脱离底部,拉高时底峰不动,持股待涨。

6、底峰小幅移动,但股价仍然上涨,中部峰值依然坚挺,仍可持股。

7、底部峰值开始大部分移动至上方,派货状态

当你能够看清这7个组合画面时,也就真正懂得了筹码搬家的意义,也就不会再为不知何时进退发愁了,交易能力自会提高。

五、筹码的延伸技术指标——穿透率、集中度、获利比例和浮筹比例

股票的筹码每天都在变动,变动的幅度和方向依据市场和主力行为而出现各种差异。为了总体和细节上描述这些变化,从而产生出筹码的延伸技术指标——穿透率、集中度、获利比例和浮筹比例。这些延伸的技术指标在参考使用时,依然要结合筹码的形态和K线的走势来进行综合判断。下面一一进行阐述:

1、穿透率:

每一个交易日股价都会出现或上或下的浮动,也就是股价在某一筹码密集区内或其之间穿行,并使一定的筹码发生流动。为了表述这种状态以及强弱,所以设计出穿透率这个技术指标。其计算公式为:穿透率=当日股价穿越筹码的比例÷当日的换手率。通过这个公式可以知道,穿透率与当日股价穿越的筹码比例成正比,与当日的换手率成反比。由于股价可以上下穿越筹码,所以穿透率有正负值之分。结合筹码的形态、穿透率的大小和股票的涨跌会有不同的排列组合,每一个组合都包含着不同的市场定义。下面就一些重点内容进行论述:

(1)吸筹:股票处于低位无论涨跌和筹码形态,当股价穿越的筹码多成交量大,表明主力吸筹,而且吸筹的效果较好(低位波段顶部放量或长阴倒拔垂杨柳等);

(2)洗盘:前期成交量放大以后,当单峰筹码股票下跌时,股价穿越的筹码多成交量小,负穿透率很强。在低位出现,表明主力洗盘。在顶部出现,提示主力完成派发股票即将下跌;

(3)启动:单峰筹码股票上涨时,股价穿越的筹码多成交量小,正穿透率很强。这部分被穿越的筹码被主力持有的可能性较大。这个状态经常发生在主力吸筹洗盘完成后再次上涨的阶段;

(4)拉升:股票在拉升的过程中,如果成交量放大,则表明抛压比较重,主力在底部吸筹不够充分。如果穿透的筹码稀少时,则股票较弱;

(5)派发:股票处于高位无论涨跌,股价穿越的筹码多成交量大,都表明主力派发;

(6)下跌:在下跌的过程中,负穿透率较小;

(7)当股价穿越的筹码少成交量小时,说明该股票处于暂时的平衡状态;

(8)股价处于单峰筹码或较为密集的筹码区域时,穿透率具有指导意义。在多峰筹码状态下,无论是自下而上还是自上而下发散的筹码,当股价所在的筹码密集区筹码比例稀少时,穿透率技术指标并不适用;

(9)穿透率在不同股票之间不具有可比性。

2、集中度:

筹码的状态不是集中就是发散,所以使用集中度技术指标来表述这些状态和程度。集中度的计算方法是,集中度=(筹码的最高价-筹码的最低价)÷(筹码的最高价+筹码的最低价)。90%筹码集中度的计算方法是,用去掉筹码上部的5%比例后的价格代替筹码的最高价,用筹码下部的5%比例后的价格代替筹码的最低价来进行计算。70%筹码集中度的计算方法类似,只不过数值各为15%。集中度代表的含义是一只股票最高价和最低价之间的跨距程度,或持股成本的差异程度。

通过它的计算原理我们可以知道:

(1)集中度的理论值在0到100之间;

(2)筹码的集中度数值越小,说明股价间的跨距越小,筹码就越集中。反之筹码就越分散。以大智慧数值为例,底部单峰筹码的集中度不超过1.5,集中度介于6到10为波段顶部,超过10为一轮主升浪。需要强调和注意的是,每支股票的运行状态和活跃度各有不同,所以不能用一个简单的筹码集中度的数值来判断;

(3)股价从底部上涨以后,筹码高度发散,集中度数值越高,说明股价被拉升的幅度越大,回调形成波段和主力派发形成顶部的可能性越大。股价从顶部回落以后,集中度数值越高,说明股价被打压的幅度越大,底部还没有到达;

(4)在多头行情中,股价高位筹码集中度增加形成头部;在空头行情种,股价低位筹码集中度增加形成底部;

(4)集中度的缺陷是无法描述发散筹码形成的方向是自上而下还是自下而上。无法描述单峰筹码是底部还是顶部筹码;

(5)集中度只是标注筹码状态的一个技术指标,其大小并不能描述出股票形态的优劣。

3、获利比例

这个技术指标在前面的内容已经有所涉及,包括收盘获利和光标获利(光标获利在不同的行情分析软件中有不同的名称)。收盘获利是指开盘时的即时价位或收盘后价位以下的筹码比例。光标获利是指任选一个价位其以下的的筹码比例。

利用获利经常运用于以下几个方面:

牛市行情中,股票经过基础性上涨,形成多头形态,K线为一组零碎的小阳线(东方红),当收盘获利超过85%时,为可靠的买入信号。原因是,主力欲想拉升股价必须先收集筹码。当主力开始收集筹码时,肯定会尽量在低位收集,只要收集筹码,股价就会被不同程度地拉升,这样就形成一个基础性上涨形态。

当主力收集完筹码并洗盘以后,一定是希望其他的股票持有者在拉升前或开始拉升的瞬间卖出股票,所以会缓慢拉升股价,以消磨其他持股人的意志,这样也形成一个基础上涨的形态。无论那种情况,都可以使主力持有的大比例筹码获利,当主力持有大比例筹码时,正式拉升股票上涨就成为必然;

4、浮筹比例大多数市场的操作者都认为浮筹就是抛来抛去不能长期稳定锁仓的筹码。严格意义上说,这部分筹码应该称为短期获利性和止损性流动筹码。那么浮筹比例到底是一个什么样的概念呢?浮筹比例是指以即时价位为准,正负10%的筹码比例之和。浮筹比例的指导作用类似于筹码的集中度。

指导操作的意义有:

(1)低位单峰筹码,浮筹比例可以达到90%以上,一般可以确认底部。甚至可以确认二次底部;

(2)高位单峰筹码,浮筹比例可以达到60%以上,一般可以确认顶部;

(3)自下而上的多峰筹码,浮筹比例减小,有进一步上涨的趋势,如果浮筹比例逐步增加并超过60%(高位筹码密集),有形成顶部的可能;

(4)自上而下的多峰筹码,浮筹比例减小,有进一步下跌的可能,如果浮筹比例逐步增加并超过60%(地位筹码密集),有形成底部的可能。