几天前,IDG资本的行业创举又一次刷爆了朋友圈。这一回IDG资本在中国耕耘24年后,反过来赌了一把老东家IDG的未来。即IDG资本携手中国泛海等中国财团收购美国国际数据集团(以下简称IDG)的全球投资业务IDG Ventures。收购完成后,IDG资本将成为IDG全球投资业务的控股股东。

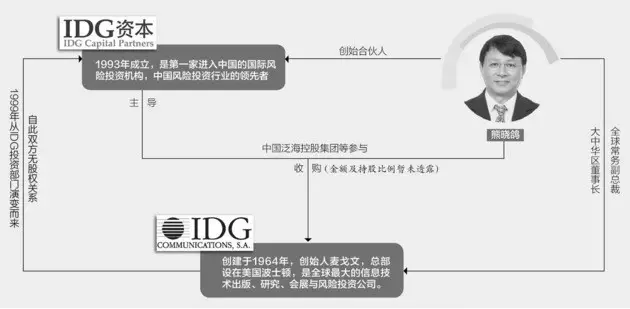

“IDG”收购IDG,乍看之下难免会让人有些费解,这一颇具传奇色彩的GP收购LP新闻背后,其实是两者之间多年的历史渊源。

IDG集团是一家做媒体、市场研究和风险投资的美国技术信息服务公司,于1964年创立于美国。1993年,如今的IDG资本CEO熊晓鸽协助IDG创始人及董事长麦戈文在中国创立了IDG资本,成为了最早进入中国市场的美国风险投资公司之一。在1999年,IDG资本由IDG集团下的投资部门,演变成实行合伙人制度的独立运作的基金管理团队。此后,IDG资本和IDG之间已经不存在任何股权关系,是两个有着相似名字,却相互独立的个体。

为何要收购?

首先,IDG的全球化视野、认知优势和投资网络,是收购的核心资产。IDG作为全世界最大的信息技术出版、研究、会展与风险投资公司,在信息产业界的舆论影响力独步鳌头。而IDG Ventures在全球拥有逾30亿美金的风投基金,在过去15年内投资了200多家公司,业务范围遍布世界各地:在中国、美国、印度、越南、韩国等全球的各大重要投资地均设有分公司以及管理团队。IDG的全球化投资视野和资源网络,无疑是IDG资本进一步补充完善自身的全球化布局的重要资产。

进一步说,美国是第一代互联网创新企业的成长摇篮,而印度、越南等新兴市场,也会是在中国互联网市场逐渐饱和的情况下,中国互联网企业“出海”的重要发力点。IDG Ventures作为一线投资基金,在成熟市场与新兴市场深耕多年,无论在认知和判断力上都极具优势。收购IDG,不仅是计入了财务账面上的一笔资产,更多是将这些难以用账面衡量的关键因素收入囊中。

其次,情感角度上有情怀和报恩的因素在。不得不承认,对于熊晓鸽这个段位和阅历的人而言,情怀就是一把岁月的杀手锏。IDG资本的收购,也被广泛解读为熊晓鸽对IDG集团难以割舍的情怀。

24年前,熊晓鸽在美国结识麦戈文,彼时他还是一位记者,“师傅领进门”,由此他进入到了风投这行。两人作为中国风投行业共同的拓荒者,共事22年之久,结下了深厚情谊。麦戈文在IDG资本进入中国最初7年颗粒无收的情况下,仍然给予了熊晓鸽坚定的支持。如今斯人已逝,熊晓鸽追忆起麦戈文,一度哽咽,“麦先生对IDG资本的影响极其深远,我们将会在名字中永远保留IDG的烙印,就是因为不敢忘记第一个为我们交学费的人。”

借用一句鸡汤,不忘初心,方得始终。知道了这个关于情怀的小故事,也就不难理解IDG资本做出的收购IDG的决定,背后其实是熊晓鸽对IDG以及麦戈文知遇之恩的回报。

另一方面,这也是熊晓鸽对“恩师”麦戈文事业基因的继承和传递。在麦戈文生前,熊晓鸽承诺将麦戈文毕生的两大事业:IDG品牌和IDG/麦戈文脑科学研究院,传承下去。此次收购IDG的股权转让收益将属于麦戈文基金会,用以继续支持脑科学研究院,以及继续投资。而IDG品牌的血脉,现已汇入IDG资本继续流淌。

最后,是重塑IDG的全球品牌价值。自2014年麦戈文去世之后,IDG的公司业绩出现下滑,对其原先不可撼动的行业声誉造成了一定影响。IDG资本可能希望通过此次收购,重塑IDG的品牌价值。

在麦戈文逝世后,早已退休的IDG总裁Walter Boyd重新出山,接任董事长。此次收购交易后,IDG总部仍将设立在美国马萨诸塞州波士顿,现任管理层将保持不变。交易交割后,将产生新的董事会。正如熊晓鸽所言,对于此次收购后的未来发展方向,他希望“继续传承麦戈文先生的理念与精神财富,持续关注公司业务与人才的可持续发展。” IDG现任董事长Walter Boyd对此也向外界传达了充分的信心:“中国泛海和IDG资本将带来最合适的资金、战略和文化,促使IDG未来的发展更上一个台阶。”

收购案的未来启示和思考

由此想开去,IDG资本的收购不仅仅是情怀那么简单。我们甚至可以从中找到创投圈乃至整个中国经济近年发展的历程,并有所启发。

第一、 投资的复利效应

创投圈有个常被挂在嘴边的词,叫“复利效应”,用来概括IDG资本之所以能够走出这条GP收购LP的“逆袭之路”的原因,再合适不过。

什么是“复利效应”?相当于老百姓说的“利滚利”。哪怕每一笔投入的利息不算多数,但贵在坚持长期持续的投入,复利效应就会释放出惊人的力量,最终你的收益将呈指数型增长。公式的大道理或许人人都听过,但赚钱的仍然是少数。因为人的本性让市场当中大多数人都在做趋势投资,而真正的价值投资是在追求复利,争取每年获得稳定的回报,而不是一夕暴富。

青出于蓝而胜于蓝,IDG资本能够有今天的辉煌成绩,背后是它在中国市场长达24年的厚积薄发。作为进入中国的首家VC,IDG在彼时几乎空白的国内市场中经历了漫长但从不止步的开拓。尽管曾经在创立最初的7年内均没有回报,但IDG资本坚持了对中国经济黄金时代即将来临的准确判断,并且牢牢抓住了国内首次互联网浪潮的机遇。早在2005年之前,IDG资本就已先后投资腾讯和百度;如今IDG资本已成为中国最顶级的投资机构,资本管理量已从2000万美元增长了500倍,投资了500多家创业公司,包括搜狐、汉庭、如家、宜信、小米、携程、奇虎360、暴风科技等明星公司。这500家企业中,120多家已经通过IPO、并购等方式退出。在刚刚过去的2016年IDG投资成绩仍然不俗,所投资的美图、周黑鸭、宜人贷三大公司IPO成为了资本寒冬背景下的一抹亮色。

小步快走,持之以恒的迭代与进步,并且要有耐心始终坚持一个方向,才能坐享复利效应带来的丰厚回报,积攒收购LP的雄厚实力。

第二、投资是对未来趋势更前瞻性和更深入的思考与判断。

IDG资本的成功,得益于其对行业未来趋势准确判断与把握。而麦戈文当年能够给予熊晓鸽充分的信任和持之以恒的支持,也正是源自于他对IDG资本团队的信任和对中国市场潜力的深入思考与预判。千里马常有而伯乐不常有,麦戈文独具慧眼看中了熊晓鸽身上这股劲,敢于用全部青春赌一把中国经济的未来。对于投资从业者而言,看到行业未来3-5年甚至10年的前瞻性尤其重要。麦戈文不局限于游戏一时的输赢,他所具有的长远眼光和魄力,是投资从业者最好的教材案例。

第三,从“中国复制”到“中国创造”的价值输出

在不久前的达沃斯论坛上,重塑经济全球化成了重要议题之一。此次IDG资本收购IDG集团,让中国的资方首次占据了全球性的支配地位,对中国企业出海是一个振奋人心的好消息。比起中国企业的出海,中国资本的出海更令人充满期待。

当今的中国经济已经逐渐从黄金时代逐步进入稳步发展时代,中国经济也在全球经济增长中扮演更为重要的作用。我们看到在移动互联网的这波浪潮中,中国企业甚至是引领全球发展和创新的,比如Facebook曾借鉴过微信做支付、公众号、搜狗的来电提醒等功能。可见中国的互联网企业已逐渐从第一波互联网浪潮时,引进以硅谷为代表的海外成熟商业模式的“Copy to China”,逐渐转向自主创新的“Copy from China”,引领全球互联网行业发展。而IDG资本的收购LP的全球投资业务,也代表着一种中国投资价值的输出。

结语

IDG资本陪伴中国共同走过了黄金发展的年代,也是中国经济腾飞的重要贡献者。24年弹指一挥间,如今的熊晓鸽成为了当年的麦戈文,中国也已经在全球经济市场中步入了全新的高度。

这一切除了初心和情怀,更重要的是中国企业走向世界,向全球输出先进的技术、行业认知和方法论,期待未来更多的中国企业能成为全球经济增长的重要贡献者。