8月5日,包银消费金融公司董事长、包商银行行长助理刘鑫在“2017中国首届信用科技与普惠金融论坛”上阐述了对银行和金融科技的思考。

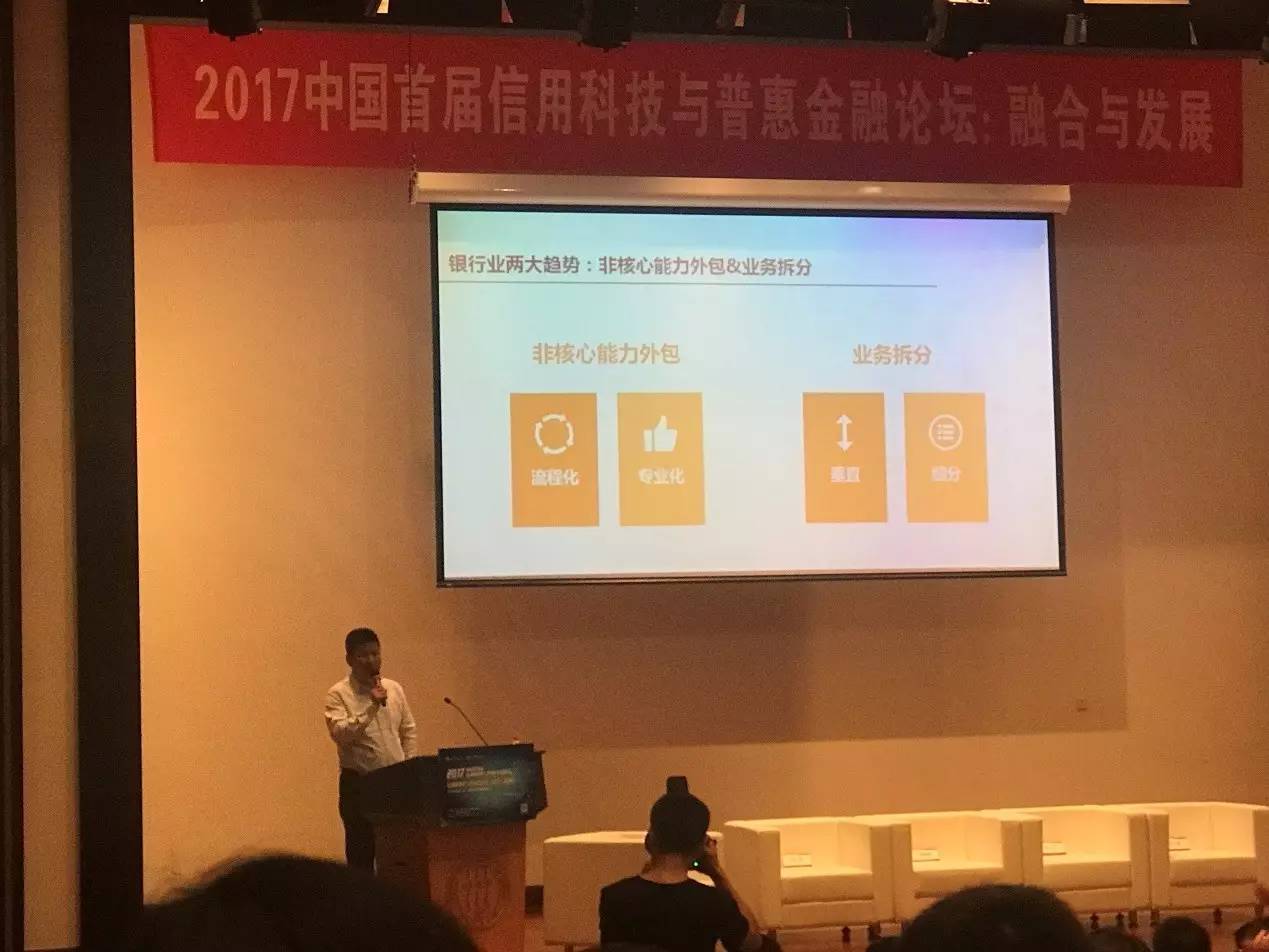

他认为实体经济有颠覆和融合两大趋势,银行业也有两大趋势,一是非核心能力外包,二是业务拆分。他谈到作为银行申请消费金融公司牌照的一大原因即是为未来业务拆分做好准备。

刘鑫认为,

——技术不是问题,需求才是;

——持牌消费金融公司天然没有场景,但这不是缺点,只是特点;

——银行如果不主动去适应实体经济的颠覆和融合趋势,未来可能会像电信运营商一样被管道化;

——要关注金融科技公司的杠杆率问题。

以下是刘鑫演讲全文(Fintech前线做了不更改愿意的标色处理):

非常感谢有机会汇报,我也是从事具体工作的在包商银行负责互联网金融,在这个过程中也有一些不太成熟的想法,我在行里管过几年行报,我们有《包商时报》写过一个小的系列文章,起这个题目"盲人摸象",世界这么大我们不一定可以看的很清楚,看到什么也可以说出来,不一定对,有可能对大家有启发,我们提供银行业跨界融合和创新的思考,讲几个判断和观点。

第一我们看到的银行业的趋势,第二是实体产业两个趋势,第三是关于跨界融合与创新的观点。

不管是做企业还是做商业模式,最简单的、也是唯一成功的方法就是顺势而为,有个最核心的判断,只要大势很清楚走的晚一些也并不怕,因为充分利用好这个势。

银行业的趋势,第一是非核心能力外包、第二是业务拆分。

非核心能力外包,20多年前我毕业的时候分到银行,那时候国有银行什么都自己做,从门卫到保安到司机都是自己人来做,这么多年的发展随着业务流程化和专业化逐渐的深入,银行的很多非核心能力的业务和流程是大量的外包,包括押运都包出去了,很多审单都要录入、后台出台、客户服务都是做了外包,整个银行业整个服务流程在标准化专业化以后,一段一段的切分,银行把最核心的能力留下,非核心能力(在)平衡效率成本和安全几个核心的原则以后,会采取大量的外包,这也会给很多创业公司和非持牌机构创造大量业务的机会和市场的容量。

第二是业务拆分,包银消费金融公司是包商银行发起设立并且控股的非银行金融机构,前段时间和监管部门领导沟通的时候他问,为什么要(单独)申请消费金融公司的牌照,其实消费金融公司按照目前的管理办法只能做个人的消费类的20万以下的信用类的贷款,这个牌照对我们的意义是什么?我跟领导沟通和汇报的时候提到了一个概念,未来随着银行越来越多的能够申请到非银行金融机构的牌照,是会有业务拆分的机会和可能。现在看所有上市银行规模是差不多的,银行的业务很简单,存贷汇,业务是金融业务、零售业务,大的龙头(银行)里面结构稍微有不同区别并不大,最终在资本市场层面大家给的定价是一样的,因为资产负债表这几块业务最终反应到资本市场和企业价值层面没有特别直接的关系。

如果把资产负债表其中一部分业务,比如消费类的金融业务中对个人的业务单独拆分,新成立的非银行金融机构牌照会在资本市场有单独的记价和单独发展计划,对银行未来从事很多业务,尤其是零售业务有两个收益,第一是业务层面收益,对利润的贡献,第二是对企业整体价值和资本市场运作层面的贡献,所以这两个趋势是非核心能力外包和业务拆分的趋势。

实体产业两个趋势:颠覆和融合

颠覆是产业链条的重构,小米科技的同事也讲了小米做手机的时候只是没有工厂,从颠覆的角度来说举个例子更合适,特斯拉的例子,几年前我们研究互联网金融的时候,当时觉得未来应该是四屏的世界,1+3,首先是手机,手机是核心,通过手机可以连接到电脑、连接到电视、连接到PAD,特斯拉出来以后当时也看了,我觉得最核心不是有两个后备厢,也不是电池的发动机,我觉得印象最深得是车上大块大的屏幕,特斯拉不是一个汽车的概念,原来说的汽车不是开就是坐,但是特斯拉出来以后如果延续星巴克的定位,星巴克的定位是除了家庭和工作场所以外的一个社区的咖啡厅,特斯拉造出来的汽车不仅仅是开的或坐的汽车,更多的是第四空间,就是人的移动生活和工作的空间,这个角度来说特斯拉这种产品出现以后是对原来汽车产业的颠覆,因为把汽车做了重新的定义。

第二是融合,我们可以看到现在对客户服务商业服务流程的简化,可以举两个例子,第一是亚马逊有一个无人超市,进去以后也不用走过什么入口,人进去以后自然就会登记,拿什么商品出门自然会结帐,这个过程中不会感受到什么更多的服务,刷卡的排队等等,但是实现的前提是把客户的识别、商品的识别融入到商业流程服务中去,服务流程一体化让我们深刻的感受到客户体验的形式(变化)。

现在很多饭馆进去桌子上有个二维码,扫出来以后会出来菜单,而且还可以点最多的菜品,点了以后服务员会把菜送来,这个过程中明显的感受不到营销。

我们金融行业还是要服务于实体产业,我们要做的是顺势而为,要符合实体产业两大趋势。

与其被动的适应不如主动的改变,包商银行2003年的时候提出现代化、国际化、好银行,当时有很多同行也问,原来是包头市商业银行,2004年在包头有总行和52家支行,后来说在内蒙都不在一个省会城市还国际化,包括四大行都完成的战略重组,原来是建行质量效率部,引入美国银行一系列的先进管理理念和管理的方法,对自己的流程、网点做了改造和升级,当时的判断虽然是在包头,我们处在同一城市的各家银行总行是国际化,分支行自然要国际化,我们不是主动适应其实是被动适应的过程,我们也给自己提了很好的理由,与其被动国际化不如主动国际化,后来很多同行认可包商银行现代化国际化的总体发展思路。

刚才讲的是颠覆和融合,对金融我们是比较痛苦,说到底是存贷汇,金融的本质没变,我们关注第一是流动性、第二是杠杆率,虽然金融本质没变,我们也不可能创造新的模式出来,主动改变是做流程和运营的再造,金融的本质是没有变化的,但是所谓的运营是要再造、流程是需要再造。

去年一个记者采访我小银行想做互联网金融,如何实现迭代开发,当时我反问了一个问题,迭代开发是一个方法论,我能不能做迭代开发取决于我需要不需要,如果是按原来的总行、分支行加手机和电子银行,是不是需要真的需要迭代开发,不一定真的需要,如果是我所面临的客户和市场环境变了,真的主动适应到了实体产业的颠覆和融合过程中我需要迭代开发,就必须要做到迭代开发,所以迭代不是问题,需要是问题。

当时做直销银行的时候也讨论过,用集中式的系统还是分布式系统,请教了很多人,理念大家也并不一样,集中式有好处也有坏处,其实我觉得并不复杂,我们的消费金融公司去年成立的时候,市场已经有很多公司在用这个模式了,我们第一时间引入分布式的系统,其实技术确实不是问题,需求才是问题,只要我们需要,技术只能是为我所用。

没有场景不是缺点而是特点,这是在做互联网不管是做直销银行还是消费金融公司过程中,很多同行和朋友都在问,你们也没有一个互联网的股东,也没做过互联网,你们这怎么办?很发愁,这间我也纠结很长时间,后来我也想明白了,没有场景可能是像我们持牌消费金融公司的特点,天然就是没有场景,我的能力是努力适应各类的场景这才是核心,我们也不纠结于找互联网,不会把它作为未来是否能够成功的必要条件。

警惕被管道化,微信出来以后确实对移动、联通、电信造成很大的困扰,未来电信运营商的今天就可能成为以后我们的明天,包头有一个电信大楼,原来业务非常热闹,现在去了以后一楼基本上没有什么人了,所以未来的银行如果没有主动的去适应实体产业的颠覆和融合趋势,我们也可能被管道化,在基础设施之上增值和商业模式有可能变化。

互联网金融和金融科技公司与传统金融机构合作很多,这么长的业务合作过程中,我一直在思考如何看金融科技公司,市场上比较活跃的金融科技公司,想来想去,银行看两个,一个是流动性另一个是杠杆率,对金融科技公司杠杆率确实非常的核心,在市场上还没有把它放到特别重要的位置,任何有金融常识的人只要承担信用风险杠杆率是核心的风险,这是今天要讲的几个关于跨界融合的话题,不对之处请大家多少批评指正,谢谢大家!

招联消费金融章杨清:Fintech基础架构上,传统金融机构已落后互联网巨头三到五年

零壹财经诸多微信群(Fintech高管群/投资机构群/PR群/友媒群/消费金融群/综合群等等)正在招募群友,如欲加入,请发送您的姓名、工作单位、职务、想加入的群类别和微信号(从后台无法直接看到您的微信号)到后台。为提高通过率,敬请发送名片。