2016年上半年信托行业整体发展下滑态势严重,但信托公司主营业务收入指标表现优于预期

财新特约作者 陈梓/文

信托行业在经历了过往高速发展之后,自2014年以来进入了持续调整期,一方面表现为行业整体增速放缓,另一方面表现为行业内部分化加剧。根据全行业在银行间市场披露半年财报,且具有可比数据的54家公司报表显示[ 57家公司中,民生信托、西藏信托和万向信托2015年未披露上半年经营数据,为保证数据的可比性,本来在分析中仅以具有可比数据的54家信托公司作为样本,在行业中数量占比接近80%。],2016年上半年信托行业的发展延续了上述情形。

上半年信托行业营业收入和净利润业绩指标均发生了显著下滑,其中平均每家公司实现营业收入7.42亿元,同比下降18.53%;实现净利润4.25亿元,同比下降20.11%。形成鲜明对比的是,上半年平均每家公司实现信托业务收入5.37亿元,同比增长7.67%,信托主营业务地位得到有效的提升。与此同时,固有业务收入下滑成为拖累营收利润指标的最主要因素,符合2015年我们对行业经营情况的整体判断。

上半年的财报数据总结起来,主要表现出以下特点:

首先,行业整体业绩发生大范围的下滑。

受“58号文”对信托行业监管的持续严格和规范、传统投资领域复苏缓慢、金融行业竞争日趋激烈的影响,2016年上半年信托行业超过半数公司出现业绩下滑,且下降幅度极为明显。

在营业收入指标上,54家公司中出现负增长共33家,占比超过六成,较2015年同期增加19家。共有3家公司下降幅度超过50%,而在正增长的21家公司中有9家增幅不到10%。在净利润指标上,出现负增长公司共29家,占比超过一半,较2015年同期增加11家。共有7家公司下降幅度超过50%,而在正增长的25家公司中有12家增幅不及10%。

在主要指标出现大幅回落的公司中,不乏行业龙头企业的身影。去年上半年营业收入在10亿元以上的15家信托公司中,仅中信信托、华能信托、四川信托三家公司在今年上半年实现同比增长,其余12家公司均出现不同程度的业绩下降;去年上半年净利润前10名的信托公司中,仅中信信托一家实现了同比增长,其余9家公司均出现净利润的同比回落。可见,经营业绩的下滑并非信托公司个别案例,而是整个行业的系统性表现,符合我们去年对行业发展态势的预判。[ 参见中建投信托研究创新部《乱花渐欲,信托业未来何去何从?——信托行业2015 年上半年经营数据简评之一》]

其次,信托主营业务发展整体平稳。

但在行业整体出现营业收入和净利润下降的同时,信托业务收入表现却好于预期,主营业务在信托公司日常经营中的主导地位得到进一步提升。

去年上半年的统计数据显示,行业信托业务收入同比增长6.16%,严重落后于当期营业收入的增长。但在今年上半年,信托业务收入增幅却领先营业收入增幅超过26个百分点,且54家公司中有30家实现主营业务收入正增长,数量占比超过一半,较去年同期增加5家。与此同时,信托业务收入在信托公司营业收入构成中占比也大幅提升,由去年上半年的54.78%增长至今年同期的72.39%,其主导地位日益明显。

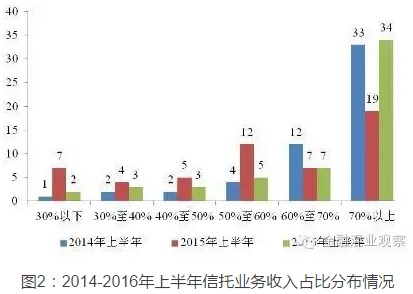

通过观察连续三年54家信托公司上半年信托业务收入占比可以发现,与去年同期相比,2016年上半年有44家信托公司信托业务收入占比出现上升,数量占比超过八成。从占比分布情况来看,相较2015年同期,信托公司信托业务收入占比得到了根本性的改变,已大量向高于70%的区间倾斜,扭转了2015年上半年的态势,基本重回2014年上半年的分布情形。根据信托业协会的统计数据,2016年1季度全行业信托业务收入占总收入比重接近73%,较2015年4季度上升14.13个百分点,增长趋势与半年报数据基本保持一致。可见在行业转型调整的过程中,信托主营业务的发展得到稳固,过去两年降幅持续扩大的态势基本得到遏制。

最后,固有业务成为拖累营收最主要原因。

通过对54家信托公司上半年主营业务收入研究发现,拖累当期营收利润规模的最主要因素为全行业固有业务收入的大幅回落。相比于2015年上半年证券市场投资的如火如荼,今年股票市场的动荡反复严重影响了固有资金的证券投资收益以及对证券公司、基金公司的股权投资收益,从而导致固有业务收入的快速下降。

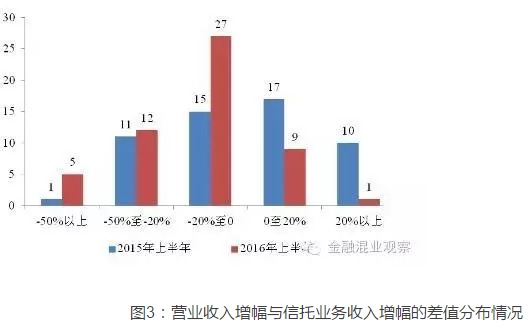

在营业收入增幅减去信托业务收入增幅的连续两年统计中发现,在具有可比数据的54家信托公司中,2015年上半年得益于固有业务收入的增长,共计27家信托公司营业收入增幅快于信托业务收入,这一数量在2016年上半年仅为10家,且营业收入增幅大幅落后于信托业务收入增幅(落后20个百分比以上)的公司数量也由去年同期的12家上升为今年的17家,充分反映出固有业务收入下滑对信托公司经营业绩产生的严重拖累。

在今年年初对54家信托公司披露的2015年度财务报表分析[ 参见中建投信托研究创新部《分化与转变,信托行业发展新格局——信托行业2015年经营数据简评之一》]时,我们指出,2015年信托公司的营业收入增长主要依托于固有业务收入的增长,这一情形将为信托公司未来长远发展的可持续性带来重大隐忧。随着资本市场发展环境的急剧变化,这一发展模式未来存在较大的不确定性。时隔半年,信托行业营收利润指标的同比大幅下滑印证了我们“仅凭固有业务收入拉动的经营业绩增长模式难以为继”的行业研判。

另外,值得关注的是,54家信托公司中有18家同时实现了信托业务收入、营业收入和净利润三项指标的正增长,数量占比为三分之一。在这些信托公司中,有行业传统领先企业中信信托、华能信托和四川信托,也有复牌时间较短、或经历重大股权变更的万向信托和光大信托,还有近年来致力于发展转型、不断增强主动管理能力的中建投信托和交银信托等。

在这18家信托公司中,信托业务收入和营业收入同比增幅最高为光大信托。在2015年完成股权结构变更后,光大信托借力银行股东优势,大力发展固有业务,在2015年实现了3.12亿元的固有投资收益,以及6.19亿元的营业收入。进入2016年后,光大信托重点关注主营业务,上半年实现信托业务收入1.96亿元,同比增长106.46%,占去年全年信托业务收入规模的78%。主营业务收入的快速增长带动了营业收入和净利润的综合提升,为公司全年发展奠定了较好的基础。

另外在这些公司中,净利润同比增幅最高为华宝信托。由于2015年同期较低的基数水平,华宝信托得以在2016年上半年实现净利润147.16%的高速增长。2015年上半年,华宝信托实现营业收入7.16亿元,但营业支出却超过4.40亿元,其中最大科目为资产减值损失,当期计提2.77亿元,造成了净利润的巨幅下滑。2016年在摆脱了减值损失的包袱后,上半年华宝信托营业支出回落至1.35亿元的水平,保证了净利润规模的迅速提升。

虽然2016年上半年行业整体发展下滑态势严重,但在具体经营指标上,信托公司主营业务收入指标表现优于预期。与去年同期相反,固有业务收入反而成为信托公司营收利润的最大拖累因素,充分说明去年以固有业务增长拉动经营指标提升的业务模式难以为继,从而再次突显信托公司在行业回调时积极调整业务结构、回归主营业务、提升主动管理能力的重要意义。

作者任职于中建投信托研究创新部

)

)

我来说两句排行榜