转债打新、抢权配售与博弈正股——可转债投资手册之一

摘要:

17年转债供给放量,转债打新获得越来越多的关注。但转债发行新规下中签率势必大幅降低,转债打新绝对收益压缩,新规使我们重新思考抢权配售可能带来的收益,以及转债发行中正股波动带来的博弈正股机会。

1.可转债的发行与打新

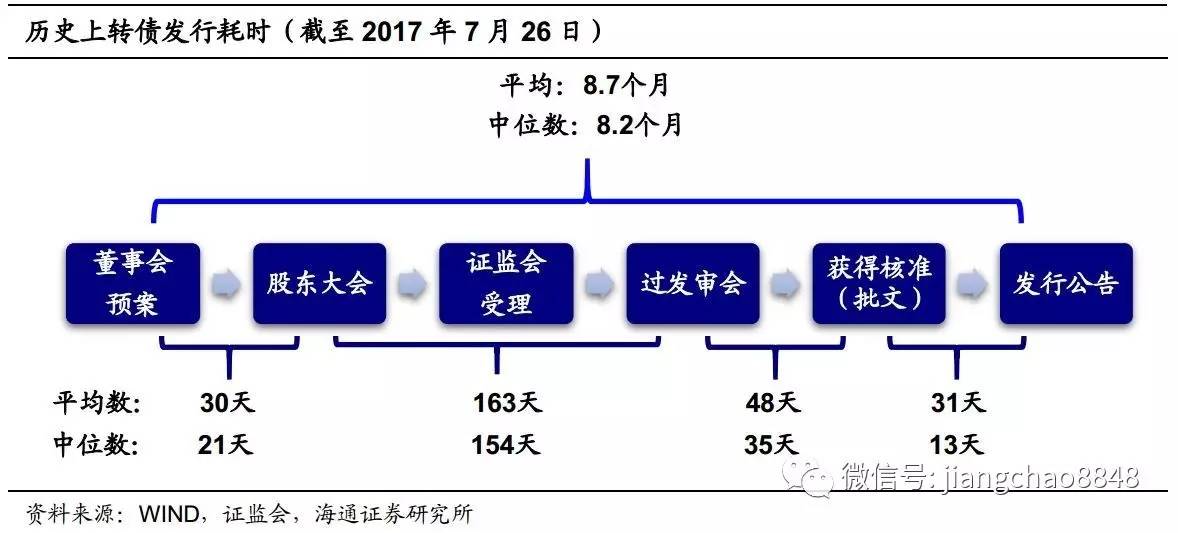

转债发行平均耗时8.7个月。转债发行流程为:董事会预案—股东大会通过—证监会受理—反馈意见(如有)—过会—获得批文—发行公告—股权登记—申购/股东配售—转债上市。历史上转债发行平均耗时8.7个月,存量券发行耗时长达13个月,但17年发行耗时明显缩短。17年5月26日,证监会调整可转债等发行方式,将转债发行由原来的资金申购改为信用申购,沪深交易所可转换公司债券业务实施细则也在6月颁布,转债、公募EB信用申购时代开启,发行速度将加快。

打新投资者以基金、保险、券商为主。我们以光大转债、国君转债、骆驼转债为例,分析机构投资者结构。转债打新投资者以基金(混合型公募基金占比较高)、保险、券商自营为主,顶格申购比例与申购上限负相关。

信用申购实施后,打新绝对收益下降。存量转债7天年化打新收益率均值为12%。过去,打新收益取决于转债上市价格、定金比例、中签率,随着信用申购时代的开启,定金比例将成为过去式,打新收益取决于中签率和上市价格。转债上市价格与正股走势、供需相关;中签率取决于股东配售情况与申购热情,且受申购上限影响。信用申购中,网上无需定金,网下仅需不超过50万元的定金,申购基本无成本,意味着中签率更低,打新绝对收益下降,对投资者的组合收益贡献有限。

2.转债发行中的正股走势

发行公告日股价大概率位于高位:批文日、发行公告日、股权登记日和上市日过半数转债正股跑赢行业指数。由于转股价根据发行公告日的前1日和20日均价而定,因此股价越高、转债稀释率越低,我们统计的发行公告日股价大概率位于高位。

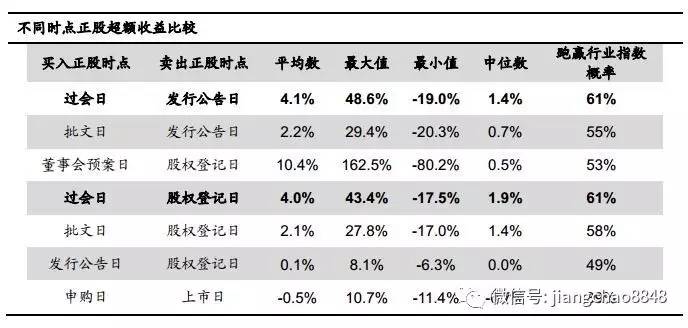

转债发行过程中,什么时候买入卖出正股收益最大?在过会日买入股票,然后在股权登记日卖出,跑赢行业指数概率最大(61%)、且超额收益率中位数也最大(1.9%)。其次,在过会日买入股票,然后在发行公告日卖出,跑赢行业指数的概率为61%,超额收益率中位数为1.4%;在批文日买入,然后在股权登记日卖出,跑赢行业指数的概率为58%,超额收益率中位数为1.4%。

3.抢权配售的收益:大多取决于正股涨跌幅

抢权配售行为影响正股股价。股权登记日后1日收盘价相对于股权登记日当日收盘价下跌比例为75%,跌幅均值为1.86%。

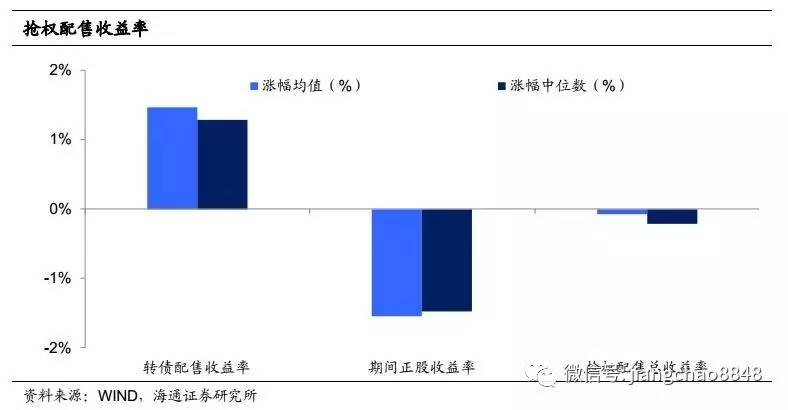

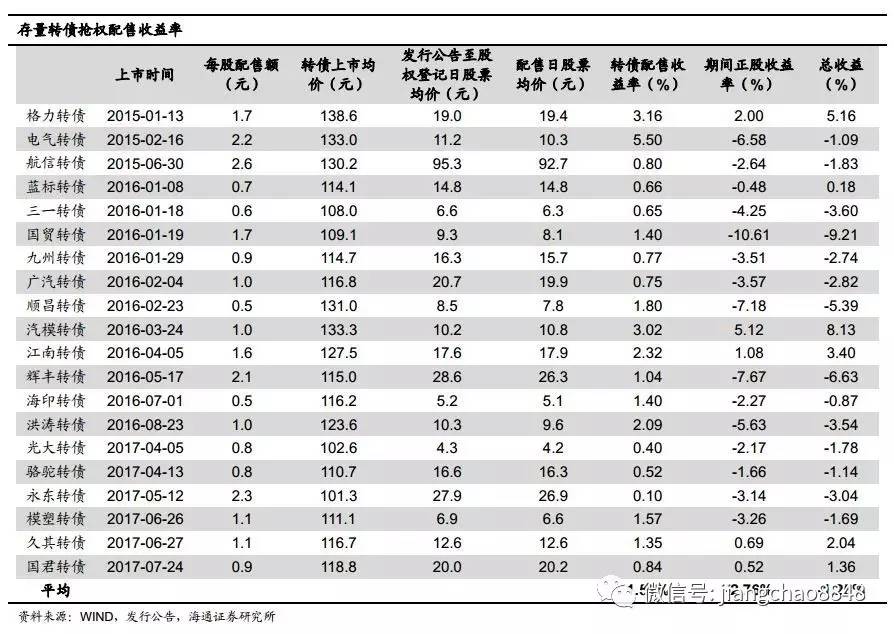

抢权配售总收益大多不理想,均值为-0.08%。抢权配售总收益= 转债配售收益+期间正股损益,其中正股损益占据绝对影响地位,这是因为正股损益所占权重很大(平均为87%)。我们以发行公告至股权登记日股票均价作为买入股票价格,配售日股票均价作为卖出价格,统计结果显示,正收益概率为56%,均值为-0.08%,中位数为-0.12%。存量转债抢权配售平均总收益为-1.21%。当我们在配售日至上市日期间卖出正股,抢权配售总收益均值提高到0.7%,中位数为0.53%,取得正收益概率为62%,仍面临较大不确定性。抢权配售收益风险较大,我们建议投资者慎重考虑,可以提前布局正股走势较好的转债,博取转债发行影响正股股价的收益。

风险提示:基本面变化、股市波动、价格和溢价率调整风险。

正文:

17年转债供给大放量,转债打新获得越来越多的人关注。转债发行各个流程耗时多久?谁在参与转债打新?打新收益如何?转债发行如何影响正股股价?什么是抢权配售?抢权配售收益如何?本专题将一一回答以上问题。

1. 可转债的发行与打新

1.1 发行流程与耗时

可转债发行的流程大致为:董事会预案—股东大会通过—证监会受理—反馈意见(如有)—过会—获得批文—发行公告—股权登记—申购/股东配售—转债上市。其中申购日/股东配售日为T日。

我们以国君转债为例,分析转债打新的关键时点。转债发行公告日后一个交易日是股权登记日,确定股东的优先配售权。股权登记日后是配售日(T日),原股东优先配售,其他投资者进行网上、网下申购。网上申购针对一般社会投资者和机构投资者,网下申购仅针对机构投资者。T+3日刊登网上网下发行结果,并退还未获配售的网下申购资金,T+8日发布上市公告书,T+11日转债上市。我们统计了129只历史转债,从发行公告到上市平均耗时15个交易日,约22天。

历史上转债发行平均耗时8.7个月,审批进度是最重要的因素。我们统计到的06年来上市转债,有完整信息的转债共计74只(有完整的过会公告和获取批文公告日期),这些转债从董事会预案到披露发行公告平均耗时8.7个月,其中主要耗时在于审批环节,具体包括证监会受理、过会和获得批文。从股东大会通过到过会(发审会审核通过)平均需要163天(中位数154天),而从过会到获得批文平均需要48天(中位数35天),整体而言从股东大会通过到获得批文时间占比高达78%。

存量转债平均发行耗时长达12.9月。存量转债从股东大会到过发审会平均需要215天,从发审会到批文平均需要55天,从批文到发行需要76天,均高于历史均值。蓝标、三一、国贸、九州和顺昌转债批文在15年5~6月获得,但由于15年中股市大跌,转债发行进度受影响,这些转债从拿到批文到发行公告耗时平均在200天左右,部分转债(如九州和顺昌)因批文失效还申请了新批文。

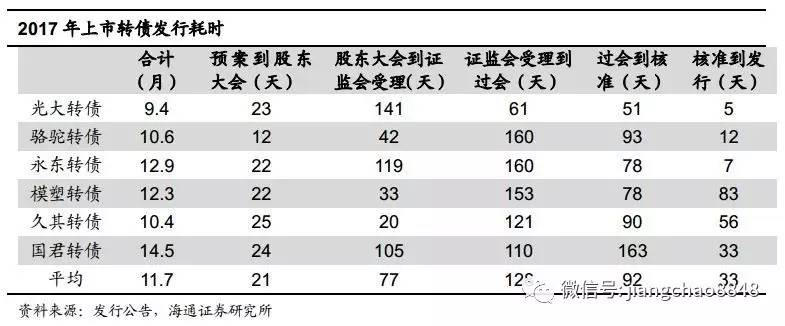

2017年上市转债发行耗时缩短。2017年上市转债发行总耗时为11.7个月,高于历史平均值8.7个月,但是低于存量转债平均水平12.9个月,缩短了一个月左右时间。从董事会预案到股东大会通过时间仅为21天,从证监会受理到过发审会耗时128天,分别低于历史均值30天、152天。从核准到发行平均耗时33天,接近历史水平(31天),远低于存量券耗时(76天)。但从股东大会通过到证监会受理速度变慢,需要77天,高于历史均值49天,其中光大、永东、国君转债耗时超过100天。

转债信用申购时代开启,转债发行速度将加快。17年5月26日,证监会调整可转债等发行方式,将转债和可交换债发行由原来的资金申购改为信用申购,旨在解决转债和EB发行过程中大规模资金冻结的问题。沪深交易所可转换公司债券业务实施细则也均在6月颁布。而7月31日发行的17桐昆EB首次按照《证券发行与承销管理办法(征求意见稿)》发行,投资者仅需要上缴50万定金,标志着信用申购时代的开启。

1.2 谁在打新?

我们以光大转债、国君转债、骆驼转债为例,分析转债打新的机构投资者结构。其中,光大转债金额300亿元,国君转债70亿元,两者属于大转债,骆驼转债7.17亿元,属于小转债。

1.2.1光大转债:基金保险为主,顶格申购占比23%

从网下申购户数来看,公募基金占比30%、年金18%、基金专户10%、保险及保险资管9%。光大转债网下有3260个账户申购,其中公募基金账户共计981个、占比30.1%(混合型基金最多,占所有申购户数的19%),年金账户占比17.6%,基金专占比10.4%,保险及保险资管占比9.2%,企业及财务公司占比6.5%,券商自营占比6.4%,银行占比5.9%。

从有效申购金额来看,公募基金占比28%。光大转债网下有效申购金额(即名义申购金额)3.4万亿,其中公募基金9462亿元、占比28%(混合型基金5990亿、占网下申购总金额的17%),另外申购金额占比较大的机构有保险及保险资管(12%)、券商自营(12%)、年金(11%)、基金专户(8%)、企业及财务公司(8%)、银行(7%)。

从申购上限来看,顶格申购的机构占比23%。光大转债网下名义申购上限24亿元(即缴2.4亿定金),下限1亿元(即缴定金1千万),从机构申购情况来看,有23%的机构顶格申购,有7%的账户按照下限金额申购,申购金额为(1,2]亿的户数占比12%,申购金额为(2,3]亿的户数占比9%。顶格申购的机构中,券商自营、保险及保险资管、混合型公募基金位居前三,占比分别为18.6%、15.5%和10.8%。

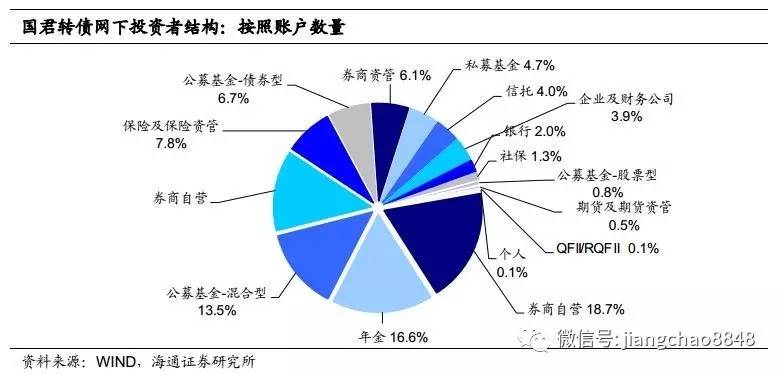

1.2.2国君转债:申购户数创新高,85%顶格申购

从网下申购户数来看,公募基金占比21%、券商自营19%、年金17%、基金专户13%、保险及保险资管占比8%。网下有4230个账户申购中,公募基金账户885个、占比20.9%(混合型569个、债券型284个、股票型32个),券商自营账户793个、占比18.7%,年金账户占比16.6%,基金专户占比13.3%,保险及保险资管占比7.8%,券商资管占比6.1%,私募基金占比4.7%。

券商申购热情高涨,部分券商使用多个账户进行申购。国君转债网下券商自营申购账户793个,15家券商使用10个以上账户进行申购,其中华安证券申购账户182个,占券商自营账户23%,海通证券申购账户99个,占比12.5%,东方证券申购账户60个,东北证券申购账户48个,德邦证券申购账户48个,东吴证券申购账户43个。

从有效申购金额来看,公募基金占比21%、券商自营19%。国君转债网下有效申购金额(即名义申购金额)2.29万亿元,其中公募基金4762亿元、占比15%(混合型13.4%+债券型6.6%+股票型0.8%)。

从申购上限来看,顶格申购的机构占比85%。由于国君转债顶格申购金额远低于光大,因此顶格申购机构比例更高。国君网下名义申购上限仅为5.6亿元(即缴2800万定金),下限4亿元(即缴定金2000万)。从机构申购情况来看,有85%的机构顶格申购,有6.9%的账户按照下限金额申购,而光大转债网下名义申购上限24亿元(即缴2.4亿定金),顶格申购机构占比仅为23%。顶格申购的机构中,券商自营、公募基金、年金位居前三,占比分别为21.7%、20.2%和14.8%。

国君转债和光大转债申购账户重合度极高。国君转债网下申购金额22923.7亿元,申购账户4230个,其中有2608个申购账户(共计1587个不重复证券账户)与光大转债申购账户一致,对应的申购金额为14195.9亿元,占比62%。在相同的申购账户中,477个账户的名义申购金额增加,占比30%。

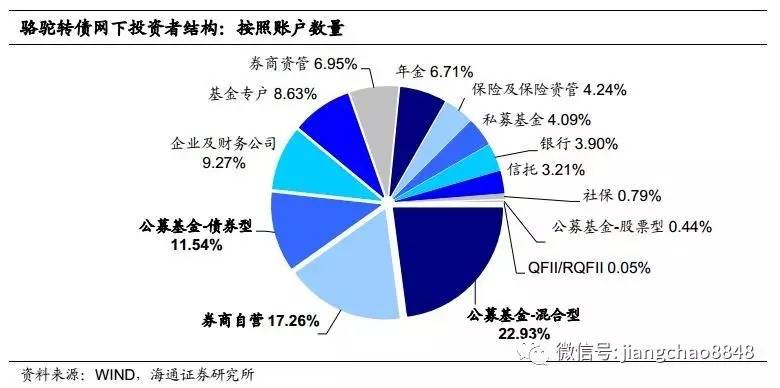

1.2.3骆驼转债:基金、券商为主,95%顶格申购

从网下申购户数来看,公募基金占比35%、券商自营17%。骆驼转债网下2028个账户申购,公募基金账户共计708个、占比35%,具体来看,混合型基金465个账户、债券型基金234个账户、股票型9个账户。此外券商自营占比17%、企业及财务公司9%,基金专户9%、券商资管7%

从有效申购金额来看,公募基金占比35%、券商自营18%、企业及财务公司9%、基金专户8%。骆驼转债网下有效申购金额(即名义申购金额)共计997亿,其中公募基金353亿元、占比35%(混合型23.2%+债券型11.7%+股票型0.5%)。

从申购上限来看,由于骆驼转债申购所需资金很少,95%的机构选择顶格申购。骆驼转债网下名义申购上限5000万元(即缴500万定金),下限3000万元(即缴300万定金),从机构申购情况来看,有1917个账户顶格申购、占比95%。

1.3 打新收益分析

存量转债7天年化打新收益率均值为12.46%。截至7月末,存量转债共20只(不含EB),其中汽模转债、辉丰转债、永东转债、久其转债只有网上申购渠道,其余转债都提供机构投资者网下申购途径。

我们统计了存量转债网下打新收益率(7天年化),对于仅网上申购的转债统计网上打新收益率,得到均值为12.46%。其中打新收益率最高的是洪涛转债(42.5%),此外格力转债(28.4%)、电气转债(24.7%)、顺昌转债(20.0%)、模塑转债(34.5%)、久其转债(20.0%)也获得超过20%的打新收益率。

网下打新收益率=转债上市价格涨幅/定金比例*中签率,下面我们将从转债上市价格、定金比例、中签率这三个方面来具体分析。

1.3.1 新券上市价格

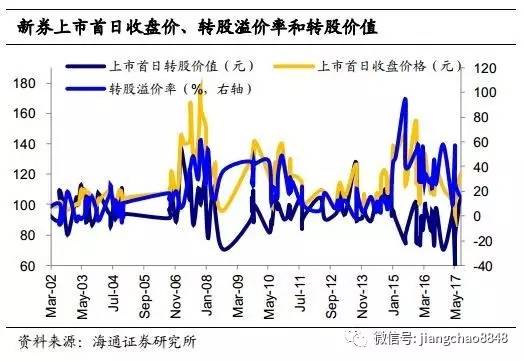

转债受到正股和溢价率的双重作用,转债价格=转股价值*(1+转股溢价率)。因此转股价值和转股溢价率的高低决定了转债走势,其中转股价值取决于转股价和正股价,因此与权益市场走向息息相关,而转股溢价率则与转债市场供需、条款设定等相关。

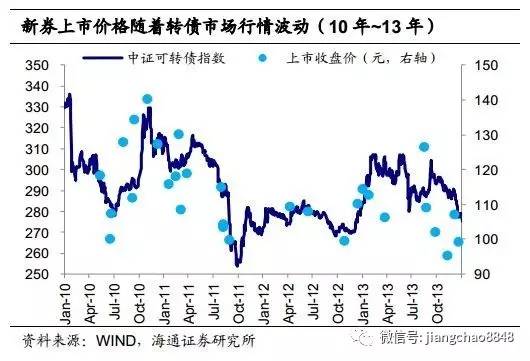

新券上市价格随着转债市场行情波动。当转债指数较高时,转债市场具有趋势性机会,个券大概率上涨,同时普涨预期会使投资者对转债投资热情上升;反之亦然。如10年四季度、14年一季度至15年上半年,转债市场经历牛市,同时期新券价格随着指数上涨而上涨,大概率在120元以上。而11年三季度和13年四季度转债市场经历熊市,新券价格急转直下,在110元以下。

供需是关键性因素。15年下半年市场震荡下跌,但转债价格依旧刚性,部分新券上市价格更是创新高,达到140元以上(航信转债和清控EB)。主要原因在于前期牛市使得大量转债换股,存量转债创新低,溢价率居高难下,存量券价格在130元左右具有下跌刚性。进入16年,随着转债供给增多,新券和存量转债估值得以回归,转股溢价率得以压缩。到了17年转债上市价格更是大幅压缩,转债上市价格均低于120元,山高EB上市首日收盘价仅为93元。

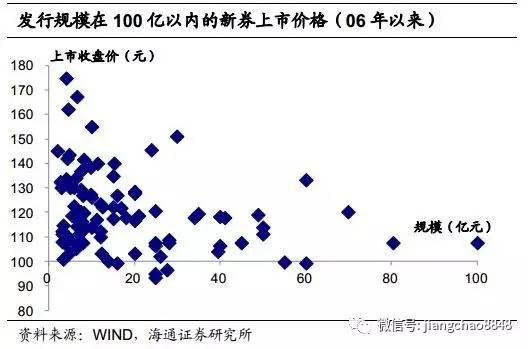

从发行规模角度来看,大盘转债价格稳定,小盘转债价格波动剧烈。2006年以来,80亿元以上大盘转债的上市价格基本在100~115元,如光大转债(103元)、浙能转债(107元)、平安转债(107元)、工行转债(112元),但对于众多规模较小(20亿以内)的新券而言,其首日价格与规模并无明显关联。

因此分析其上市价格还要分析正股、平价、市场情绪、市场供需情况等因素。而转债个券的债项评级、行业等因素的差异对首日上市价格的影响似乎不如正股、市场情绪和供需的影响大。

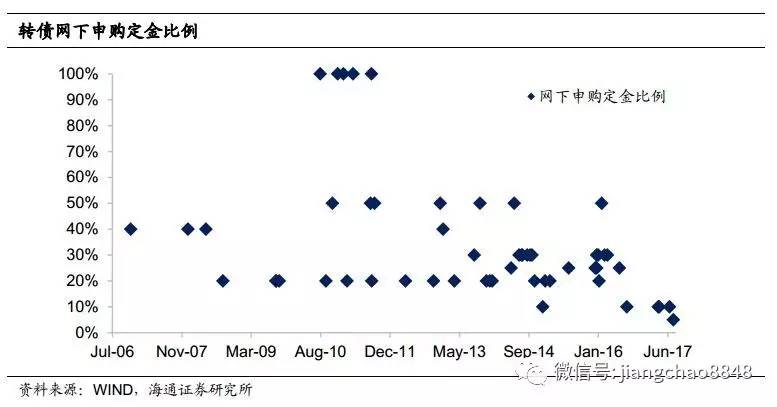

1.3.2 定金比例成为过去式

定金比例反映了机构网下申购的杠杆率,定金比例越高,投资者申购的资金成本越高。历史上有4只转债要求100%足额缴纳网下申购定金,包括铜陵转债、歌华转债、海运转债和川投转债,此外燕京转债、巨轮转2、国电转债、同仁转债、隧道转债、国金转债、顺昌转债这7只转债网下申购定金率达到50%。16年以来定金比例呈现逐年下降的趋势,从顺昌转债(50%)、白云转债(30%)、江南转债(30%),到海印转债(25%)、洪涛转债(10%)。2017年新发转债定金率都不高于10%,国君转债网下申购定金率为5%。

随着信用申购时代的开启,网下单一账户申购账户保证金不超过50万,定金比例或已成为过去式。打新收益取决于中签率和上市价格。

1.3.3 中签率将进一步降低

投资者申购分为网上申购分为网上申购和网下申购,网上申购针对一般社会投资者和机构投资者,申购数量一般摇号抽签决定,网下申购仅针对机构投资者,采用定金申购方式。部分转债只开通网上申购渠道,如汽模转债(中签率0.216%)、辉丰转债(中签率0.988%)、永东转债(中签率1.323%)、久其转债(中签率2.381%),对大部分转债而言,主要目标投资者还是基金、券商、保险等机构。下面我们将重点分析网下中签率的影响因素。

网下中签率=投资者可申购金额/名义申购金额。因此投资者可申购金额和投资者名义申购金额总额就决定了投资者申购中签率。

投资者可申购金额主要受原股东配售情况的影响。当原股东申购热情高涨,大股东全额配售,那么其他投资者可申购金额将受限,压低中签率。原股东配售比例较高时,网下中签率往往偏低。同为大盘转债,三一转债发行规模45亿元,国君转债70亿元,三一转债向原股东配售比例为22%,网下中签率为0.369%,而国君转债向原股东配售比例为73%,网下中签率为0.081%,位于较低水平。

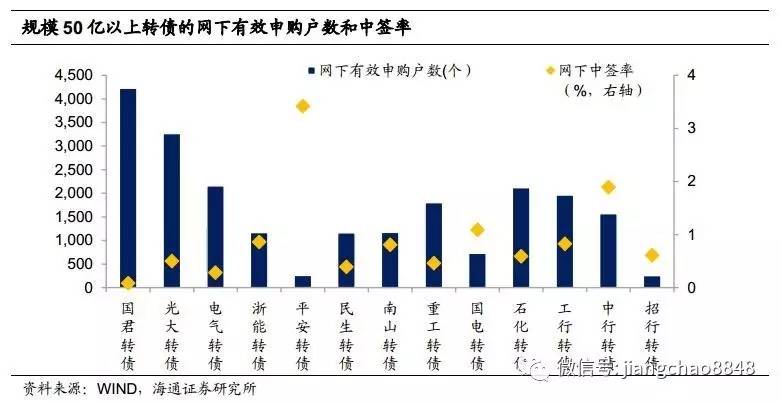

名义申购金额主要由投资者申购热情与申购上限决定。当转债发行人资质较好,转债条款设置有亮点,定金比例低,或存量券稀少导致转债供不应求,往往会吸引大量机构投资者积极申购。网下有效申购户数较多的转债有洪涛转债、光大转债、国君转债,户数分别为3036、3264、4227。当投资者申购热情高涨,中签率有可能会相应地处于低位。此外许多投资者会选择顶格申购,国君转债顶格申购占比85%,骆驼转债顶格申购占比95%,因此申购上限的高低会影响投资者收益水平,相对而言,申购上限过低会限制大账户的绝对打新收益,而小规模账户更加受益。

1.3.4信用申购实施后,打新绝对收益下降

17年5月26日证监会宣布进一步完善可转债、可交换债发行方式,修订《证券发行与承销管理办法》个别条款,并将现行的资金申购改为信用申购。新规实施后,投资者参与可转债申购实行与新股申购类似的机制,不需再提前垫付资金。对打新者而言,信用申购中,网上无需定金,网下仅需不超过50万元的定金,申购基本无成本,意味着中签率更低,打新绝对收益下降,对投资者的组合收益贡献有限。

例如,某一转债网下顶格申购金额10亿元,定金50万元,中签率0.02%,则申购到的转债金额为20万元,若上市价格为110元,对应7天年化收益率高达208%,但绝对收益金额仅为2万元,可谓“蚊子肉”。

2. 转债发行中的正股走势与抢权配售分析

2.1 各环节的单日超额收益

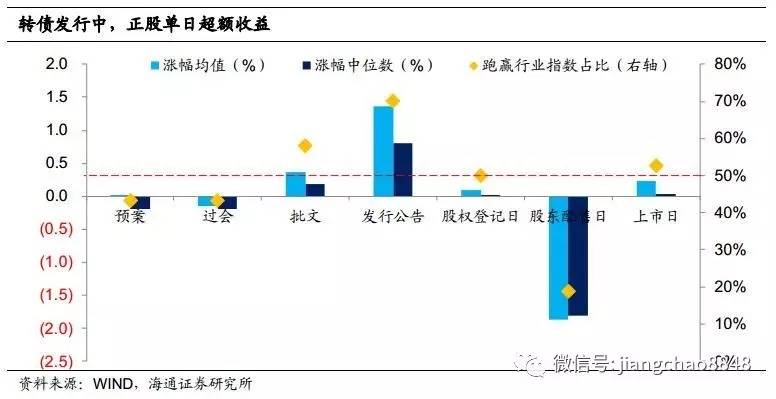

获得批文日、发行公告日、股权登记日和转债上市日过半数正股跑赢行业指数。我们统计到的06年来上市转债,有完整信息的转债共计74只(有完整的过会公告和获取批文公告日期),董事会预案、过会、获得批文、发行公告日、股权登记日、股东配售日和转债上市日当日正股相对于行业指数的涨跌幅,跑赢行业指数的正股占比分别为43%、43%、58%、70%、50%、19%和53%,其中获得批文日、发行公告日、股权登记日和转债上市日均超过50%。

发行公告日当天,正股平均超额收益为1.36%。我们统计的74只转债中有51只对应正股超额收益为正,其中涨幅最大的为电气转债正股上海电气,涨幅高达10.54%。

股东配售日超额收益均值为-1.87%。我们统计的74只转债中有55只超额收益为负,其中跌幅最大的为白云转债正股白云机场,跌幅高达13.72%。

2.2 发行公告日股价大概率位于高位

由于转股价根据发行公告日的前1日和20日均价而定,因此股价越高、转债稀释率越低,对发行人越有利。

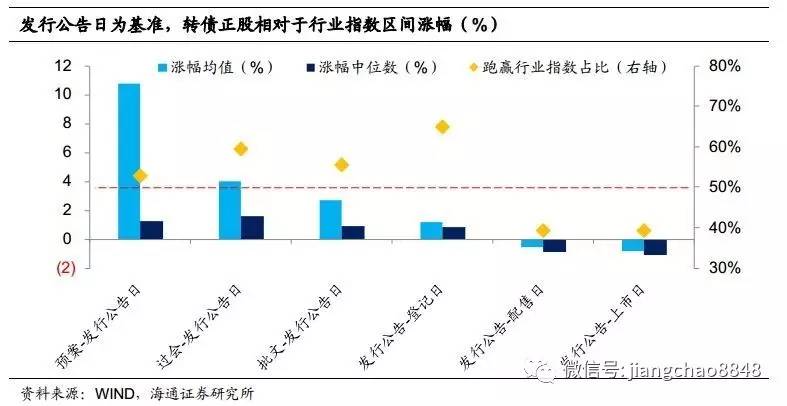

具体来看,我们统计的74只转债,预案日、过会公告日、获得批文到发行公告日,正股涨幅中位数分别为5.88%、2.71%、2.38%,相对于行业指数超额收益中位数分别为1.24%、1.56%、0.90%,跑赢行业指数概率分别为53%、59%、55%。发行公告日到上市日,股价大概率下跌,正股均值和中位数分别为-1.23%、-1.80%,相对于行业指数超额收益均值和中位数分别为-0.81%和-1.07%。

2.3 抢权配售行为影响正股价

一般在转债的发行中,原股东会有优先配售权,因此存在抢权配售行为,即投资人在股权登记之前买入股票,参与股东配售,随后卖出股票。理论上,买入时点可以为股权登记日当日收盘前任一时间。

抢权配售行为影响下,发行公告日到股权登记日,正股大概率上涨。我们统计的74只转债从发行公告日到股权登记日,正股涨幅均值和中位数分别为0.67%和0.41%,取得正收益概率为54%,相对于行业指数超额收益均值和中位数分别为1.16%和0.83%,跑赢行业指数概率为65%。

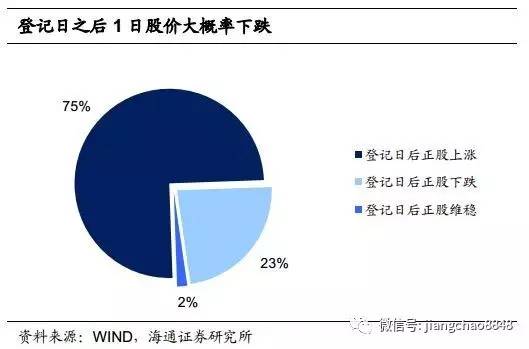

股权登记日后正股大概率下跌。为了获取抢权配售收益,投资者多在股权登记日之前一段时间购入正股,股权登记日后正股面临抛压、大概率下跌,股权登记日后1日收盘价相对于股权登记日当日收盘价下跌比例为75%,跌幅均值为1.86%,跌幅最大的为厦工转债的正股*ST厦工,跌幅高达10%。

2.4 抢权配售的收益:大多取决于正股涨跌幅

转债发行新规下中签率势必大幅降低,转债打新绝对收益压缩,新规使我们重新思考抢权配售可能带来的收益。

抢权配售的收益主要来源于两个部分,一是转债的一二级市场价差,大多转债的发行中,原股东会有优先配售权,即原股东可以按照持股比例以100元的价格优先配售转债,转债上市后价格往往比面值高(历史上仅徐工、深燃等少数转债上市后跌破面值),原股东在一级市场配售转债可以大概率获得正收益;二是持有期间正股涨跌幅带来的损益。

可转债配售收益率= [每股配售比例/(每股股价+每股配售比例)] *(可转债上市首日收盘价/100-1)。每股配售比例=转债发行额/A股股数。

总收益= 转债配售收益+期间正股损益,其中正股损益占据绝对影响地位。抢权配售的总收益还要考虑正股涨跌带来的损益,且正股损益权重更大,平均正股损益权重达到87%,中位数为89%。因此,抢权配售总收益主要由正股损益决定,如果持有股票损失超过转债配售收益,则参与抢权配售的总收益为负。

绝大多数转债配售收益为正。我们统计的116只转债中,108只转债配售收益为正,占比93%,仅燕京转债、复星转债、包钢转债、新钢转债、南山转债、徐工转债和深燃转债的首日上市收盘价破面导致配售收益为负。转债上市首日均值为115.55元,最大值为165.48元(锡业转债)。转债配售收益均值为1.46%,最大收益为7.04%(韶钢转债),最小收益为-0.51%(徐工转债)。

正股大概率下跌。我们统计的116只转债中,股权登记日后1日收盘价相对于股权登记日当日收盘价下跌比例为75%,平均期间正股收益率为-1.86%。

抢权配售总收益大多不理想,均值为-0.08%。由于转债配售收益微乎甚微,抢权配售收益更多依靠正股涨跌,而正股跌幅往往大于转债配售收益,因而抢权配售总收益有限。我们以发行公告至股权登记日股票均价作为买入股票价格,配售日股票均价作为卖出价格,统计结果显示,取得正收益概率为56%,抢权配售总收益均值为-0.08%,中位数为-0.12%,最大收益为8.13%(汽模转债),最小收益为-9.21%(国贸转债)。存量转债抢权配售平均总收益为-1.21%。

推迟卖出正股,抢权配售收益率平均为0.7%。当我们在配售日至上市日期间卖出正股,抢权配售总收益均值提高到0.7%,中位数为0.53%,取得正收益概率为62%,最大收益为20.14%(韶钢转债),最小收益为-19.55%(航信转债)。虽然总收益由负转正,但是0.70%的平均收益仍然较低,且面临较大不确定性。

抢权配售本质上是用风险较大的正股涨跌去换取风险较低的转债配售收益。而在股权登记日到配售日正股跌幅往往会大于转债配售收益,总收益大概率为负。如果选择推迟卖出正股,抢权配售平均总收益由负转正,但是收益率水平仍然较低,且面临着不确定性风险。因此,抢权配售收益风险较大,我们建议抢权配售时慎重考虑,可以提前布局正股走势较好的转债,博取转债发行影响正股股价的收益。

2.5转债发行过程中,什么时候买入卖出正股收益最大?

转债的发行会对正股股价造成一定的冲击,分析转债发行过程中的正股走势规律,把握买卖的最佳时机,就能博取转债发行中的超额正股收益。我们发现,从董事会预案、股东大会通过、证监会受理、过会、获得批文、发行公告、股权登记、申购、上市这一完整流程中,有两个时点值得特别关注:发行公告日和股权登记日。

发行公告日是转债转股价确定的关键时点,转股价格的确定应不低于公告日前1日和前20日均价,因此,为了减少转债对公司股权的潜在摊薄影响,公司有动机抬高公司股价以提高初始转股价。股权登记日是确定转债优先配售权的时点,投资者为了获得转债配售权往往会推高当天股价,而在其后一天股权配售日股价往往会有大幅度下跌。

总体而言,在过会日买入股票,然后在股权登记日卖出,跑赢行业指数概率最大(61%)、且超额收益率中位数也最大(1.9%)。其次,在过会日买入股票,然后在发行公告日卖出,跑赢行业指数的概率为61%,超额收益率中位数为1.4%;在批文日买入,然后在股权登记日卖出,跑赢行业指数的概率为58%,超额收益率中位数为1.4%。在申购日买入,然后在上市日卖出,跑赢行业指数概率最小(39%),且超额收益率中位数为负(-0.7%)。

风险提示:基本面变化、股市波动、价格和溢价率调整风险。