作者:陈正杰

从业资格号:F3027430

我们先看短期,如下图(小时K线图)

7.24圣彼得会议后,油价由45.4上涨至最高50.43,后又震荡走弱,显示市场对此次会议结果偏乐观。

这次圣彼得会议主要收获有二:

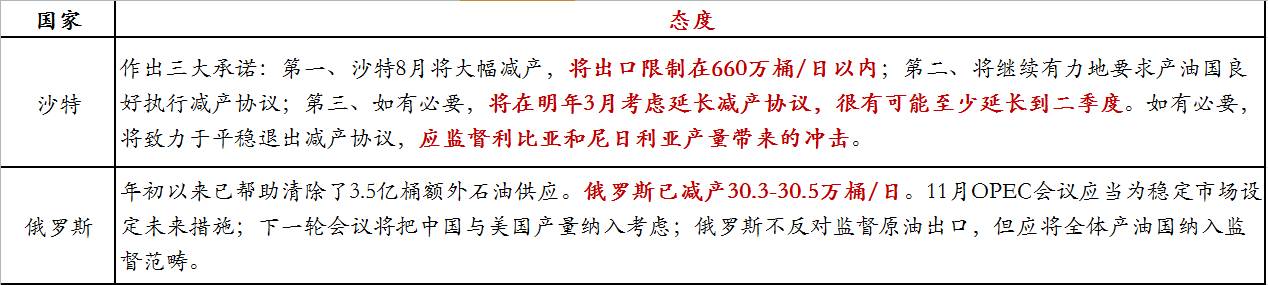

其一,首次提到了出口量,而不仅仅关注减产或冻产。OPEC的产油国们大多不是原油主力消费国,因此真正作用到全球供应平衡表上的是出口量。而OPEC主力沙特、非OPEC主力之一俄罗斯,都提高了自身减产成果和对出口量的关注,如下图。

(需要注意的是沙特出口限制在660万桶/日的极低点,也和其自身夏季国内燃烧原油发电的季节性需求有关,但不妨碍其利好的姿态。)

其二,给尼日利亚和利比亚配额上限,共计280万桶/天(其中尼日利亚180,利比亚100),该两国5、6月的产量回升确实冲击OPEC整体减产效果,而这次会议提出了最高产量约束,冻产多于减产。通过下图2016年2月以来该两国的产量看到,尼日利亚逐步接近但从未达到过180万桶/天的产量,而利比亚离100更是有相当距离。

由上两点,确实提振利多市场,但是当我们拉长周期再看,原油仍旧在低位震荡区间,甚至该区间将成为原油新的价格常态,如下图(周K线图)。

这个40-55的新价格区间的形成,主要源于原油盈亏平衡(简单理解为成本)的下探。2014年油价高位雪崩后,冲击传统产油国降低成本,同样冲击美国页岩油企业们举债或者投入经费压缩开采成本,连续3年作用后,我们看到了下面这张图,图片来源是高盛。

图中横坐标是累计产量,纵坐标是油价盈亏平衡点,即多少成本可以供应多少产量。

上端较陡峭的是2014年的原油成本曲线,下端平缓的是2017年的,中东通过通缩、外汇、降税等手段把盈亏平衡从80-100降到了2030,而页岩油则通过技术开发、金融债、股权融资等手段把盈亏平衡对应到了50-55(相较于2014年的80),即在更低的成本下累积产量更多。

低成本终将导致原油价格走低,从竞争角度看,低成本意味着压低原油价格争夺市场份额的可能,彼此采取如此操作后(比如沙特的价格战),再叠加宏观环境不景气,基本面供大于求,自然让油价不断下滑。

因此油价整体下滑进入新的区间是可以预见的,而判断其为震荡区间,至少中短期为震荡区间,是因为底部必会被一方托起,这一方我们判断就是沙特。

沙特的原油体系经历过三个阶段:

第一个阶段,基辛格与沙特阿拉伯谈判,谈判结果为沙特出口原油均以美元计价,美元取得了对全球最大宗商品的定价权,既美元黄金体系后形成了石油美元体系。沙特用大量的贸易顺差购买军备、商品、物资等。

第二个阶段,油价不断推升(08年以前&09年反弹后到14年),沙特积累了大量外汇储备(美元),而边际美国商品、消费品购买力下降,产生了金融、资本投资需求,于是大量购买美国国债(同时也是大多数国家外汇储备的购买标的,因其兼具流动性与安全性)。

第三个阶段,也是目前正在经历的,油价自2014年高位跌落至如今新的价格区间,沙特外汇储备不断流失,油价反弹冲涨无力,国内经济结构需要改变,国内君权神授的政治体制需要当政者福利、减税来维持,财政负担又加重一层。

于是,沙特做出两个转变。一个,利用主权基金以风投性质投资海外基金,标的主要是美国基金,比如投孙正义的软银(人工智能)、黑石基金(美国基建)等,用多元化投资来丰富盘活主权基金,即更多维度金融化。

另一个,就是沙特阿美拟在2018年在美国上市,从而由出口原油积累外汇储备转型成资本市场股权融资的手段。

这两个转变,也使得沙特对待原油的思路发生转变,从原来不惜大打价格战也要争夺市场份额,到维持油价不深跌,从而维护未来沙特阿美股价。也就说,从产量关注型转变为价格关注型。

基于此,我们认为新的价格底部40-45美元/桶(WTI)将会由沙特提振,提振的方式就是召开OPEC会议,并且我们判断以后的每一次OPEC会议谈判成果都偏利好,差异仅在收获大还是小。

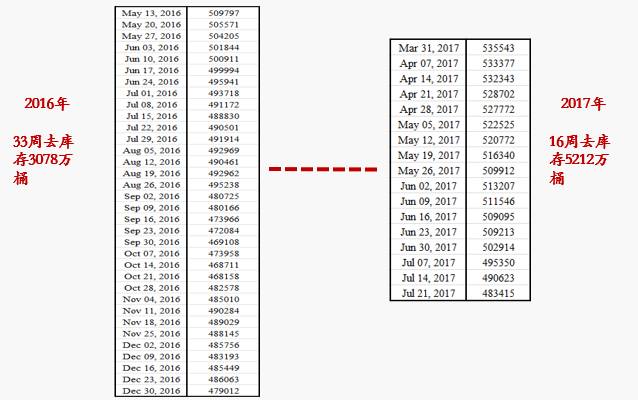

接着,我们看原油格局的另一极——美国。美国今年EIA去库存速度特别快,同比2016年显著加快。

同样是消费季节性旺季,2016年从5月起至年底,用了33周去库存3078万桶;2017年仅仅用了16周就去库存5212万桶。但是这个去库存速度,却没有在盘面激起太多风浪。

而这个去库存指的是商业库存,市场曾有所担忧的战略原油储备释放,从3月以来仅1300多万桶,还不如炼厂一天的原油净输入量。

我们先从基本面去推导,库存=总供给-总需求=净进口+产量供应-需求。

美国即使在能源独立革命后,依然是一个净进口,在短期难以扭转,原油出口量较为有限,虽然在逐步放开,没有开放大量供应,难以解释去库存速度超常。

美国原油产量,别说持平增长,在油价从2016年极低点26.01开始抬头后,原油产量逐步回升,当然其中主要由页岩油推动,但目前产量已经突破去年前高,供应端来说没有骤减,甚至还有所增加。

再看需求,原油上的需求指标不如成品油,比如汽油和柴油,可以较直接通过去库存和汽车公里数与保有量去推导,主要参考炼厂原油净输入量,炼油厂(多集中在墨西哥湾,USGC)是原油的直接需求方,输入原油、输出成品油。

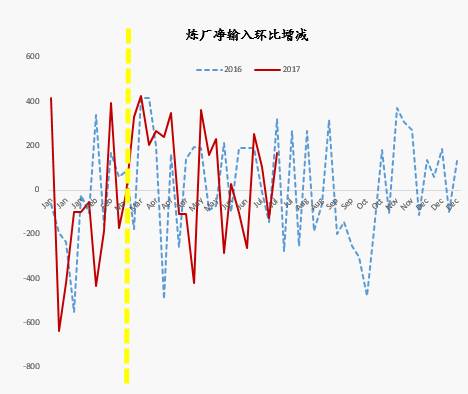

我们把今年和2016年同比放在同一张图里,再用每周原油净输入量做环比,发现2017年和2016年环比周度净输入量没有出现明显差异。

由上两方面,发现从需求和供应端,都无法在基本面上找到直接的数据解释原油去库存速度超常。

于是,我们尝试从远期曲线和库存关系去推导。

其中的逻辑大致是:当远月对近月升水,即为CONTANGO,升水不断增加,覆盖了囤油成本和资金利息之后,现货商将偏向于囤油,把当期的原油产量转为当期库存,留到远期售卖,同时在原油进行卖出套保索价。

即,虽然近期供应没有骤减,但由于部分产量转为库存,近期有效供应下降,导致价格逐渐抬升。

而当近月不断走高后,远月的升水幅度逐渐减小,不断转换为BACKWARDATION(近月高于远月),囤油利润不再,则释放近月库存,近月供给增加。

因此,简单来说,就是库存和远月近月价差互相检验,互相推动。

把2016年以来的C6-C1(连6-连1)的数据拉在一张表里,看到整体平均值显著下移。

如上图,2016年C6-C1均价从极高点接近8(当时正是近月绝对低位26.01)一直跌落,从5月开始平均基本在2.5-3左右,而进入2017年,远月升水继续回落,平均值甚至都不到1.5.

有了长时间轴的基本印象,我们再直接看远期曲线,短期从今年5月起,如下图。

图中最下端蓝色虚线是5月3日,最上端的灰色虚线是7月28日,明显从CONTANGO转到BACKWARDATION,也正是在这段期间去库存速度极快,验证了我们之前说的远期曲线和库存逻辑。

因此,接下来,中短期内就要看每周的EIA库存的去化速度,如果远期曲线依旧保持BACKWARDATION,那么可能继续去库存,而一旦去库存速度放缓,甚至库存开始上升,意味着远期曲线可能面临调整,至于是近月价格调整还是远月价格调整,则又要结合基本面去分析。

所以,每周的EIA库存、远期曲线和沙特的表态(结合OPEC产量),会持续作用在原油盘面上。

最后,我们要提一下宏观冲击。看到在上周五(8月第一个周五)美国非农数据公布,极大利好,失业率降到历史新低,平均小时薪资水平也有所提升,当晚原油和黄金承压。

可见,宏观对原油冲击依旧,特别关注两个。

原油以美元计价,不可避免的,美元的强弱或者美联储加息、缩标的举动都会影响到美元指数。这作用到原油的路径,其实也是相互作用的。比如诸多央行货币政策的铆钉目标之一,就是通胀水平,而通胀水平又极容易随油价波动,因此油价的同比水平很受关注,这又牵扯到即期走势。

因此原油——通胀水平——美联储加息缩表——美元指数走强/弱——美元计价原油——原油,基本是这个路径,很难严格区分原油和美元的因果,我们只能说强负相关关系,具体的细节和走势,需要用数据去验证逻辑。

其二,就是从宏观面去看需求,我们看到其实从特朗普当选以来,美元基本回落到上涨的起点。因为美元指数主要由欧元构成,而欧元区经济正在复苏,特别是对美国的相对复苏,使得欧元相对走强,从PMI和通胀数据都可以看出。而经济的复苏情况直接影响原油需求,当然说大了开去,人口结构、能源结构、发动机效率都有可能影响原油需求。但是还是看相对宏观经济强弱判断较直接。

(Institute of Shengda Futures Co., Ltd)