【目前,中国经济的供给老化阶段已经结束,正处于新供给形成并扩张的关键阶段。培育新供给和去除老供给是同向并肩而行的两条河流,只有两条河流合二为一,才意味着供给升级见到了一定成效】

□滕泰 刘哲

2017年二季度中国经济总体稳中向好,但经济企稳的基础并不牢固。当前中国经济需关注三方面局部潜在风险:行政去产能导致大宗原材料价格过快上涨挤压下游企业利润、快速去杠杆导致融资成本上升、去库存刺激房价后的调控升级一旦形成反向预期的“灰犀牛”风险。我们认为,中国经济正处于从新供给形成到供给扩张的关键阶段,只有通过深化供给侧结构性改革,促进供给升级,才能推动中国经济进入供给扩张的经济增长新周期。 |

经济运行总体平稳,短期回升乏力

中国经济短期波动受到库存周期、设备投资周期、金融供给周期的影响。

1.从开局良好到总体平稳。2017年一季度延续了2016年以来的经济发展势头,开局良好。3月份制造业PMI为51.8,连续6个月保持在51以上,市场预期持续改善;全社会用电量、铁路货运量同比分别增长6.9%和15.3%,同步指标向好;内需向好,外需回暖,一季度进出口均同比回升;受益于设备更新,制造业投资回升;PPI维持高位,企业盈利持续改善,微观活力提升。

经历了2017年一季度经济阶段性高点之后,4月和5月经济数据出现一定波动,部分经济指标回落,二季度总体平稳。上游大宗商品价格震荡回落,中游水泥产能集中度持续上升,下游房地产销售回落,乘用车销售疲软。工业增加值略有回落,4月规模以上工业增加值增长6.5%,较3月下降1.1个百分点,5月规模以上工业增加值增长6.5%,与4月持平。4月企业盈利下滑,规模以上工业企业利润总额同比增长14%,增速较3月放缓9.8个百分点,5月同比增长16.7%,略有回升。上半年规模以上工业增加值同比实际增长6.9%,增速比一季度加快0.1个百分点,但经济企稳的可持续性仍有待进一步验证。

2.补库存周期接近尾声。存货是衡量企业产品供给是否过剩的重要标志之一。每当企业的存货增长达到一个相对高点时,产销率下降,经济短期将进入下行周期。自2014年8月份工业企业产成品库存和存货均达到阶段性高点之后,一直呈现下降趋势,到2016年6月份下降速度趋缓。2016年8月和2016年11月,库存和产成品库存先后转正,分别同比增长0.1%和0.5%,之后一路上升。2017年4月工业企业存货同比增长10.7%,连续上涨8个月,持续改善9个月;产成品库存同比增长10.4%,同比上涨5个月,持续改善8个月。

库存周期分为主动补库存、被动补库存、主动去库存和被动去库存四个阶段。当需求上升,库存仍维持相对低位时,企业处于主动补库存阶段;当需求放缓,企业库存开始上升时,标志着主动补库存接近尾声。多年数据表明,主动补库存的周期大概在8个月左右,本轮主动补库存开始于2016年下半年,持续到2017年一季度末已经接近尾声。

从PMI的结构性变化来看,PMI的原材料库存指数5月为48.5,较上月提高了0.2个百分点,产成品指数4月为48.2,之后连续两个月下降,5月为46.6,6月为46.3,环比分别下降0.6个百分点和0.3个百分点。产成品库存、原材料库存的见顶也印证了企业主动补库存周期大概率已经接近尾声。

3.设备投资回升进入后半场。设备投资周期是影响本轮经济短期波动的重要因素。2017年2月以来,反映固定资产投资中设备投资的“设备工器具购置”增速出现回升,累计同比增长10.5%,但2017年3月同比增速回落了0.6个百分点,二季度也出现了不同程度的回落。

同时,设备存量更新和基建投资带动挖掘机、推土机和起重机等工程机械产量同比也持续回暖。2017年4月和5月挖掘机产量分别同比增长62.7%和63.8%,相较于3月份增速有所放缓,分别回落16.9个百分点和15.8个百分点,6月份挖掘机同比产量出现一定反弹,但仍较3月份低0.9个百分点,设备投资回升周期恐进入后半场。

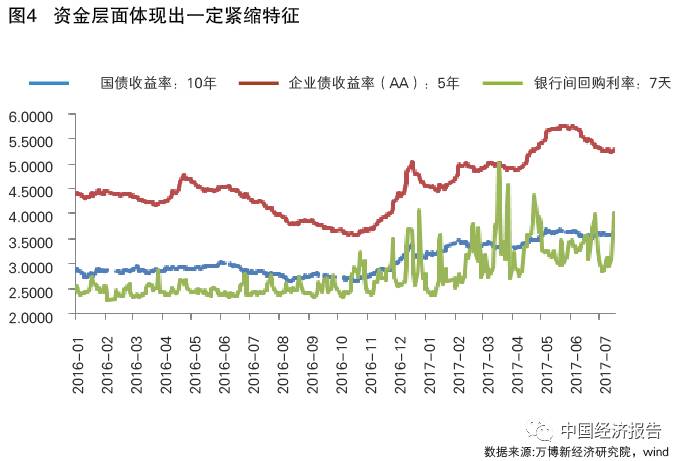

4.金融供给短期体现出收缩特征。索罗斯曾经说过:“信贷工具的伸缩与扩张是全球经济不稳定的源泉”。当金融供给扩张时,大量资金会投入到投资、消费等领域,进而在乘数作用下呈现“正资金效应”,而在金融供给收缩时,比如去杠杆阶段,资金会从经济中抽离出来,呈现“负资金效应”。

虽然本轮金融收缩中,中央银行并未调高存款准备金或直接控制信贷额度,但持续的去杠杆和严格的监管政策,使得货币市场和债券市场的利率有所上升,从一定程度上收缩了货币流动性。10年期国债利率从2016年三季度最低2.6%上升到2017年5月10日的3.69%,近期虽有回落,但仍维持在3.5%左右的相对高位。5年期AA级企业债利率也从2016年10月的3.6%升至2017年6月6日的5.75%,近期略有回落,维持在5.25%左右。2017年把防控金融风险作为维持经济平稳健康运行的主基调,货币政策基调从2016年的稳健调整为稳健中性,在保证金融安全的同时,也在资金层面体现出一定的紧缩特征。

警惕局部潜在风险影响转型升级

1.行政去产能扭曲市场供求关系,下游企业受挤压。2016年以来,部分原材料、大宗商品价格出现上升甚至暴涨,挤压了下游企业的利润空间。

2016年以来,焦炭的现货结算价格从532元/吨最高上涨到1590元/吨,最高涨幅199%;开滦十级焦煤平均价从635元/吨上涨至最高1530元/吨,涨了141%;螺纹钢市场价格从1847.9元/吨上涨最高至3833元/吨,最高涨幅107%;动力煤现货结算价格从306元/吨上涨最高至553元/吨。另外铝、铜等有色金属,造纸原材料,PTA、粘胶长丝等纺织原料,均出现不同程度的涨价,可能导致下游企业受到挤压。2017年3月下游企业利润同比增长8.3%,较1-2月的10%下降1.7个百分点,出现一定程度的回落。

2.短期利率上行抬升企业融资成本。2017年1月-5月,有3只信用债发行利率上升至9%,有96只信用债发行利率在7%以上,共有394只债券取消发行,取消规模高达3694.26亿元,刷新同期最高水平。

2016年12月以来,SHIBOR利率持续上行,银行7天逆回购利率处于两年高位,5月份1年期SHIBOR首次超过了1年期贷款基准利率。由于货币政策对经济产生实质性影响至少有半年的时滞,当前紧缩政策对经济的负面影响有可能在下半年逐渐体现出来。

3.固定资产投资隐忧。PPI是工业生产价格指数,衡量工业企业产品出厂价格变动趋势和变动程度,研究表明,PPI在一定程度上是投资的领先指标。

在上轮经济周期中,PPI在2007年10月触底回升,从2007年12月的3.1%大幅跃升至2008年2月的6.4%,随后,固定资产投资在2008年3月出现企稳迹象。PPI在2008年10月见顶,之后经过半年左右滞后期,2009年上半年固定资产投资见顶回落。在本轮周期中,PPI在2017年一季度冲高之后,4月累计同比增长7.2%,相较于3月份下降0.2个百分点,5月和6月累计同比分别增长6.8%和6.6%,已经出现拐点,预示固定资产投资下半年有回调压力。

M1多年来都是资产价格的领先指标。例如,2015年6月以来,M1从4.3%升高到2016年7月的25.4%,经过半年左右的滞后期,房地产价格指数于2015年12月转正,并一路攀升至2016年12月同比增长10.5%。

自从2017年3月以来,M1增速虽仍处于高位,但已初现回落趋势。2017年4月较2017年2月高点已回落2.9个百分点,降至18.5%;5月增速继续下降1.5个百分点,同比增长17%;6月同比增长15%,较5月回落2个百分点。未来房地产价格或有回落风险。

2016年,去库存政策加速一线城市房地产价格暴涨,二三线城市的房地产也随之迅速升温。2016年10月各地陆续出台房地产调控政策,一二线城市房地产销量有所下降,部分三四线城市的房地产销量也出现回落。在2016年4月高点之后,房地产销售额累计同比增速一直处于下行通道。在行政“限购”和“限售”政策的约束下,市场预期开始出现明显转向,2017年5月房地产开发投资出现拐点。一旦形成看空房地产的一致预期,可能导致房地产投资进一步下降。与小概率的“黑天鹅”事件不同,对于房地产投资,需更加警惕一直存在、却容易被忽视的“灰犀牛”风险。受到财政预算和赤字率的制约,基建投资难以独自支撑投资的高增长,固定资产投资恐再下台阶。