作者 :张馨元/戴康

从微观财报读懂宏观经济

从去年到今年,经济的“超预期”格外多。为什么会有格外多的“超预期”出现?经济短期趋势判断的盲点在哪里?我们认为是市场对中周期趋势的改变没有足够的重视,主要源自于思维的惯性:关注点集中在宏观数据、总量数据和需求数据,没有足够重视微观变化、结构变化和供给端变化。在企业盈利能力长期下行后的拐点上行期,前瞻性的趋势判断更多源自于:微观信号>宏观信号,结构数据>总量数据,供给变化>需求变化。

上市公司财报是观察微观、结构和供给变化的最佳窗口,并且数据全面详实(比如国内没有完整、连续、高频的全行业产能利用率数据,可以用上市公司财报的固定资产周转率来模拟)策略作为自上而下+自下而上的中观研究,在通过微观财报前瞻宏观经济方面有着天然的研究优势。我们在去年四季度领先市场提出偿债周期结束、产能周期拐点、企业盈利能力修复将超市场预期,正是基于对上市公司财报的中观研究。

从方法论上来说,不同于前瞻盈利下行拐点,在前瞻盈利上行拐点的时候,我们认为宏观信号、总量数据是略滞后于微观信号和结构数据的,微观的好转需要在量上积累到一定程度,才会看到宏观信号;同时,中周期的趋势性变化更多地源自于供给端的变化,在人口红利和房地产大周期(库兹涅夫周期)下行期间,由于政府部门平抑需求波动的努力,需求侧较难前瞻性判断中周期的变化,投资者也会由于供给变化是长期变量而习惯性地忽略供给的变化,但是中周期事实上本身就是供给端主导变化的周期,也即企业盈利能力改善的周期。

总结我们在前瞻经济中周期修复过程的心得,我们认为通过微观财报读懂宏观趋势的核心点包括:

通过ROE前瞻经济中周期回升,经济短周期变化更多地影响业绩增速和EPS。ROE作为可分拆为销售净利率、总资产周转率、权益乘数的财务数据,是微观反映宏观中周期变化的最好的财务指标。

从微观财报读偿债周期变化:通过现金流量表预判企业行为,前瞻经济趋势,现金流量表在经济下行周期企业大量持币的环境中,是可以最前瞻判断企业未来行为的财务报表,筹资性现金流中的偿付债务支出增速及占筹资性现金流的比重反映企业偿债意愿、投资性现金流中的购建固定资产支出增速反映企业资本开支意愿,偿债支出增速和购建固定资产支出增速的关系反映企业所处的盈利能力修复阶段;通过ROE和ROA的关系探讨经济去杠杆和企业资本开支扩张的趋势。

从微观财报读产能周期变化:通过固定资产周转率观测制造业产能利用率变化,通过现金流量表的购建固定资产支出增速反映产能建设,通过资产负债表的固定资产净值增速反映产能建成投放,通过资本支出和固定资产的高峰时间差,衡量产能形成的周期长度,通过采矿业和制造业的毛利率变化与PPI的关系,观测行业的产能出清情况,通过HHI指数(行业内各上市公司占行业总营收百分比的平方和)衡量行业集中度。以固定资产周转率衡量的产能利用率是中周期变化的最佳验证数据。

结构上,在经济经历长期下行之后,我们最关注的是上中游周期行业的财报变化:在经济长期下行的过程中,新经济的变化作为支撑很重要,但拖累项—传统制造业的变化才是最终推动方向转变的那个核心力。

|

ROE是微观映射经济中周期的最佳指标

在过去的三个季度里,我们始终最关注ROE。宏观上库存周期开启主动补库、产能周期进入拐点、偿债周期进入尾声;库存周期的变化更直接影响销售净利率和总资产周转率,产能周期、偿债周期的变化更直接影响总资产周转率和资产负债率,三期叠加下,A 股非金融企业ROE 进入可持续的修复中周期,ROE也成为中周期拐点时期,微观映射宏观的最佳指标。

|

从A股非金融企业净利润同比增速与ROE的关系可以看到,2012-2013年在补库存周期下,经济有一轮短周期的向上,净利润同比增速回升,但ROE并非出现拐点式修复,仅走平。但2016年以来,净利润比增速显著回升,ROE也显著回升,这反映本轮绝非补库存下的经济短周期复苏。

|

从ROE分拆来看,2016年首先是销售净利率回升,总资产周转率和杠杆率降幅收窄;今年一季度总资产周转率显著跃升, 2017Q1从2016Q4的56.9% 跃升至58.3%,ROE上升主要仍是由销售净利率的上升带动,从2016Q3的4.17%持续上行,2016Q4和2017Q1分别达到4.48%和4.68%,杠杆率则维持平稳。

|

从微观财报读偿债周期变化

从现金流量表看企业部门偿债意愿和投资意愿

现金流是中观企业偿债周期的最佳观测视角。2013年11月至2016年10月,中国经济处于流动性下行周期,需求相对疲弱但资金面相对宽裕,M1-M2剪刀差扩大,企业现金流改善,但总体债务杠杆仍高,这样的环境下,现金是再投资的核心,而再投资意愿和能力影响ROE改善的持续性。通过最能真实反映企业运行情况的现金流量表,摸清企业用改善的现金流在做什么(偿债or投资?),是ROE改善能否持续,中国经济能否走出偿债周期、进入正向循环的关键。

2016年三季度时,市场担心这一轮企业盈利修复只是昙花一现,而我们发现:2016年以来A股企业的现金流改善是内生性的,表现为经营性现金流占比和销售现金收入同比增速提升。A股非金融企业构建固定资产现金流支出同比增速为表征的企业资本开支扩张意愿出现缓慢回升态势,而以偿还债务现金流支出同比增速为表征的债务偿付压力在下降,反映经历了五年的偿债周期之后,企业投资意愿增加,偿债意愿减少。2016年三季度A股非金融上市公司杠杆率创出新低,而资本回报率已经出现拐点且与借贷成本差值回升引导民间投资进入正反馈,进一步反映实体经济投资意愿增强。

在A股非金融企业经营性现金流改善能持续、偿债支出增速大概率继续放缓的判断下,我们在2017年3月预判企业资本开支仍将扩张。而2017年4月底公布的上市公司年报和一季报的现金流量表,验证了我们对资本开支回升会持续的判断。

|

从偿债支出和资本开支的关系看盈利能力修复阶段

自2016年11月起,我们团队高度关注现金流量表中经营性现金流入的同比增速、偿付债务支出现金的同比增速、购建固定资产支出现金的同比增速,并且从现金流量表的这三个核心指标,推导出A股非金融企业ROE的修复持续性,会超出市场预期。

经营性现金流的改善决定了ROE的“拐点”,而投资和筹资性现金流的变化决定了ROE的“持续性”。从历史财报数据来看,A股非金融企业的资本开支增速的回落滞后于偿债支出增速的回升约两个季度,而ROE的回落滞后于资本开支增速的回落约两个季度。由于2017年一季度A股非金融企业的偿债支出增速仍在回落,所以资本开支增速回升将至少延续至三季度,从而A股非金融企业的ROE将继续修复至少4个季度,高点或在在明年一季度后出现。

|

ROE与ROA的弹性差值变化推动企业部门去杠杆或加杠杆

ROE与ROA的差值、ROE和ROA对资产负债率的弹性差异,推动企业部门去杠杆或加杠杆;ROE是ROA与财务杠杆的乘积,杠杆率的变动对ROE的影响更大,可以通过两者的关系、高杠杆行业的两者的关系,观察企业部门去杠杆或加杠杆趋势;通过国企和民企ROE和ROA的关系变化,观察流动性的第三层分配。

ROE与ROA弹性差值(对资产负债率)较高时期,企业部门资本开支增速较高。2004年以来,全部A股(剔除金融)ROE-TTM与ROA-TTM的相关性高达0.961。对比ROE与以购建固定资产支出同比表征的资本开支周期:ROE的回落大约滞后资本开支增速回落2个季度。对比ROE和ROA弹性差与资本开支同比, ROE与ROA弹性差较高时期,资本开支增速较高,如07Q1,10Q1,17Q1等。

|

ROA的回升,是企业资产负债表的修复,ROE的回升,是企业盈利能力的修复。ROA回升与ROE回升具有相互强化效应,资产负债表修复可以促进企业盈利能力改善,企业盈利能力改善反过来也能推动公司资产负债表的修复。

非国企与国企ROE差和非国企与国企ROA差大于0反映国企杠杆率高导致盈利能力下降。2008年以来国企加杠杆,非国企非金融与国企非金融企业之间的资产负债率差逐步走低,此时非国企非金融与国企非金融之间的ROE差、ROA差开始由负转正。

|

从微观财报读产能周期变化

固定资产周转率、毛利率与PPI的关系反映产能出清情况

重视通过A股非金融企业固定资产周转率、周期行业毛利率和PPI关系等,来判断产能出清情况。我们曾判断本轮补库周期的最大不同在于所处产能周期阶段不同,2016年或已是整体产能周期的拐点。上市公司2016年年报验证了我们的判断,A股非金融企业的产能利用率(固定资产周转率模拟)在2016年三季报出现拐点,且在2016年四季度、2017年一季度持续改善。业绩和ROE的回升无法直接反映产能周期拐点,但产能利用率持续回升能够较直观的反映产能周期拐点已至。

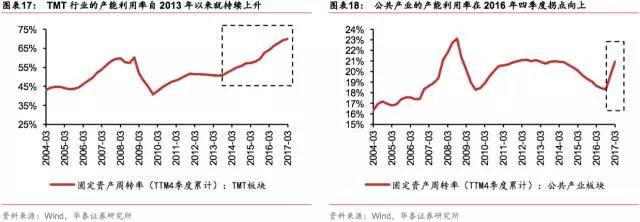

结构性上看,上游资源行业的产能利用率在2016年四季度拐点向上、中游材料行业的产能利用率在2016年三季度拐点向上、必需消费行业的产能利用率在2016年四季度拐点向上、可选消费行业的产能利率用在2015年三季度拐点向上,公共产业的产能利用率在2016年四季度拐点向上;目前仅有中游制造行业的产能利用率仍在下滑,未出现拐点。(我们这里的产能利用率在某个季度拐点向上,是指产能利用率在前一个季度见底出现拐点,而该季度向上回升,确认了上一季度为拐点)。

|

|

|

|

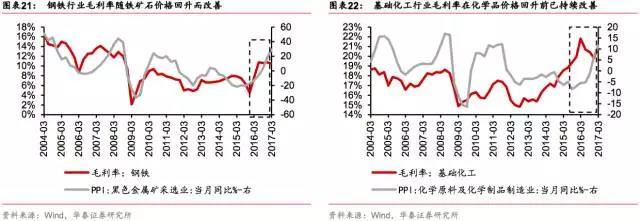

PPI和毛利率同向回升反映多数周期品的供给格局已显著改善。产品价格与毛利率的关系在一定程度上能够反映行业的产能过剩情况。以煤炭行业为例,2009年煤炭业的PPI同比大幅回升,但行业毛利率却持续下降,反映煤炭行业在2009年的严重产能过剩。

从2017年一季报数据来看,PPI和毛利率同向回升,多数周期性行业的供给格局已显著改善。煤炭、有色金属、钢铁、基础化工、建材等行业的毛利率随产品价格回升而改善,基础化工、机械行业毛利率在产品价格回升前,就已持续改善。

|

|

|

资本开支增速与固定资产净值增速反映产能建设、投放与周期

我们用购建固定资产支出增速反映产能建设,固定资产净值增速反映产能建成投放,从资本支出到固定资产的增加,是产能形成的周期长度。下表为26个行业在过去10年中的产能建设高峰期、产能投放高峰期、产能形成周期长度,以及当前的产能建设趋势和产能投放趋势。

产能周期拐点下,我们在2017年一季报后继续判断A股非金融企业的资本开支扩张会延续,首先,当前26个一级行业中,有19个行业距离上一轮产能投放高峰期已有5年以上的时间,有7个行业距离上一轮产能投放高峰期已有8年以上的时间,在中国人均资本存量仍低于发达国家的情况下,本轮资本开支增速的回升幅度虽可能较小,但将延续;第二,产业集中度已显著提升下,作为各行业龙头的A股上市公司的相对市场份额变大,整体资本开支扩张会延续;第三,从现金流的视角来看,资本开支增速的回落通常晚于偿债支出增速的回升约两个季度,今年一季度A股非金融企业偿债支出增速仍在下降,所以未来两个季度资本开支增速大概率继续回升。

|

HHI(各上市公司占行业总营收百分比的平方和)衡量行业集中度

我们用HHI指数(赫芬达尔—赫希曼指数)衡量行业集中度。HHI指数的计算,采用行业内各上市公司占行业总营收百分比的平方和,用于衡量行业内不同上市公司市场份额的离散程度。HHI值范围在0~1之间,越接近1,行业集中度越高(极端值为完全垄断市场),越接近0,行业集中度越低(极端值为完全竞争市场)。

以电解铝行业、化学原料为例,这些行业的行业集中度(HHI)2016年以来持续提高,而供给侧改革去产能6月以来提速,行业龙头将继续受益于基本面供需格局改善与政策面去产能共振。

|

尊敬的畅言客户,您好。您所使用的网站评论功能已广告作弊被限制使用,如有疑问,请咨询客服电话400-780-9680。