第一名!

投资要点:

近日,中债登、上清所先后公布2017年7月份债券托管量数据。对此我们分析、点评如下:

地方债和同业存单共同支撑7月债市供给。地方债托管量7月增量达到7,538亿,环比增加6.1%,增幅高于上月与去年同期,综合6、7两个月来看,地方债托管量总体增长规模大致与去年相当。同业存单继续强势增长,7月单月发行1.6万亿,托管量新增4,331亿元,较上月多增491亿元,带动同业存单量突破8万亿。广义基金和农商行成为同业存单增持主力。

广义基金、保险机构质押式回购规模较6月回落,杠杆下降。国有大行等主要资金融出方通过质押式回购净融出规模从上月2.2万亿减至本月1.6万亿,机构杠杆率普遍下降,但并未影响其持仓量的增长。广义基金净融入规模减少5,938亿元,净融入余额降至6,582亿元,但仍居主要融入方之首。城商行7月净融入资金余额增加2354亿元,重新超过农商行成为第二大融资方。其他机构净融入额均有下降,信用社和保险机构降幅最为显著,净融入余额分别下降332亿和823亿,下降幅度分别为40.1%和71.8%。

广义基金持仓债券增加,而回购融资规模下降,或显示产品赎回压力以得到缓解。7月,央行通过公开市场净投放4,725亿元流动性,为1月后新高,6月已经明显改善的债券市场配置需求7月依旧旺盛。广义基金作为7月的第二大买方,加仓重点主要在同业存单,单月增持4,296亿元。利率债方面增持力度有所缓和;信用债方面,持有券种久期拉长,表明投资者风险偏好有所上升。在杠杆率明显降低的情况下,广义基金持仓规模不减反增,并且加仓动能颇为强劲,表明其资金来源较为充裕,赎回压力或已缓解。

商业银行腾挪流动性。全国性商业银行净增持主要集中在国债和地方债,并大量减配了政金债、同业存单和短融超短融来腾挪流动性;城商行增持了除同业存单之外的所有券种,利率债为其增持重点。而农商行则进行了全面加仓,其中同业存单加仓规模达到675亿,占加仓总规模的68%。

保险机构继续减配债券。7月,保险机构延续了6月减配的步伐,考虑到7月保险机构净融入余额的大幅下降,保费在下半年增速也相对放缓,加上保险行业监管趋严,下半年保险机构对债券的持有力度或较上半年减弱。

债市分析:今年上半年随着去杠杆力度趋严,导致各类基金、委外赎回压力加大。而到了6月份情况有所转变,央行为维稳半年末资金面进行了较大规模净投放,当月广义基金债券持仓量触底回升8千亿左右,但同时回购融资余额也增加6千亿,说明当时的加仓是通过加杠杆实现。但7月份广义基金质押式回购净融入余额较6月下降6千亿的同时,债券持仓却增长约6350亿,显示除回购融资外的资金来源增加,或意味着前期赎回压力已得到缓解。鉴于债市去杠杆力度下半年或更加温和,我们坚持10年国债收益率上限中枢为3.6%的判断不变。

正文

地方债和同业存单支撑7月债市供给

据中债登和上清所公布的数据显示,7月,中债登托管量累计达47.44万亿元,单月增长9,997亿元,较6月多增2,429亿元;上清所托管量累计达16.37万亿元,增加4,903亿元,较6月多增754亿元。合计债券托管量增量达1.49万亿元,再创年内新高。

地方债和同业存单共同支撑7月债市供给。7月,利率债发行量总计为1.47万亿元,相比上月增加3,432亿元,。其中,国债发行量低于上月,但地方政府债和政金债发行量明显上升。7月,利率债净增量合计为9,347亿元,高于上月与去年同期。地方债托管量7月增量达到7,538亿,环比增加6.1%,增幅高于上月与去年同期,不过由于其6月托管量增长幅度比较温和,综合6、7两个月来看,地方债托管量总体增长规模大致与去年水平相当。政策性银行债7月小幅下降126亿元,比5月多增700亿元。同业存单继续强势增长,6月单月发行1.6万亿,托管量新增4,331亿元,较上月多增491亿元,带动同业存单量突破8万亿。

短融超短融再次回落。信用债方面,短融超短融托管量在6月强势上升之后本月再次回落,单月减少668亿元,其中超短融单月减少706亿元,较上月多减886亿元,而短融托管量实际上在连续减少之后有所回升,单月增加38亿元。此外,企业债券和中期票据本月托管量均小幅增加。

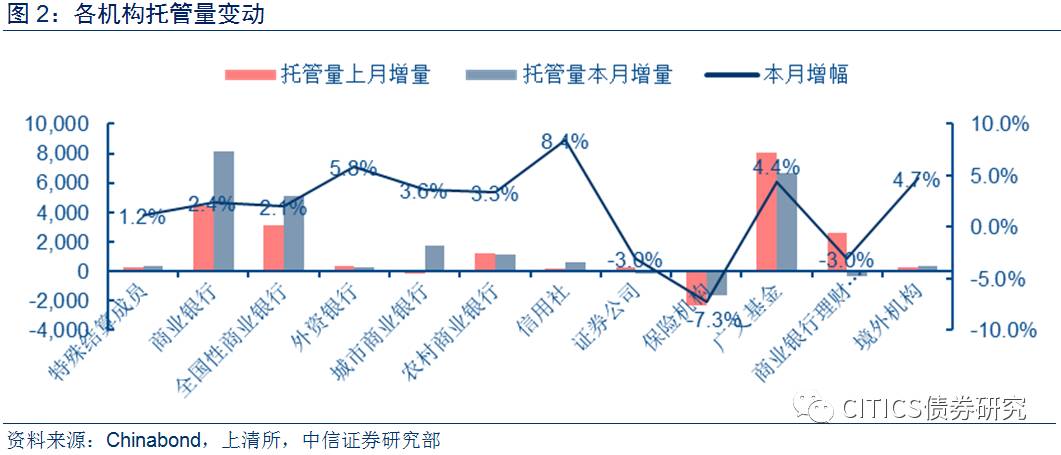

商业银行与广义基金并驾齐驱,保险机构继续减配。从机构来看,6月商业银行和广义基金为增持主力,单月托管量增量分别为8,087亿和6,646亿,广义基金托加仓动能依旧强劲,单月托管量增幅达到4.4%,但商业银行理财产品托管量既上月疯狂增长之后本月大幅回落,7月托管量减少346亿元。信用社和境外机构加仓绝对规模不大,但加仓动能不俗,托管量环比增幅分别8.4%和4.7%,而保险机构继续减配的步伐,7月托管量减少1,622亿元,跌幅达到7.3%,减持力度相比6月有所缓和,但减持规模依旧十分显著。

广义基金回购净融入规模下降,杠杆回落

主要融出方净融出资金余额下降。7月,特殊结算成员净融出资金余额下降1,333亿,比上月多减350亿,而全国性商业银行净融出资金余额更是暴减4,387亿,比上月多减9589亿元。两大融出方通过质押式回购净融出规模从2.2万亿骤减至1.6万亿,机构杠杆率普遍下降,但并未影响其持仓量的增长。

广义基金质押式回购规模回落,根据中债登统计月报,广义基金6月质押式回购融资规模激增6,416亿元,1.25万亿的绝对融资规模位居主要融资方之首。而7月之后,广义基金净融入余额下降5,938亿元,绝对融资规模下降至6,582亿元,杠杆率明显回落。值得一提的是,尽管杠杆率大幅下降,广义基金加仓动能依然强劲,表明其资金来源依旧比较充裕。

城商行净融入资金余额上升显著。其他主要融资方中,除了城商行之外,质押式回购规模均有不同幅度的下降,其中信用社和保险机构降幅最为显著,净融入余额分别下降332亿和823亿,下降幅度分别为40.1%和71.8%,去杠杆成果显著。而城商行作为本月唯一质押式回购规模大幅上升的机构,7月净融入资金余额增加2354亿元,重新超过农商行成为第二大融资方。

广义基金去杠杆的同时持仓继续上升,或显示赎回压力已得到缓解

广义基金继续增配。7月,央行通过公开市场净投放4,725亿元流动性,为1月后新高,6月已经明显改善的债券市场配置需求7月依旧旺盛。广义基金作为7月的第二大买方,加仓重点主要在同业存单,单月增持4,296亿元,较上月多增2,613亿。利率债方面增持力度有所缓和,国债和政金债分别增持792亿和368亿。信用债方面,广义基金减持了200亿短融超短融,增持了727亿中期票据和192亿企业债,持有券种久期明显拉长,表明投资者风险偏好有所上升。在杠杆率明显降低的情况下,广义基金持仓规模不减反增,并且加仓动能颇为强劲,表明其资金来源较为充裕,市场情绪也比较乐观。

商业银行腾挪流动性。商业银行增配了国债和商业银行债,减配了政金债、短融超短融以及同业存单。从内部来看,不同类型的商业银行持有结构出现分化:全国性商业银行净增持主要集中在国债和地方债,并大量减配了政金债、同业存单和短融超短融来腾挪流动性,下半年地方债、国债等净增压力依旧偏大,后续取决于负债荒问题的改善,关键在于央行货币政策的操作以及后续外汇占款转正的程度;城商行增持了除同业存单之外的所有券种,利率债为其增持重点,国债和政金债增持量分别达到540亿和168亿。而农商行则进行了全面加仓,其中同业存单加仓规模达到675亿,占加仓总规模的68%。

保险机构继续全面减配债券。7月,保险机构延续了6月减配的步伐,国债、政金债、同业存单减持规模分别达到538亿、134亿和546亿。考虑到7月保险机构净融入余额的大幅下降,保费在下半年增速也相对放缓,加上保险行业监管趋严,下半年保险机构对债券的持有力度或较上半年明显减弱。

境外机构连续5月增持。7月,境外机构在中债登与上清所合计增持了394亿元人民币债券,利率债仍是境外机构配置人民币债券的首选,7月国债增持规模达378亿元,占境外机构总体增持规模的96%。一行三会监管协调的逐步清晰化以及央行对市场流动性的维系,导致7月份我国债券市场交易情绪显著改善,境外机构对人民币债券的增持行为也受到积极影响,中美利差进一步走扩、以及人民币汇率贬值预期的趋于减弱,也是境外机构加大增持力度的重要原因。

债市分析:

今年上半年随着去杠杆力度趋严,导致各类基金、委外赎回压力加大。而到了6月份情况有所转变,央行为维稳半年末资金面进行了较大规模净投放,当月广义基金债券持仓量触底回升8千亿左右,但同时回购融资余额也增加6千亿,说明当时的加仓是通过加杠杆实现。但7月份广义基金质押式回购净融入余额较6月下降6千亿的同时,债券持仓却增长约6350亿,显示除回购融资外的资金来源增加,或意味着前期赎回压力已得到缓解。鉴于债市去杠杆力度下半年或更加温和,我们坚持10年国债收益率上限中枢为3.6%的判断不变。

具体分析内容(包括相关风险提示)请详见报告《广义基金杠杆下降而持仓增加,赎回压力或已得到缓解》。

特别声明:

关于使用本资料的注意事项以及不当使用可能会带来的风险或损失。(1)本资料的接收者应当仔细阅读所附的各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注在关键假设条件下投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义(如:给予个股“买入”投资评级,并不等同于建议在当前时点/当前价位执行买入的投资操作)。(2)以往的表现不能够作为日后表现的佐证或担保。投资者不应单纯依靠所接收的相关信息而取代自身的独立判断,须自主作出投资决策并自行承担投资风险。(3)投资者在进行具体投资决策前,还须结合自身情况并配合其他分析手段。投资者在使用该项服务辅助进行具体投资决策时,还需要结合自身的风险偏好、资金特点等具体情况,并配合包括“选股”、“择时”分析在内的各种辅助分析手段形成自主决策。(4)为避免对本资料及其对应的证券研究报告所涉及的研究方法、投资逻辑及其关键假设、投资评级、目标价等内容产生理解上的歧义,进而造成投资损失,在必要时应寻求专业投资顾问的指导。