在并购、借壳案例中,业绩承诺是重要一环。但这一环如果做不好,一只蝴蝶引发暴风,将可能导致一系列重大问题。

今天,我们要讲的这个财务魔术故事,就和高额业绩承诺相关。本案,影响力非同小可,不久前才刚刚被央视点名曝光,值得所有并购重组领域的人士仔细分析。

本案主角雅百特,2015年8月借壳上市。上市当年实现营收9.2亿,净利润2.6亿。

但因为一次公告,他说秃噜嘴,把自己的毛利率宣扬的极高,遭到了同行的质疑和不懈举报,这才拉开了跨境财务魔术的序幕。

据央视披露,雅百特于2015至2016年9月通过虚构海外工程项目、虚构国际贸易和国内贸易等手段,累计虚增营业收入约5.8亿元,虚增利润近2.6亿元,其中2015年虚增利润占当期利润总额约73%。

有意思的是,他本身业务都集中在国内,境外就仅此一个项目。在之前几年的财务数据中,异常信号不少:

营收增长,但净利润下滑;净利润与经营性现金流量背离;应收账款、存货激增……

“遇到这类公司,你只能膜拜”

1

有境外客户的,水很深!

2012-2014年,雅百特的主要客户都在国内。直到2015年,他说要走国际化路线,开拓了海外市场。

没想到,这个新开发的海外客户,被曝光是虚构的。而这个虚构的海外客户,在雅百特借壳上市时,并没有以引起大家的关注。

而后揭发出来的跨境财务魔术,让我们不得不重视对“境外客户”核查的重要性。

在虚增收入的手段中,从虚构客户角度出发,常见四种操作手法:[2]

1)成立空壳公司或关联公司

2)利用真实客户造假

3)利用海外客户造假

4)与客户串通,私下利益交换

这四种手法由简到繁,识别难度也逐步递增。

第一种方法,成立空壳公司较容易被发现,造假手法比较低端;(参考绿大地案)

第二种方法,难度有所提升,比第一种方法更为隐蔽,通常伴随着银行单据的造假;(参考万福生科案)

第三种方法,难度再上一楼,隐蔽性更高,尽调、核查成本高,核查障碍很多,如语言沟通不畅、境外关联公司配合开具虚假函证等等。(参考辽宁振隆案)

第四种方法,隐蔽性最强,你情我愿的配合,很难察觉出端倪。(参考新大地案)

对于境外客户的虚构,在实践中该如何防范呢?

一般来说,有境外销售的情况下,或多或少也存在境内销售。那么就可以从销售产品种类、销售价格、销售毛利、信用政策的角度,进行对比判断。如果出现了明显的异常和差异,则需要重点关注。[3]

结合雅百特一案来看,雅百特的市场主要集中在国内东部地区,海外市场并没有打开。

▼

而当时重组交易报告书中,全文仅一处提到了雅百特在巴基斯坦有个项目,谁料之后的财务魔术就此萌了芽。

▼

因此,本案更多地给予大家一个启示:

无论是IPO,还是并购重组,任何一个小的细节如果核查不到位,都有可能为之后埋下地雷。而引爆这个地雷的,无外乎舞弊三角论中总结的“机会”、“压力”、“自我合理化”罢了。

2

雅百特,如何逍遥海外?

雅百特,主营金属屋面围护系统,代表作品有广州白云机场、上海虹桥站、中国会展中心等。

2012年-2014年,雅百特分别实现营收1.2亿、1.5亿、4.9亿;净利润1287万、2010万、1.05亿。

▼

其中,2014年的营收同比增长226%,净利润则增长了425%!

如此牛逼的业绩,让他在2015年8月,成功借壳中联电气上市。

俗话说,男人婚前婚后容易变样,雅百特就是这样。他迫于借壳的业绩对赌压力,玩了一把跨境财务魔术。

魔术逻辑是:虚构海外工程→ 伪造购销合同→资金体外循环→虚增营收。

具体来看:

2015年8月,在借壳时声称,承接了一个“巴基斯坦木尔坦城市快速公交专线项目”;

2016年3月,声称该项目已建造完毕,合同总金额为3250万美元。

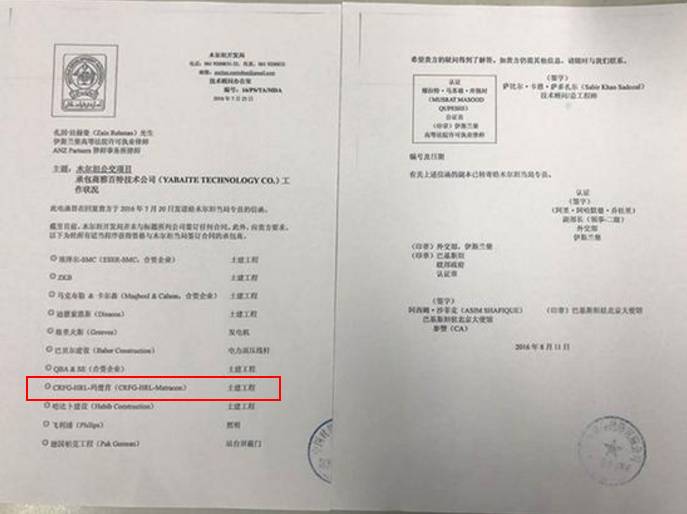

实际上,该项目的确存在,但是跟他一毛钱关系都没有。据媒体报道,参与该项目建设的只有一家中国公司,中铁一局(CRFG--HRL)。

▼

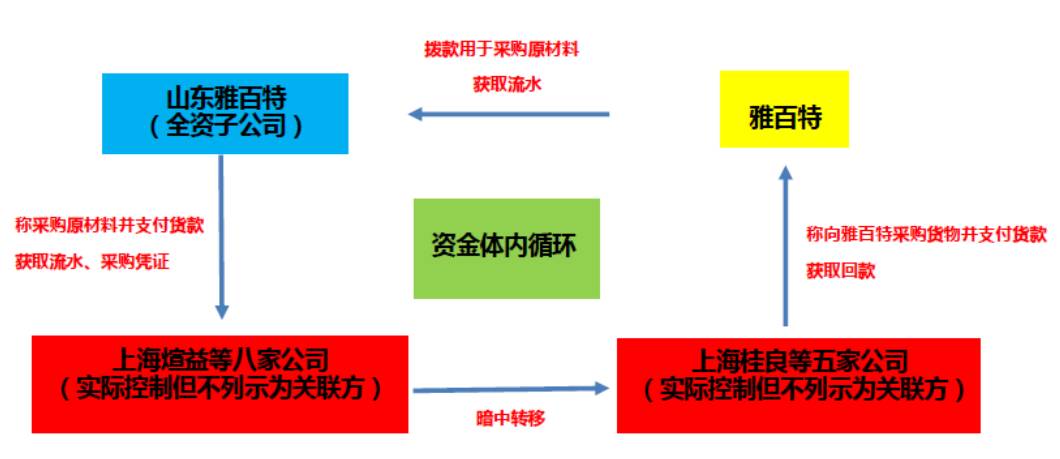

不过,既然都已经弄出了近2亿的收入,总得做戏做全套,以免暴露破绽。于是,他利用资金体外循环,来消化虚增收入。

他先以“采购材料”的名义,把资金转入自己实控制的公司(上海远盼、上海煊益等),然后再通过客户(上海桂良、上海久仁等)“销售回款”名义,流转回体内。

▼

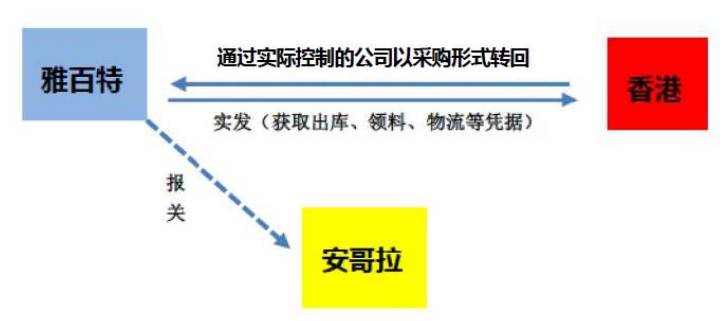

值得注意的是,由于该项目在海外,物流运输方面必须要报关出境,比境内的玩法稍微复杂些。

不过,这难不倒魔术高手。先将货物报关发向安哥拉,实际上却发往了香港,货物到达香港后,其实际控制的公司再以向雅百特采购的形式,将这批货物运回国内。

▼

这样一来,一个有模有样的资金循环完成了。

综上,2015年至2016年9月,通过虚构海外工程项目、虚构国际贸易和国内贸易等手段,累计虚增营业收入约5.8亿,虚增利润近2.6亿,2015年虚增利润占当期总额约为73%。

3

魔术师是怎么露出破绽的?

虽然他玩的是跨境资金循环,但是和新大地、万福生科比起来,略逊一筹。

他拿虚增的钱去买原材料,导致存货激增;资金周转一圈,导致“应收账款”激增。

于是,这两个关键性的财务指标,全都亮了红灯,引起了大家的关注。

我们梳理了三个疑点,供大家参考:

1)营收增长、净利润下滑,净利润与经营性现金流背离

2)应收账款暴涨+存货激增

3)毛利率比同行业高,遭到同行质疑和举报

疑点一:净利润与经营性现金流背离

2016年,雅百特实现营收12亿,同比增长38.85%;实现净利润2.4亿,同比下降9.5%。

并且,2016年的经营性现金流量净额为-1.58亿,同比锐减了638.88%。

▼

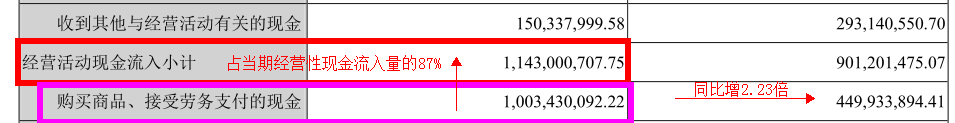

净利润与经营性现金流量的背离,让人不得不怀疑,钱都干嘛去了?我们来看一组数据:

▼

2016年,雅百特购买商品、接受劳务支付的现金为10亿,同比增长了123%,且占当年经营性活动现金流入量的87%。

而2016年,雅百特的营收增幅只有38.85%。

回想2014年,雅百特营收同比增长226%时,购买商品、接受劳务支付的现金流出,也才同比增长了87%,占当期经营活动现金流入量的51%。

▼

那么,多出来的那部分商品、劳务,没有创造利润,反而拖了净利润后腿了?

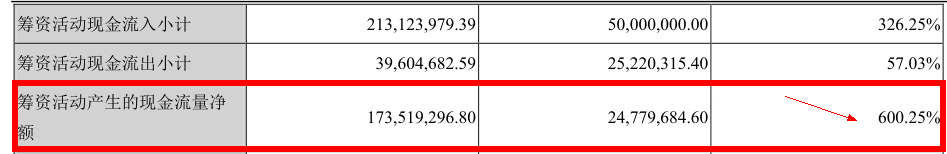

而且,在经营活动造血功能有障碍时,他只能靠借钱过日子了。2016年,筹资活动现金净额激增了600.25%。

▼

这么粗略一看,雅百特的财务状况着实令人担忧。

疑点二:应收账款暴涨+存货激增

除了上面的盈利数据、现金流量出现异常,资产负债表也出现了异常。

2016年,雅百特应收账款为7.04亿,同比暴涨286.53%;存货9.85亿,同比激增74.83%。

▼

一方面存货积压,一方面回款情况变差,这让财务状况更加令人生疑。

疑点三:毛利率异常,遭到同行质疑和举报

据雅百特2015年年报披露,他们在金属屋面业务上,实现毛利率为45.01%。

▼

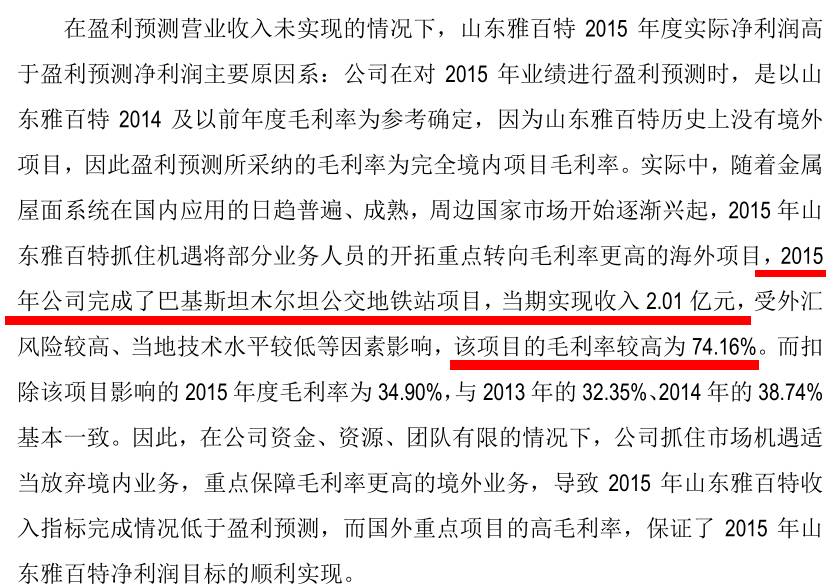

2016年5月,雅百特公开表示,巴基斯坦木尔坦公交地铁站项目创收2.01亿,毛利率高达74.16%。

▼

这一逆天的毛利率,甩了同行好几条街。这数据一出来,就引起了同行上海亚泽的高度关注。

上海亚泽的董事长钟俊浩表示,当年与雅百特共同中标某项目,承包价格和材料都一样,亚泽的毛利率只有15%,而雅百特却宣称毛利率有38%。[1]

这次巴基斯坦项目的毛利率被吹成了74.16%,实在是太夸张了。

这也直接引起了同行的不满,于是钟俊浩四处求证,亲自派人前往巴基斯坦木尔坦调研,并获得了当地政府开具的公证文件。并据此向监管层实名举报。

最终,这才叫本案真正曝光。

PS:

在类似的案例中,虚增收入的动机,很大程度上与其借壳时许下的业绩承诺有关。

本案,雅百特借壳当时承诺,2015-2017年度的净利润分别为2.5亿、3.61亿、4.76亿。

而据雅百特2015-2016年年报显示,2015年,雅百特实现净利润2.6亿;2016年,则只实现了2.4亿。

不过,上面的数据是掺水的。若按照2015年虚增利润占利润总额73%计算,2015年,雅百特的实际净利润只有7020万。

同理,2016年,雅百特的实际净利润才只有2.1亿。

所以说,高额的业绩承诺,往往会导致很多问题。

对于雅百特的弥天大谎,对于海外业务核查的重点和难点,大家有什么看法欢迎在下方留言讨论。

另外,优塾团队最近推出的《IPO避雷指南》,算是一本沥血之作。

这既是一本IPO企业雷区指南,又可作为一本企业尽职调查手册,推荐大家阅读,相信会对你有用。

_________________

[1]雅百特2亿合同造假疑云:自称毛利七成,巴方官员却说没签过,澎湃新闻网,2017-05-11

[2]投行小兵:IPO财务造假十大路径核查,投行小兵,2017-5-7

[3]深度报告:IPO审核及核查指引之境外销售的核查(二),投行小兵,2015-12-08

本文完

▼