正式报告参见东北证券宏观研究报告《市场关注:未来通胀短期确有压力,但难以倒逼货币转向》,发布时间2017年8月10日。

近期大宗商品和农产品价格上涨,市场对通胀的担心逐渐加重。我们判断:短期通胀压力的确存在,但不具持续性,年内CPI仍难破“2”。政策关注趋势性通胀上行,不会因短期通胀压力而发生货币政策转向。

(1)8月CPI或向上突破中枢位置,但年内难破“2”。在季节性需求回升和周期性供应偏紧的影响下,农产品价格逐渐进入修复空间,尤其蛋鸡存栏量减少、肉鸡在产父母代存栏量仍处低位以及大体重猪的出栏减少,叠加季节性需求回升,近期鸡蛋、鸡肉和猪肉价格明显修复。8月通胀数据或有明显推涨,CPI或脱离1.5%中枢而有向上表现。但7月数据显示,尽管农产品涨幅明显,同比仍在负区间内,当前仅能做出对CPI拖累弱化的判断。另外,8月之后翘尾因素下降较多,向下作用对冲新涨价因素,因此CPI年内仍难破“2”的判断没有改变。

(2)钢铁、煤炭去产能任务所剩不多。大宗价格上涨主要动力来自去产能和环保督查造成供应收紧,但钢煤去产能已完成年初目标的85%和74%,下半年主要是完成剩余任务和防止落后产能死灰复燃。意味着钢铁、煤炭价格即使上行但空间有限,不会对PPI形成持续抬升。

(3)8月PPI大概率仍在5.5%左右。受去产能和第四批环保督查的影响,新涨价因素或有强劲表现,而8月PPI翘尾因素下滑0.2个百分点,虽一定程度抵消新涨价因素,但8月PPI有较大概率高于5.5%,但仍低于6%。8月之后PPI翘尾因素快速回落,尤其四季度翘尾因素显著下滑,将会强势对冲新涨价因素,PPI走高难度较大。

(4)货币政策“稳”字第一。近期高层会议传达货币政策的精神,“稳”字当头,强调稳健中性、强调系统性风险防控、强调金融稳定。同时,政策关注趋势性通胀上行压力,关注中长期走向,而且政策制定也相对滞后。因此短期的通胀上行表现,不会引起货币政策的转向。

整体来看,PPI已进入5-6%的窄幅波动区间,对工业利润和制造业投资仍有向上提振,对应制造业较高景气、去产能持续加码以及政策为实体经济保驾,为制造业提供充分的积极预期。货币政策上,CPI难破“2”,对货币政策收紧的担忧可缓解,8月公开市场操作在经过连续数日的净回笼后,重回零回笼状态,也证明前期实际仅为平抑前期净投放造成的相对宽松,而非货币政策转向,我们维持货币政策稳健中性的基调不变,后期流动性仍在不松不紧之间及时调整。

❖ NO.1主要数据❖

7月CPI同比1.4%,预期1.5%,前值1.5%;

7月PPI同比5.5%,预期5.6%,前值5.5%。

❖ NO.2货币政策不会因短期通胀上行压力而转向❖

7月下旬以来,钢铁、有色、煤炭等大宗商品和猪肉、蔬菜等农产品价格上涨,市场对通胀上行的担心逐渐加重。对此我们的判断是,通胀压力在短期的确存在,但不具有持续性,年内CPI仍难破“2”。同时,政策关注的是趋势性的通胀上行,政策也相对滞后,因此,不会因为短期通胀上行压力而发生货币政策的转向。

8月CPI或向上突破中枢位置,但年内难破“2”

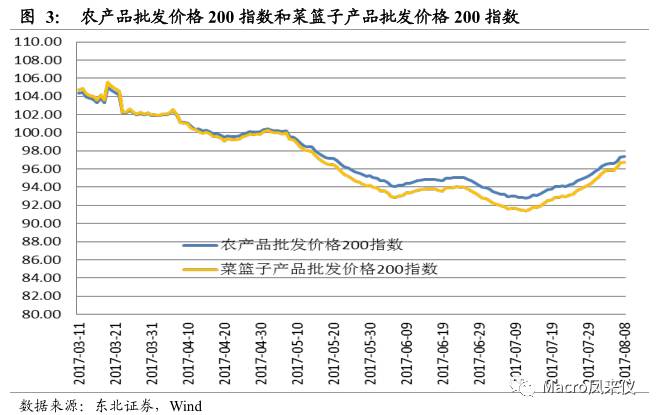

在季节性需求回升和周期性供应偏紧的影响下,农产品价格逐渐进入修复空间,尤其蛋鸡存栏量减少、肉鸡在产父母代存栏量仍处低位以及大体重猪的出栏减少,叠加季节性需求回升,近期鸡蛋、鸡肉和猪肉价格明显修复。由于蔬菜、猪肉、鸡肉等食品类占比较高,对8月通胀数据或有明显推涨,8月CPI或脱离1.5%的中枢而有向上的表现。但7月数据显示,尽管近期农产品涨幅明显,但同比仍在负区间内,当前仅能做出对CPI拖累弱化的判断。另外,8月之后翘尾因素下降较多,向下作用对冲新涨价因素,因此CPI年内仍难破“2”的判断没有改变。

钢铁、煤炭去产能任务所剩不多

大宗商品价格上涨的主要动力来自去产能和环保督查造成的供应收紧,但相对于《政府工作报告》中的去产能任务,钢铁、煤炭去产能已经完成年初目标的85%和74%,下半年主要任务是完成剩余任务和防止落后产能的死灰复燃。这意味着,下半年钢铁、煤炭价格即使仍将上行但已经空间有限,不会对PPI形成持续的抬升。

按照电解铝去产能的时间计划表,当前时点至9月15日处于专项抽查阶段,然后进入督促整改阶段,直至10月15日。电解铝去产能将成为下半年去产能的主要任务,意味着价格存在上涨空间。

8月PPI大概率仍在5.5%左右

在去产能和第四批环保督查的影响下,新涨价因素或有较为强劲表现,而8月PPI翘尾因素下滑0.2个百分点,一定程度抵消新涨价因素,8月PPI有较大概率仍在5.5%左右。8月之后PPI翘尾因素快速回落,尤其四季度翘尾因素显著下滑,将会强势对冲新涨价因素,PPI走高难度较大。

货币政策“稳”字第一

近期高层会议传达货币政策的精神,“稳”字当头,强调稳健中性、强调系统性风险防控、强调金融市场稳定。同时,政策关注的是趋势性的通胀上行压力,关注中长期的走向,而且政策制定和实施也相对滞后。因此短期的通胀上行表现,不会引起货币政策的转向。

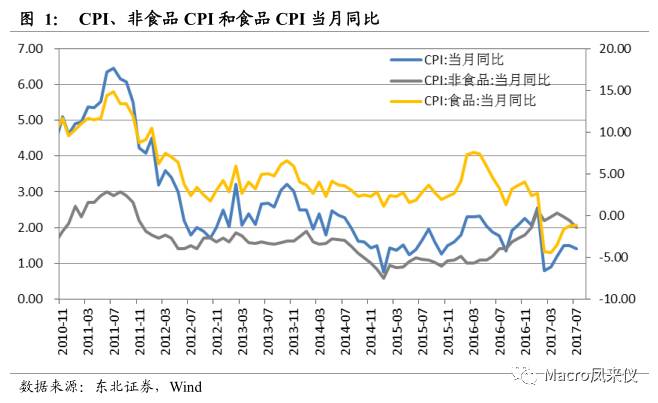

❖ NO.3非食品增速回落,CPI同比微落 ❖

7月CPI同比1.4%,增速与上月微落0.1个百分点;其中食品类同比-1.1%,跌幅较上月收窄0.1个百分点,而非食品同比增速下滑0.2个百分点至2.0%,对冲食品跌幅收窄,致使7月CPI微落。但注意到CPI环比转正、抬升0.3个百分点至0.1%。

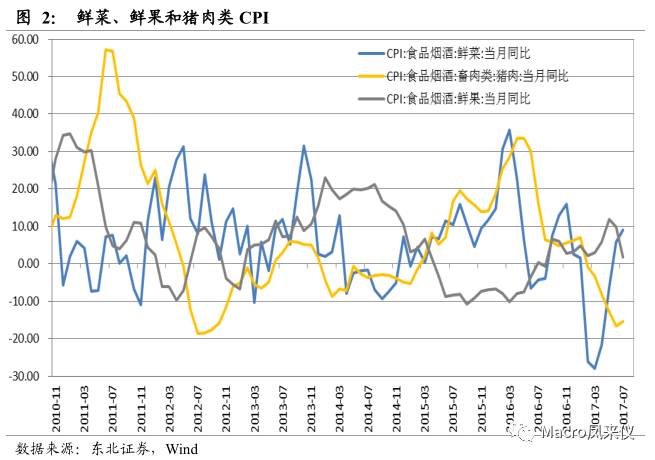

3.1. 鲜菜、猪肉和鸡蛋回拉食品类CPI跌幅收窄

7月CPI同比1.4%,增速较上个月下跌了0.1个百分点;其中食品类同比-1.1%,跌幅较上月收窄0.1个百分点,而非食品同比增速下滑0.2个百分点至2%,二者推动7月份CPI环比上涨了0.1个百分点。与上月相同,7月食品类CPI同比跌幅收窄的主要贡献仍然来自鲜菜类,同比9.1%,增速较上月抬升3.28个百分点,意味着鲜菜类对CPI的拖累作用在本月保持向上拉动;同样,猪肉类跌幅收窄同样显示对食品类CPI的拖累也在弱化。但其他食品烟酒分项的拖累均有不同程度的加深,鲜果和水产品类同比分别1.7%和4.3%,鲜果和水产品类增速分别放缓8.17和0.82个百分点,成为7月食品类CPI较为明显的下行因素。

高频数据方面,7月农产品价格跌幅有所收窄,农产品批发价格200指数均值环比-0.91%,跌幅较上月收窄了2.33个百分点。前海农产品批发价格指数中,蔬菜同比2.67%,较上个月同比增速加快了2.42个百分点;鸡蛋同比-12.85%,跌幅较上个月收窄了8.89个百分点;白条猪同比-17.75%,跌幅较上个月收窄了5.12个百分点。

3.2. 医疗类拖累非食品CPI增速放缓

7月非食品类CPI同比2%,增速较上月继续下滑0.2个百分点;环比抬升0.1个百分点至0.2%。其中:居住类、教育文化娱乐同比基本走平,而医疗CPI同比下滑0.2个百分点至5.5%。成为拖累本月非食品类CPI 环比下滑的主要因素。

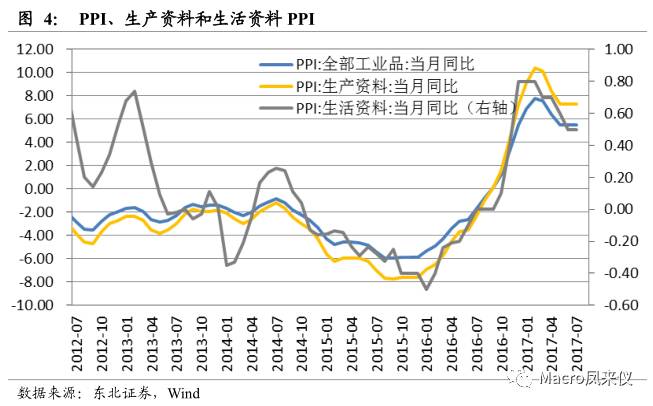

❖ NO.4 PPI连续走平,中游反向推涨上游价格 ❖

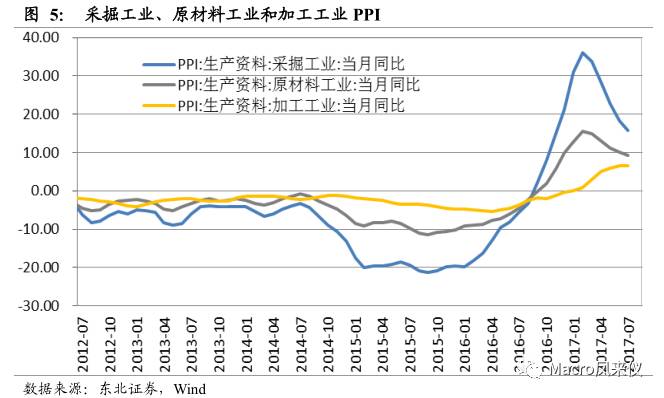

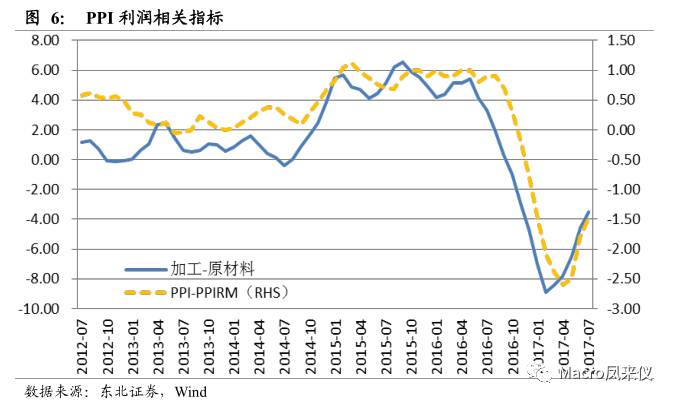

7月PPI同比5.5%,连续三个月走平,符合我们前期报告和路演中“5.5%左右”的基本判断,翘尾因素下滑0.2个百分点。我们上个月关注的PPI环比跌幅收窄的情况在7月数据中有转正表现,环比抬升0.4个百分点至0.2%。本月生产资料和生活资料同比增速均与上月持平,尽管如此,采掘类和原材料工业类PPI同比增速分别下滑2.5和0.7个百分点,而加工工业较上月抬升0.4个百分点,一定程度上形成对冲。

关注价格传导通道,7月在环保督查和去产能双重影响下,煤炭、铁矿石等黑色金属以及铝、铜等有色金属价格均有抬升或修复表现,中游钢铁、水泥也在去产能推动下价格持续上行,价格传导出现一定的反向刺激,如钢企生产积极推涨铁矿石需求从而带动铁矿石价格出现短期修复行情。

其中生产资料和生活资料同比分别为7.3%和0.5%,生产资料和生活资料增速与上月均持平。主要生产资料中,采掘工业和原材料工业类PPI 同比15.8%和9.3%,增速较上月分别下滑2.5和0.7个百分点,依然是本月PPI中明显的向下因素。但值得注意的是,加工工业PPI同比5.8%,较上月增速抬升0.4个百分点。

整体来看,通胀数据表现,符合我们“CPI在1.5左右、PPI在5.5左右”的前期判断,大趋势尚未转向,尤其PPI已经进入5-6%的窄幅波动区间,对工业利润和制造业投资仍有向上提振,对应7月制造业的较高景气值、去产能的持续加码、以及政策为实体经济保驾护航,为制造业提供较为充分的积极预期。对应到货币政策上,CPI难破“2”,对货币政策收紧的担忧可缓解,8月公开市场操作在经过连续数日的净回笼后,重回零回笼状态,也证明前期实际仅为平抑前期净投放造成的相对宽松,而非货币政策转向,我们维持货币政策稳健中性的基调不变,后期流动性仍在不松不紧之间及时调整。

![]()

![]()