关注商品及工业企业利润走向

|

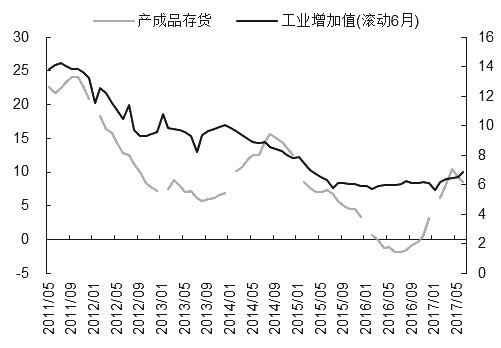

库存周期也称基钦周期,是由英国经济学家基钦发现的一种经济现象。库存周期3—4年为一个轮回,通过企业存货端的变化反映企业经营状况。为判定库存周期所属的状态,最常见的方式是以工业增加值(本文以6月滚动同比数据为准)与工业品产成品存货的波峰以及波谷进行划分,两者增速同向视为主动,增速背离则视为被动,以此将库存周期划分为主动去库存、被动去库存、主动补库存以及被动补库存四大阶段。一般而言,各阶段顺势运行,分别代表经济周期中的衰退、复苏、过热以及滞胀。

|

2016年7月工业品产成品库存见底,同时工业增加值率先于2016年3月触底反弹,因而2016年三季度实质上进入了主动补库存阶段。主动补库存最大的特征在于房地产、基建投资增速回暖,同时CPI与PPI价差大概率下行,库存回升的主要动力来自于需求端的改善,企业利润不断修复的同时引发ROE预期抬升。因而这一阶段股票市场录得正收益的概率相对较大,其中又以原材料板块(包括有色金属、采掘)表现最佳,在前五轮补库存周期中,这两大板块相对Wind全A指数平均录得23%的超额收益。

到了2017年5月,库存周期开始出现一些微妙变化,当月工业品产成品库存增速由10.4%降至9.3%,若这一趋势在此后得以延续,这标志去库存周期二季度已经开启。

若上述假设条件成立,潜在问题是这一轮去库存是主动还是被动。历史上来看,两者共性在于通胀大概率下降,而区别在于主动去库存阶段房地产、基建大概率下行,同时大部分降准发生在主动去库存阶段,而被动去库存阶段提准较多,M2上行概率较大,同时房地产、基建同步扩张。

考虑到目前正处于房地产下行周期,货币政策也处于紧平衡的状态,从结构特征来看,未来进入主动去库存的可能性更大。主动去库存阶段,股票市场表现低迷,周期股中的可选消费(家电、地产、汽车)以及具备超额收益的成长股。

当前市场争议的焦点并非房地产等需求是否回落,而是在供给以及企业利润。历史上主动去库存阶段企业盈利无一上行,因而只要工业企业利润维持在高位,部分观点认为其可证伪主动去库存的到来。

针对这一问题,我们认为2017年上半年企业盈利的好转来自于供给收缩,供给收缩的动力又来源于环保督察以及行政去产能,需求潜在回落并未带来供需平衡的破坏。当供给收缩的力量大于需求萎缩的力量时,则对应于所谓的“新周期”(在我们看来就是产能周期),而当供给收缩的力量不及需求萎缩时,则对应于主动去库存开启,这是目前市场争论的核心所在。

目前市场的监测信号聚焦于短期数据以及消息面,易受环保督察,减产检修等因素扰动。在库存周期的研究中,我们发现经济改善多由需求复苏所主导,房地产基建投资成为重要指引,但本轮供给的收缩将降低需求恶化所产生的不利影响,需求并非唯一矛盾点,而供需的结合才能反映市场真实情况。我们建议观察商品以及工业企业利润的走向,一旦大宗商品升势放缓或是利润开始下降,本轮股指的反弹或告一段落。